-

세계 2위 수출국, 베트남의 신발제조업 동향

- 트렌드

- 베트남

- 하노이무역관 지혜

- 2024-08-28

- 출처 : KOTRA

-

베트남, 2022년 전 세계 신발 수출국 2위 기록

한국, 대만, 베트남 신발제조업 시장에서 높은 점유율 차지

향후 제품 공급망 개선, ESPR 등 관련 규제에 선제적 대응 필요

베트남, 세계 2위 신발 수출국

베트남의 신발 산업은 1990년대 초 수백에서 수만 명의 근로자를 수용할 수 있는 공장이 설립되고 생산라인이 수작업에서 현대식으로 전환되면서 점차 발전하기 시작했다. 2023년 세계 신발 연감(World Footwear Yearbook 2023)에 따르면 베트남은 중국에 이어 신발 수출 분야에서 다른 수출국 대비 훨씬 앞선 수치로 세계 2위를 차지했으며 2022년에만 15억 켤레를 수출해 세계 시장 점유율의 9.9%를 기록했다.

<2022년 글로벌 신발 수출 상위 10개 국가>

(단위: 백만 켤레, %)

순위

국가

켤레

점유율

1

중국

9,308

61.3

2

베트남

1,505

9.9

3

인도네시아

535

3.5

4

독일

378

2.5

5

튀르키예

378

2.5

6

인도

285

1.9

7

벨기에

242

1.6

8

이탈리아

216

1.4

9

네덜란드

206

1.4

10

캄보디아

190

1.3

[자료: World Footwear Yearbook 2023]

2023년 베트남 신발 수출액은 전년 대비 다소 감소한 202억4000만 달러로 베트남 전체 수출의 5.7%를 차지했는데 2022년 하반기 글로벌 인플레이션 압력 등에 의한 침체 때문으로 풀이된다. 그러나 베트남 가죽및신발협회(Lefaso)에 따르면 2024년 베트남 신발 산업은 점진적인 회복세를 보일 것으로 전망된다.

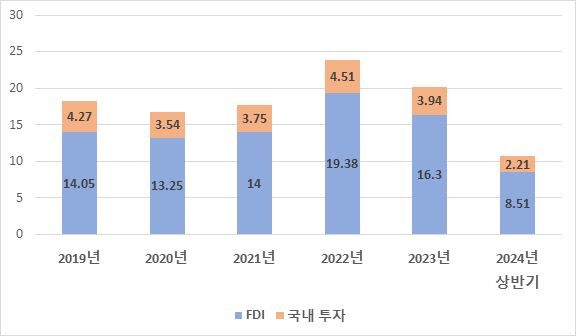

<2019~2024년 베트남 신발 수출액 추이>

(단위: US$ 십억)

[자료: 베트남 관세총국]

베트남 신발 산업에서 FDI 기업은 베트남 전체 신발 기업 수의 10%에 불과하지만 베트남 신발 수출액의 약 80%를 차지하고 있다. 이들은 주로 대형 글로벌 브랜드의 제품을 가공하는 한국 및 대만 기업으로 아디다스, 나이키 등 주요 글로벌 스포츠 브랜드의 공급망에서 중요한 역할을 담당한다. 실제로 2022년 회계연도 기준, 베트남은 나이키 신발의 44%, 아디다스 신발의 32%를 생산한 것으로 나타났다.

베트남 신발제조업의 성장 동력

베트남이 글로벌 신발 산업의 생산기지가 된 이유는 저임과 양질의 노동력, 다양한 통상협정에의 참여, 그리고 유리한 지리적 여건 때문이다.

1) 젊고 풍부한 저임 노동력

노동 집약적인 신발 산업에서 많고 젊은 인구는 큰 강점으로 꼽힌다. 통계총국에 따르면 베트남은 작년에 공식적으로 인구 1억 명을 돌파했으며 중위연령은 32세로 인구 절반이 32세 이하인 젊은 국가다. 2022년 기준 약 140만 명의 근로자가 신발제조업에 종사하며, 이들의 월평균 급여는 700~1000만 동(289~412달러)인 것으로 나타났다.

2) 개방적 통상환경

베트남은 EU-베트남 자유무역협정(EVFTA), 환태평양 경제동반자협정(CPTPP) 등 16개에 달하는 양자 및 다자간 무역협정을 통해 회원국 시장에서 다양한 이점을 얻고 있다. 실제로 2024년 상반기 베트남산 신발의 4대 주요 시장인 EU, 중국, 일본, 한국으로의 수출은 베트남 전체 신발 수출액의 41.6%를 차지하며 베트남 최대 신발 수입국인 미국을 포함하면 이 수치는 77.4%까지 상승하게 된다.

3) 유리한 지리적 여건

베트남은 원자재 수입과 제품 수출에 유리한 지리적 여건을 갖추고 있어 주요 원자재 공급처인 한국, 중국, 태국 등 주변 국가로부터 원자재를 손쉽게 조달받을 수 있다. 또한 남중국해의 주요 항로와 국제 운송로에 인접해 있어 물류 및 운송 네트워크를 활용한 완제품 수출도 매우 용이하다.

정부 개발 전략

신발산업 성장을 위해 베트남 정부는 2022년 12월 29일 ‘섬유 및 의류, 신발 산업의 2030년까지의 발전 전략, 2035년까지의 비전’에 관한 결정문 제1643/QD-TTg호‘를 승인했다. 이 결정문의 주요 목표는 △섬유 △의류 △가죽 △신발 산업을 베트남 경제의 주요 수출 산업으로 발전시키고, 고품질 제품 생산을 촉진하며, 이 산업의 주요 국가로서 베트남의 입지를 공고히 하는 것이다.

<베트남 가죽 및 신발 산업의 발전 전략 목표, 방향 및 솔루션>

□ 목표

1) 2021~2030년까지 매년 6.5~7% 수출 증가율 달성

2) 2025년까지 270~280억 달러, 2030년까지 380~390억 달러 수출액 달성

3) 2021~2025년까지 51~55%, 2026~2030년까지 56~60% 현지화율 달성

4) 2025년까지 주요 품목 수출의 25% 이상, 2030년까지 40% 이상을 현지 기업이 자체 개발

□ 방향

1) 중·고급 제품 생산에 집중

2) 베트남 북부, 중부 및 남부 지역에 신발과 섬유 및 의류 산업을 결합한 여러 전문 단지를 개발

3) 산업 단지에 현대적이고 선진적이며 친환경적인 기술을 갖춘 가죽 가공(tanning) 프로젝트 투자 유치에 주력

□ 솔루션

1) 수출 시장의 다각화 및 베트남 브랜드 글로벌 소매 체인에 입점

2) 가죽 및 신발 지원산업(supporting industry)에서 경험이 풍부한 기업으로부터의 투자 유치

3) 친환경 생산을 구현하고 환경 보호, 녹색 성장 및 지속 가능한 성장에 관한 인증 취득

4) 지속 불가능한 소재를 점진적으로 대체하기 위해 신재생 또는 천연 소재 및 화학 물질에 관한 연구 촉진

[자료: 결정문 제 1643/QD-TTg]

베트남, 원자재 수입에 연간 10억 달러 이상 지출

베트남은 매년 신발 생산을 위한 가죽 수입에 10억 달러 이상을 지출하고 있다. 특히 2023년 베트남의 최대 가죽 수입국은 중국으로 전체 수입의 35%를 차지했으며, 태국(16.5%), 이탈리아(12.9%), 한국(8.4%), 인도(7.1%)가 그 뒤를 잇고 있다.

<2019~2023년 베트남의 국가·지역별 가죽 수입액>

(단위: US$ 백만)

국가·지역

2019

2020

2021

2022

2023

중국

353.5

342.4

474.9

473.5

372.9

태국

207.8

181.7

166.0

204.3

176.0

이탈리아

193.1

149.1

191.3

131.1

137.0

한국

168.2

106.3

121.3

130.0

89.1

82.2

54.6

59.0

67.0

75.4

대만

89.5

63.6

68.7

70.7

46.5

홍콩

14.0

11.4

8.3

6.1

37.5

파키스탄

23.3

18.9

23.3

30.5

28.8

브라질

13.0

10.0

13.4

12.2

21.9

인도네시아

17.7

16.0

20.6

25.6

19.6

미국

9.7

8.3

9.5

5.5

8.2

일본

17.5

13.3

13.6

16.4

7.9

기타

41.3

49.3

51.7

58.4

45.2

총액

1,260.7

1,024.9

1,221.6

1,231.2

1,065.9

주: HS코드 제4107호, 제4112호~제4115호

[자료: Trade Map]

신발 기계 및 장비 수입액도 2023년 기준 중국이 68.1%의 비중으로 최대 수입국 자리를 유지했으며, 대만과 한국이 각각 16.9%와 8.2%로 2위와 3위를 기록했다.

<2019~2023년 신발 기계 및 장비 국가·지역별 수입액>

(단위: US$ 백만)

국가·지역

2019

2020

2021

2022

2023

중국

79.7

44.8

72.5

65.7

99.1

대만

50.9

28.8

28.1

24.5

24.6

한국

18.1

7.7

8.0

4.5

11.9

이탈리아

15.8

6.9

6.2

6.0

8.6

독일

0.4

2.9

0.1

0.4

0.8

기타

3.0

1.0

2.1

0.9

0.5

총액

167.8

92.0

116.9

102.1

145.5

주: HS코드 제8453호

[자료: Trade Map]

베트남 주요 신발 제조기업

베트남 남부에는 수많은 신발 공장이 있다. 특히 빈즈엉(Binh Duong), 동나이(Dong Nai), 빈프억(Binh Phuoc), 롱안(Long An), 호찌민시(Ho Chi Minh City)에 주요 신발 제조기업이 집중돼 있는데 수십 년 동안 섬유 및 의류의 중심지였던 만큼 상대적으로 숙련된 인력을 갖추고 있기 때문이다. 한편 베트남 북부의 신발 생산은 주로 타인호아(Thanh Hoa)와 하이퐁(Hai Phong) 지역에서 이뤄지고 있다.

<베트남 주요 신발 기업>

(단위: 명)

기업명

자회사 수

국가·지역

근로자 수

(2024년 기준)

위치

주요 고객사

Pouchen

8

대만

94,000

HCMC, Dong Nai, Tien Giang, Tay Ninh, Ba Ria – Vung Tau

Nike, Reebok, Adidas, Timberland

Feng Tay

7

대만

73,000

Dong Nai, Ba Ria – Vung Tau, Binh Thuan

Nike, Adidas, Puma, New Balance, Reebok, Converse

Hong Fu

15

대만

60,000 이상

Thanh Hoa, Thai Binh, Hai Phong

Nike, Converse, Clarks, Timberland, Puma, Ugg

TKG Taekwang

7

한국

54,806

Dong Nai, Tay Ninh, Binh Phuoc, Can Tho, Tien Giang

Nike

Changshin Viet Nam

3

한국

37,487

Dong Nai

Nike

TBS Shoes

-

베트남

30,000*

Binh Duong, Tra Vinh, Thai Binh, Binh Phuoc, Kien Giang, An Giang

Skechers, Decathlon, Wolverine

Dean Shoes

3

대만

29,061

HCMC, Dong Nai

Nike

Vietnam Chingluh Shoes

3

대만

19,534

Vinh Long, Long An

Nike

Hwaseung

3

한국

16,546

Dong Nai, Kien Giang

Reebok, Adidas

Lai Yih

5

대만

-

HCMC, Hau Giang, Vinh Long, Dong Thap

Adidas, Converse

주: TBS Shoes의 근로자 수(*)는 2021년 기준

[자료: 각 기업 웹사이트, Nike and Adidas supplier list 2024, KOTRA 하노이 무역관 종합]

시사점 및 전망

작년 베트남 신발 업계는 글로벌 인플레이션의 압력과 주문량 감소 등으로 침체 국면을 보였으나 올해부터 조금씩 회복되고 있다. 풍부하고 상대적으로 저렴한 노동력, 다양한 통상협정 참여, 유리한 지리적 여건 등으로 인해 앞으로도 베트남은 글로벌 신발 산업에서 중요한 생산기지 역할을 할 것으로 기대된다.

다만 지난 7월 18일 정식 발효된 유럽연합의 ‘지속 가능 제품을 위한 에코디자인 규정(Ecodesign for Sustainable Products Regulation, ESPR)’과 같이 제품의 지속가능성이나 ESG 요소를 고려할 필요가 증가해 우리 기업들의 유의가 필요하다. 이 규정은 향후 EU 시장에 출시되는 제품에 에코디자인 요건을 강제하고 미판매 제품의 폐기를 금지하고 있는데 신발 산업은 그 주요 대상 중 하나다. 베트남 가죽·신발·핸드백협회(Lefaso, Leather, Footwear and Handbag Association)의 판 티 타인 쑤언(Phan Thi Thanh Xuan) 부회장은 “주요 신발 수입국은 사회적·환경적으로 책임 있는 제품을 수입하기 위해 높은 요건을 설정하고 있다”라고 전했다. 베트남에 진출한 우리 기업 역시 향후 제품 공급망을 개선하고 관련 규제에 선제적으로 대응해야 할 것으로 보인다.

작성자: Lam Thang Thi Thanh

자료: World Footwear Yearbook 2023, 베트남 관세총국, Trade Map, Nike and Adidas supplier list 2024, KOTRA 하노이 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (세계 2위 수출국, 베트남의 신발제조업 동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

베트남, 순환경제 위한 EPR 제도 도입

베트남 2024-06-17

-

2

중국 젊은 세대가 선호하는 전자상거래 플랫폼 '더우'

중국 2024-08-28

-

3

이번엔 진짜, 지금 베트남 전기 오토바이 시장에 주목해야 하는 이유

베트남 2024-07-31

-

4

베트남에서 VF3 흥행, 소형 전기차 유행 시작되나?

베트남 2024-08-30

-

5

일본 AI 법 규제 본격 논의 시작...일본 기업의 대응은?

일본 2024-08-27

-

6

싱가포르, '제로' 향한 건강 라이프스타일

싱가포르 2024-08-28

-

1

베트남 흑연 산업 및 관련 프로젝트 동향

베트남 2025-07-11

-

2

2025년 베트남 철강 산업 정보

베트남 2025-07-07

-

3

2025년 베트남 전자산업 정보

베트남 2025-05-13

-

4

2025년 베트남 섬유의류 산업 정보

베트남 2025-04-11

-

5

2025년 베트남 자동차산업 정보

베트남 2025-04-02

-

6

2024년 베트남 전력 및 에너지 산업 정보

베트남 2024-12-10