-

TSMC 진출 후, 일본 규슈의 반도체 산업 현황

- 트렌드

- 일본

- 후쿠오카무역관 최완빈

- 2024-07-16

- 출처 : KOTRA

-

기존의 거래선을 활용한 제1공장 운영

TSMC와의 거래선 승인까지 1년 반

미래 반도체 산업의 허브가 될 규슈

TSMC의 진출 이후 규슈 반도체 산업 현황

일본 구마모토 지역은 세계적인 반도체 파운드리 기업 TSMC의 진출로 인해 반도체 기업들이 지역 외부에서 규슈 지역으로 진입 중이다. 그중 기존 TSMC 거래처 대만 기업들의 규슈 지역 진출이 눈에 띈다. 대만 기업들은 자회사의 영업소를 세우거나 지역 중소기업과 협업해 입지를 늘려나가는 중이다. 이들은 특히 이번 TSMC 구마모토 제1공장을 주요 타깃으로 반도체 제조 장치를 공급 중이다. TSMC의 공급망을 이어나가는 것은 물론 앞으로 지역 반도체 기업들과 협업해 사업을 확장할 예정이다. 자동차 산업에도 관심이 많아 자동차용 전력 반도체를 생산하는 기업과도 거래처를 이어나갈 예정이다.

규슈에 진출한 TSMC 기존 거래처 대만 기업 ①

구마모토에 진출해 TSMC 구마모토 공장에 제품을 공급하고 있는 주요 대만 기업은 하메스 헤피테크, 가등정밀, 노스엔지니어링 등으로 확인됐다.

<하메스 에피테크(ハーメスエピテック)>

하메스 에피테크

(ハーメスエピテック, 漢民科技)

주요사업

반도체 장비 대리점 및 서비스 제공, 반도체 장비의 독자적 연구 및 개발 (이온주입기, 증착, ICP에칭 장비 등)

특이사항

1) 4월 15일 구마모토현 오쓰시에 일본 자회사 사무소를 개소

2) TSMC 구마모토 공장에 장비를 공급 중

3) TSMC가 주요 표적이나 전력 반도체 관련한 탄화규소 및 첨단 패키징에도 강점이 있어, 구마모토 공장 주변에 위치한 소니, 그리고 전력 반도체를 생산하는 미츠비시전기를 대상으로도 사업을 확장할 예정

[자료: 하메스 에피테크 홈페이지]

하메스 에피테크는 반도체 공정에 제조 장치에 주력한 대리점이다. 하메스 에피테크의 주요 거래처는 도쿄 일렉트론이다. 일본경제신문 5월 15일 기사에 따르면, 현재 하메스 에피테크는 TSMC 구마모토 공장에 반도체 제조 장치를 납품 중이다. 반도체 장비의 대리점 사업을 진행함과 동시에 독자적으로 반도체 장치의 개발 사업도 진행 중이다. 이온주입기, 증착, 에칭 장비들을 개발 중이다. 대만, 태국, 미국, 네덜란드 등 다국적의 반도체 장치 메이커들과 거래 중이다. 도쿄 일렉트론과의 파트너쉽은 1989년 체결했다. 2020년에는 도쿄 일렉트론으로부터 우수 파트너 기업으로 선정된 이력도 존재한다. 도쿄 일렉트론을 제외하고 거래중인 일본기업으로는 스미모토, 후지켄, ORC 등이 있다.

<스미토모 중공업 이온 기술 주식회사>

스미토모 중공업 이온기술 주식회사

(住友重機械イオンテクノロジー株式会社)

주요사업

이온주입 장치의 개발, 제조, 판매에 이르는 서비스

특이사항

1) 일본 유일의 이온주입기 제조 업체

2) 일본 모든 반도체 제조업체와 거래한 경험 존재

3) 구마모토현에 규슈 서비스 센터 위치

4) TSMC로부터 우수 공급 업체로 선정

[자료: 스미토모 중공업 이온 기술 주식회사 홈페이지]

스미토모 중공업 이온기술 주식회사는 스미모토 중공업의 자회사로, 일본 유일의 이온주입 장치 제조업체이다. 일본의 모든 반도체 제조업체와 거래한 경험이 존재하며, 구마모토현에 서비스센터를 운영 중이다. 2022년 TSMC로부터 우수 공급업체로 선정된 이력이 존재한다. 2022년에는 반도체 시장의 확대에 대응해 유일한 제조거점인 에히메 사업소에 신공장을 완공했고, 기존의 생산능력을 2배로 증강했다고 밝혔다.

<주식회사 후지킨>

주식회사 후지킨

(株式会社フジキン)

주요사업

최첨단 반도체 제조에 사용되는 특수가스를 클린룸에서 제어하는 특수 정밀 밸브와 유량 제어 시스템을 생산

특이사항

1) 한국 밸브 및 피팅 제조업체 ‘TKSCT’ 인수경험有

2) 2020년 부산에 신축 건물 완공, 부산 강서구에 공장 2곳이 존재

3) 도쿄일렉트론, TMEIC와 협업, 오존가스 농도관리 신형 모니터 개발

4) 규슈 구마모토 사무소를 보유

[자료: 주식회사 후지킨 홈페이지]

주식회사 후지킨은 반도체 제조 장치의 밸브를 생산하는 기업이다. 일본 내 반도체 제조 장비용 밸브의 60%의 점유율을 보유 중이다.

<주식회사 오크 제작소>

주식회사 오크 제작소

주요사업

반도체 노광장치, 반도체용 UV조사(照射)장치, 포토리소그래피 장비

특이사항

OKC Limited (한국)과 거래 중, 대만에 지사 2개 보유

[자료: 주식회사 오크 제작소 홈페이지]

주식회사 오크 제작소는 포토 공정에 사용되는 포토리소그래피 장비를 생산하는 기업이다. '레조낙(Resonac)'의 주도로 차세대 반도체 기술 구축을 목표로 한 컨소시엄 '조인트2'에 2023년 6월 합류했다.

규슈에 진출한 TSMC 기존 거래처 대만기업 ②

<가등정밀(家登精密)>

가등정밀

(家登精密)

주요사업

반도체 제조용 웨이퍼 운반에 사용되는 웨이퍼 캐리어의 개발

특이사항

1) 2001년 TSMC의 인증을 통과, 대만에서 TSMC의 공정부품 현지 공급업체로 선정

2) 일본 구마모토 TSMC공장에 웨이퍼 캐리어 납품 중

[자료: 가등정밀(家登精密) 홈페이지]

가등정밀(家登精密)는 반도체 웨이퍼 컨베이어를 취급하는 회사로, TSMC, 삼성전자, IBM, 소니가 고객이다. 구루메시 히로카와 신 공업단지에 공장을 건설할 예정이며, TSMC 구마모토 제1공장과 일본 고객을 위한 웨이퍼 컨베이어를 생산할 예정이다. 세부적으로는 1만㎡의 토지를 9억 엔에 매입할 계획이다. 초기에는 4000㎡의 공장을 개발하고, 이후 수요동향을 모니터링하며 추가투자를 고려할 것이라 밝혔다. 구루메시를 선택한 이유로는 지가가 급격히 상승 중인 구마모토의 절반인 지가와, 후쿠오카 공항과의 접근성, 그리고 소니 구마모토 공장과 나가사키 공장의 접근성 등이 있다고 밝혔다.

하메스 에피테크와 가등정밀은 TSMC대만 공장의 1차(티어 1, 제조업체에 직접 부품이나 시스템을 공급하는 주요 공급업체)공급업체이며, TSMC와의 거래 실적은 존재하는 것은 물론, 구마모토 공장에도 제품을 납품 중이다.

규슈에 진출한 TSMC 기존 거래처 대만기업 ③

<노스엔지니어링(ノースエンジニアリング)>

노스엔지니어링

(ノースエンジニアリング)

주요사업

클린룸 관련 엔지니어링 및 제품

특이사항

1) TSMC로부터 산업안전보건공로 인증 취득 및 안전보건 우수기업 표장수상 이력 존재

2) 2023년 2월 구마모토 현지법인 North Engineering Co., Ltd 설립

[자료: 노스엔지니어링 홈페이지]

노스실업(諾司実業)의 일본 법인 노스엔지니어링(ノースエンジニアリング)는 일본의 중소기업과 협업해 구마모토 공장에 클린룸을 제공 중이다. TSMC의 구마모토 진출로 인해 2023년 2월 구마모토에 일본 법인을 설립했다. 노스엔지니어링은 일본 기업 24서비스(24サービス)와 협력해 TSMC 구마모토 제1공장에 클린룸을 납품하는 중이다. 본 사례는 일본 중소기업이 대만업체와 협력해 TSMC에 납품한 좋은 사례로 여겨지고 있다.

일본기업들의 TSMC와의 거래처 개척 전략

6월 5일 서일본 신문은 TSMC와의 전 공정을 중심으로 거래를 희망하는 기업이 후쿠오카와 구마모토에 70개 사 있다고 밝혔다. TSMC의 제1공장 완공, 제2공장 착공으로 서일본 지역인 규슈 내에서는, 반도체 수요에 반응한 소재/장치 메이커와 관련 상사의 규슈지방 진출이 활발하다. 그러나 TSMC와의 거래처 진출은 쉽지 않은 상황이다. TSMC의 입장에서는 품질관리가 중요해 새로운 거래처를 만들기 쉽지 않은 상황이기 때문이다. 부품과 소재의 변화가 반도체 품질과 수익성에 큰 영향을 미치기 때문에 TSMC도 신중한 태도를 이어나가고 있다.

TSMC는 올해 말 가동을 시작해 첫 시제품을 선보일 계획이다. 그러나 제1공장의 반도체 제조 공정을 위한 간접재료의 현지 조달률이 2030년까지 60% 이상에 달할 것으로 예상하고 있지만, 현재는 25% 수준으로(다이아몬드 온라인 3월 26일 기사) 훨씬 못 미치는 상황이다. 이에 따라 기존 대만 기업과의 거래처와 수입에 의존할 가능성이 제기된다.

규슈현, 오키나와현, 야마구치현의 지사와 경제 단체로 구성된 규슈지역전략회의는 6월 4일 TSMC와의 거래에 있어 특화 전략을 밝혔다. 규슈지역전략회의에서는 TSMC와 거래 중인 대만기업과 합작회사를 설립해 가능한 한 인증을 빨리 취득하는 것이 전략이라고 밝혔다. 관계자에 의하면 TSMC와의 거래는 신중하게 이루어져 거래신청에서 승인까지 1년 반 정도가 걸린다고 한다. 그러므로 TSMC와 거래 중이며 높은 기술력을 가진 대만회사와 합작회사를 설립해 공동으로 TSMC에 거래를 신청하는 것이 단기간에 인증을 취득할 방법이라 말했다.

<규슈지방지사회>

[자료: 규슈지방지사회 홈페이지 발췌]

일본기업과 대만기업이 협력한 실제 사례로 앞선 노스엔지니어링과 24서비스가 상호 협력해 구마모토 공장에 클린룸을 공급한 사례를 들 수 있다. 그 외 사례로는 요시카와공업과 대만의 칩모스 사례가 있다. 요시카와공업 주식회사의 자회사인 요시카와 공업 RF 세미콘(YRSC)은 대만 최고의 후공정 회사인 ChipMOS(南茂科技)와 파트너쉽(MOU)을 체결했다. 앞으로 반도체 제조업체를 서로 소개하는 업무협약을 체결해 협력할 예정이다. 요시카와공업 주식회사는 50억 엔을 투자해 미야자키(신토미정)에 새로운 반도체 검사 공장 개설할 예정이며, 소니 그룹을 비즈니스 파트너로 두고 있다.

규슈 내 지자체와 경제단체도 일본 기업과 대만 기업을 매칭하기 위해 노력 중이다. 2024년 2월 28~29일간 구마모토 산업진흥엑스포(くまもと産業復興エキスポ )를 개최하며, 일본과 대만기업의 접선을 보조했다.

<2월 개최된 구마모토산업진흥엑스포>

[자료: 구마모토산업진흥엑스포 홈페이지 발췌]

일본경제신문의 2월 27일 기사에 따르면 구마모토현 공업 연합회가 대만 경제 단체와 기술 협력 촉진을 위한 MOU를 체결한 사례도 존재한다. 이 각서를 통해 구마모토와 대만에서 반도체를 포함한 다양한 분야의 판로 개발을 위한 기술 협력과 지원을 효율적으로 추진하는 것이 목표이다. 4월 18일에는 구마모토현과 오이타현의 기업들이 대만 반도체 관련 기업과의 비즈니스 미팅을 가졌다. 구마모토와 오이타에서 24개 사가 참가했고, 대만에서 16개 사가 참가했다.

최근에는 5월 29일 대만의 공업기술연구원에서도 야마구치현 지자체를 방문한 사례도 존재한다. 연구원 대표단은 현청을 방문해 향후 반도체와 스마트 농업 분야에서 야마구치현과의 교류를 강화해 나가기로 밝혔다.

TSMC와 거래중인 주요 일본기업은?

지난 3년간 TSMC와 거래를 하며 우수 공급업체로 선정된 일본 업체는 다음과 같다.

<2023년 TSMC의 우수 공급 업체 목록 2023(일본 기업만)>

번호

기업명

주요 사업 목록

1

DISCO Corporation

웨이퍼 연삭, 연마 장치 및 다이싱 장치

2

KAJIMA CORPORATION

건설 건축 회사, 신공장 건설에 관여

3

Lasertec Corporation

포토 마스크 검사장치

4

Shin-Etsu Chemical Co. LTD

실리콘, 반도체 봉지재료

5

SUMCO CORPORATION

실리콘 잉곳, 웨이퍼

6

TOKYO ELECTRON LIMITED

코팅 장치, 에칭(식각)장치, 증착 장비, 세정장치, 테스트 장치

7

ULVAC, Inc.

증착 공정에 사용되는 CVD, PVD

[자료: TSMC 홈페이지]

<2022년 TSMC의 우수 공급 업체 목록 2023(일본 기업만)>

번호

기업명

주요 사업 목록

1

JSR Corporation

포토레지스트, 하드 마스크, CMP슬러리 등

2

Kokusai Electric Corporation

증착 공정에 사용되는 CVD, 처리 공정장비

3

Sumitomo Heavy Industries Ion Technology Co., Ltd.

이온주입기

4

Shin-Etsu Chemical Co. LTD

실리콘 웨이퍼, 반도체 봉지재, 포토레지스트 등

5

SUMCO CORPORATION

실리콘 잉곳, 웨이퍼

6

Tokyo Electron Limited

코팅 장치, 에칭(식각)장치, 증착 장비, 세정장치, 테스트 장치

7

Tokuyama Corporation

포토레지스트 디벨로퍼

[자료: TSMC 홈페이지]

<2021년 TSMC의 우수 공급 업체 목록 2023(일본 기업만)>

번호

기업명

주요 사업 목록

1

JSR Corporation

포토레지스트, 하드 마스크, CMP슬러리 등

2

Canon Inc.

반도체 노광장치, 플라즈마 에칭 장치 등

3

Tokyo Electron Limited

코팅 장치, 에칭(식각)장치, 증착 장비, 세정장치, 테스트 장치

4

Shin-Etsu Chemical Co. LTD

실리콘 웨이퍼, 반도체 봉지재, 포토레지스트 등

5

SUMCO CORPORATION

실리콘 잉곳, 웨이퍼

[자료: TSMC 홈페이지]

이중 반도체 제조 장치를 공급하는 도쿄 일렉트론과 실리콘 웨이퍼를 공급하는 신에츠 화학, SUMCO는 3년 연속으로 우수공급 업체로 선정됐다. 특히 신에츠 화학과 SUMCO는 세계적인 반도체 웨이퍼 생산 업체로, 세계 점유율 1, 2위를 다투는 업체들이다. 이중 SUMCO는 사가현 이마리시에 세계 최대의 첨단 반도체 웨이퍼 생산 거점을 보유 중이며, 후쿠오카 공항 및 기타 지역에서 TSMC를 비롯한 전 세계 반도체 제조업체에 웨이퍼를 공급 중이다. SUMCO는 규슈에만 웨이퍼 공장 7개 중 5개를 운영 중이다.

<항구별 실리콘 웨이퍼 수출 실적>

(단위: US$ 백만)

Rank

Ports

2021

2022

2023

All Ports

4,576

4,978

4,551

1

Hakata

1,527

1,667

1,482

2

Tokyo

765

765

1,410

3

Narita Airport

1,903

2,149

1,331

4

Kansai Airport

129

137

83

5

Utsunomiya

36

43

70

6

Nagoya Airport

71

62

54

7

Tsukuba

-

-

33

8

Yokohama

77

96

29

9

Osaka Sakai

9

13

21

10

Nagoya

32

18

17

[자료: Global Trade Atlas]

반도체 웨이퍼에 해당하는 HS Code 381800기준, 하카타항이 3년간 일본 전국에서 가장 많은 반도체 웨이퍼의 수출통로의 역할을 하고 있다.

신 반도체 산업의 허브로 떠오르는 규슈 지방

2023년 반도체 제조기기에 해당하는 HS Code 8486 기준, 규슈 지역에 해당하는 하카타항과 기타큐슈공항, 그리고 후쿠오카 공항이 모두 수입액 기준 전국 순위 10위권에 들었다. 그중 하카타항이 4위, 기타큐슈 공항이 5위, 마지막으로 후쿠오카 공항이 9위에 위치했다. 주목할 점으로 가장 높은 순위를 기록한 하카타항은 2022년 수입액은 5800만 달러 수준이었으나 2023년에는 2억4300만 달러로 4배 이상 성장했다.

<항구별 반도체 장치 관련 수입 실적>

(단위: US$ 백만)

Rank

Ports

2021

2022

2023

All Ports

4,652

5,508

5,246

1

Narita Airport

2,959

3,370

2,394

2

Kansai Airport

817

1,154

1,313

3

Tokyo

257

307

315

4

Hakata

29

59

244

5

Kitakyushu Airport

17

-

160

6

Kobe

51

43

145

7

Nagoya Airport

138

103

123

8

Yokohama

76

80

116

9

Fukuoka Airport

50

58

90

10

Osaka

81

92

89

[자료: Global Trade Atlas]

일본 전국기준으로 총수입액은 주춤하는 모습을 보였으나, 규슈 지역은 전국대비 성장세를 보였다. 반도체 제조기기는 내구재에 해당하는 만큼, 규슈의 반도체 산업이 주목받고 있음을 시사한다. 규슈는 일본 내 집적 회로 수출액이 가장 많은 지역이기도 하다.

<규슈의 IC 등 생산금액 2023년 실적>

(단위: 억 엔, %)

제품분류

생산금액

점유율(일본전국대비)

IC(집적회로)

11,534

54.7

반도체 제조장치

4,294

17.7

[자료: 규슈경제산업국 '규슈경제의 현상(2023)']

전자 집적회로(IC)에 해당하는 HS Code 8542 기준 하카타항의 수출액이 가장 많았다. 전국대비 점유율은 2023년 기준 30.97%에 해당했다.(전국대비 하카타항, 수출액 기준)

<항구별 전자 집적회로 수출 실적>

(단위: US$ 백만)

Rank

Ports

2021

2022

2023

All Ports

33,931

33,572

30,788

1

Hakata

7,507

8,646

9,536

2

Kansai Airport

10,941

9,237

8,713

3

Narita Airport

6,161

6,591

5,696

4

Osaka

4,740

4,305

2,439

5

Nagoya Airport

1,654

1,586

1,189

6

Tokyo

753

766

696

7

Nagoya

668

600

610

8

Osaka Sakai

412

442

393

9

Fukuoka Airport

418

373

349

10

Kure

104

361

203

[자료: Global Trade Atlas]

프로세서, 컨트롤러, 메모리, 증폭기를 제외한 그 외의 집적회로의 경우 (HS Code 8542.39) 특히 하카타항이 수출이 많은 것으로 확인되며, 전국 점유율 63.31%로 확인됐다.

<항구별 전자 집적회로 수출 실적 (프로세서, 컨트롤러, 메모리, 증폭기) 제외>

(단위: US$ 백만)

Rank

Ports

United States Dollars

2021

2022

2023

All Ports

12,140

12,944

13,402

1

Hakata

6,491

7,551

8,484

2

Narita Airport

2,312

2,308

1,908

3

Kansai Airport

795

666

588

4

Tokyo

497

509

446

5

Osaka Sakai

374

369

322

6

Nagoya

344

280

295

7

Osaka

451

359

290

8

Nagoya Airport

273

353

286

9

Kishiwada

7

6

185

10

Fukuoka Airport

208

98

139

[자료: Global Trade Atlas]

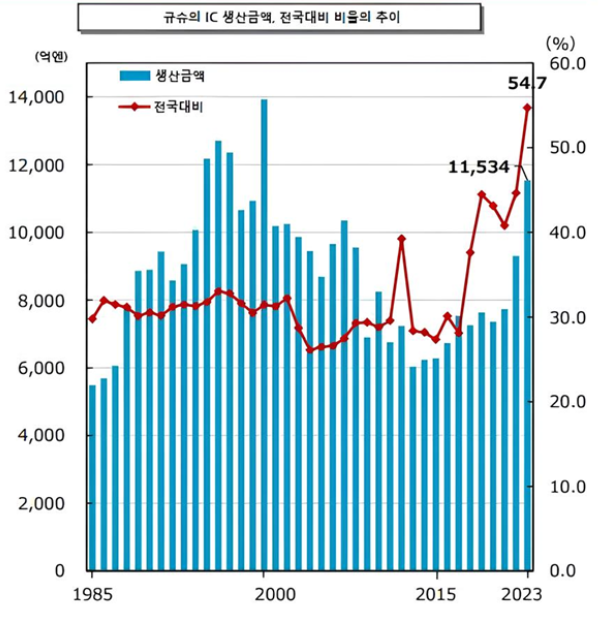

규슈지역의 집적회로의 생산액은 2023년 기준 1조1534억엔으로 16년 만에 1조 엔을 초과하며, 1985년 이후 처음으로 일본 전국대비 54.7%의 점유율을 달성했다.(매출액 기준, 수량기준으로는 30.6%)

<규슈의 IC 생산금액, 전국대비 비율 추이>

(단위: 억 엔, %)

[자료: 규슈경제산업국 ‘규슈경제의 현상’ 2023년 자료]

각광받는 전력 반도체(파워 반도체)

<전력 반도체에 투자하는 기업들 일람>

회사정보

오카모토 공작기계 제작소

미츠비시 전기

로옴 세미컨덕터

주요사업

반도체 관련 제조장치

주력 제품은 그라인딩 머신 및 주변 기기

파워 반도체 사업

파워 반도체 및 아날로그 반도체 제조

투자내용

미야자키현에 클린룸을 갖춘

중소기업 인수(2023년 11월),

전기차 수요에 맞춰

전력 반도체용 제조장비 개발에 주력할 예정

약 1000억 엔을 투자해

2023년 4월

구마모토 전력 반도체 웨이퍼 공장 착공

3000억 엔을 투자해 미야자키현 구니토미정에 새로운 전력 반도체 공장을 운영할 계획

[자료: 각 사 홈페이지 참고, KOTRA 후쿠오카 무역관 작성]

TSMC의 진출로 인해 유발된 규슈 반도체 관련 투자 중, 파워 반도체에 해당하는 투자 사업이 다수 포착됐다. 그중 미츠비시 전기와 로옴(ROHM), 그리고 군마현에 본사를 둔 오카모토 공작기계 제작소가 대표적이다. 미츠비시 전기에서는 4월 구마모토 전력 반도체 웨이퍼(탄화규소) 공장 건설에 착공했다. 2026년의 반도체 웨이퍼 생산 능력은 2022년 대비 5배가 상승할 것으로 예상되며, 차기 전기차 수요에 대응한 결과로 보인다.

파워반도체와 차량 반도체에 사용되는 탄화규소가 주력인 로옴 그룹의 자회사 라피스도 3000억 엔을 투자해 미야자키현 구니토미정에 새로운 전력 반도체 공장을 운영할 계획을 발표했다. 같은 그룹의 로옴 아폴로 치쿠고 공장에서도 EV 등 전용 파워 반도체의 생산능력을 강화한다는 입장을 밝혔다. 파워 반도체에 주로 사용되는 SiC(탄화규소) 등으로 개발된 웨이퍼를 통해 규슈 지역 내 차량용 반도체 시장은 확대될 것으로 전망된다.

<2024년 5월기 규슈경제권 수출 통계>

(단위: 억 엔, %, %)

수출

품목

금 액

증감률

구성비

1위

자동차

2,975

16개월 연속 플러스

+ 42.5

29.9

2위

반도체등 전자부품

1,134

8개월 연속 플러스

+ 41.8

11.4

3위

철강

809

3개월 연속 마이너스

▲6.2

8.1

[자료: 모지세관 '규슈경제권에 이르는 모지세관 관내 무역개황' 2024년 5월 통계]

시사점

7월 3일부터 5일까지 일본 후쿠오카현 기타큐슈시에서 개최된 ‘에코테크노2024(エコテクノ2024)’ 전시회에서 열린 반도체 세미나(半導体産業セミナー, ‘ニッポン半導体の新時代は九州シリコンアイランドが切り開く!~電子デバイス、装置、材料の設備投資ラッシュは異次元段階’)를 진행한 S사의 특별편집위원 I 씨는 반도체 산업의 이슈로 AI용 반도체, 중국의 반도체 신공장 설립, 인재 부족, 그리고 일본의 강점인 반도체 소재, 장비 산업을 언급하며 "TSMC와 같은 한국, 미국, 대만의 반도체 파운드리 업체들이 일본에 진출하고 있는 상황에서, 이번 기회를 활용해 다시 일본 반도체 산업을 일으킬 수 있는 기회가 될 것이다."라고 언급했다. I 씨는 또한 "특히 규슈지역은 현재 일본 반도체 생산의 50% 이상의 점유율을 차지하고 있는 점"을 언급했고, "자동차 생산량이 많은 점을 활용해, 자동차와 반도체 산업의 연계(크로스오버)를 기대해도 좋을 것"이라고 말했다.

<에코테크노2024에서 열린 반도체 세미나>

[자료: KOTRA 후쿠오카 무역관 촬영]

일본에 세계 파운드리 공룡 업체들이 속속들이 진입하는 가운데, 첫 공장 가동에 있어서 기존 거래처를 이용해 공장을 가동하는 양상이 드러나고 있다. 특히 TSMC도 기존 대만 거래처를 이용해 첫 공장의 가동을 준비 중이며, 올해 말 첫 테스트 제품을 생산할 계획이다. 그러나 장기적으로 현재 25% 수준의 현지 조달률을 2023년까지 60%로 올리겠다고 발표한 만큼, 다른 기업들과의 협업과 거래는 불가피할 것으로 보인다.

지자체 및 경제 단체에서 대만 기업과 일본 기업을 매칭하려는 시도도 다수 포착되고 있으며, TSMC 진출로 인해 대만 업체 관계자들이 일본으로 주거를 옮겨감에 따라 문화적으로도 조화될 수 있도록 대만 여행 지원금, 지역 오케스트라 등 여러 행사를 통해 지역화합을 이루는 다양한 시도를 하고 있다. 다음 제2공장이 착공되고, 구마모토 현지사가 제3공장을 추진할 것을 발표한 만큼, 앞으로도 규슈지방의 반도체 산업에 대한 기대가 커지고 있다.

우리나라에도 국산 반도체 제조 대기업들과 거래 중인 기반이 튼튼한 반도체 소재/장치 기업들이 존재하는 만큼, 기존 거래처를 바탕으로 인정받은 기술력과 품질을 통한 진출이 기대된다. 앞서 밝힌 TSMC 특화 전략과 같이 규슈지역 중소기업과 연계한 거래처 개척 시도도 기대되며, 노스엔지니어링 사례와 같이 TSMC와 거래처이 있는 대만기업과 거래중인 한국기업이 있다면 기존 네트워크를 활용한 진출이 가능할 것으로 보인다.

자료: 일본경제신문, 서일본신문, 일간공업신문, 하메스 에피테크, TSMC, 규슈지방지사회, 구마모토산업진흥엑스포, 규슈경제산업국, 모지세관, Global Trade Atlas, Cover designed by Freepik, KOTRA 후쿠오카 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (TSMC 진출 후, 일본 규슈의 반도체 산업 현황)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

무역통계로 보는 중국 반도체 공급망-②완제품과 기업 편

중국 2024-07-10

-

2

'2024년 상하이 국제 디스플레이 기술 전시회'로 본, 중국의 디스플레이 산업 굴기

중국 2024-07-17

-

3

미국, 물류 자동화 로봇으로 비용은 낮추고 생산성은 높인다

미국 2024-07-12

-

4

무역통계로 보는 중국 반도체 공급망-①소재·장비 편

중국 2024-07-08

-

5

농업테크와 클린테크, 두 키워드로 본 인도네시아 스타트업

인도네시아 2024-07-16

-

6

체코 4대 도시 중심의 스마트시티 프로젝트 동향

체코 2024-07-12

-

1

2025년 일본 농산물 산업 정보

일본 2025-07-03

-

2

2024년 일본 에너지산업 정보

일본 2024-11-19

-

3

2024 일본 리튬이온 전지 산업 정보

일본 2024-11-18

-

4

2021년 일본 석유산업 정보

일본 2022-01-20

-

5

2021년 일본 의료기기 산업 정보

일본 2022-01-20

-

6

2021년 일본의 산업 개관

일본 2021-12-29