-

이집트 화장품 시장, 기초화장품 중심에서 색조 화장품으로 확대 필요

- 트렌드

- 이집트

- 카이로무역관 문숙미

- 2024-05-10

- 출처 : KOTRA

-

이집트 화장품, 최근 필수재로 인식되며 경제 위기 속에서도 시장 확대 중

한국의 2023년 대이집트 화장품 수출 90만 달러로 미미하지만 성장률 135%로 전망 밝아

한국 화장품 온라인을 중심으로 시장 확대 중이며 일부 오프라인 매장에서도 선보여, 높은 관세는 넘어야 할 숙제

이집트 시장에 한국 화장품을 소개한 '한류'

외교부의 ‘지구촌 한류 동향’에 따르면 이집트는 요르단, 사우디에 이어 중동·아프리카의 한류를 리드하는 국가로 2023년 이집트의 한류 인구 약 43만 명이 존재한다. 이들은 주로 유튜브나 넷플릭스 등을 통해 K-팝과 K-드라마를 접하고 있으며 이를 중심으로 자발적인 한류 동아리 활동을 하고 있다.

K-팝은 BTS, 블랙핑크, 트와이스 등을 중심으로 10~20대 여성들이 핵심 소비층을 이루는 반면에 K-드라마는 로맨스, 가족, 우정 등 누구나 공감할 만한 소재를 다루고 있어 청소년부터 중년층까지 소비층이 다양하다. 최근 ‘피지컬: 100’, ‘더 글로리’, ‘여신강림’ 등이 이집트 넷플릭스 인기 순위에 올랐으며, 이러한 K-드라마의 인기는 이집트 내 한국 패션과 뷰티 트렌드 확산에 기여하고 있다. 또한, 삼성 핸드폰, LG 가전, 현대차 등의 기업이 현지에서 하이엔드 브랜드로 인식되면서 한국에 대한 호감도가 더욱 상승하고 있다.

최근 주이집트 한국 대사관이 이집트인 1000명을 대상으로 한국에 대한 인식도 설문조사를 실시한 결과, 응답자의 90% 이상이 한국에 대해 긍정적으로 생각하고 있다고 응답했다. 이런 흐름을 반영하듯 최근에는 온라인을 중심으로 한국 중견기업의 화장품이 선보여지고 있고, 일부 오프라인 매장에서도 한국 화장품을 찾아볼 수 있다.

화장품 시장 규모

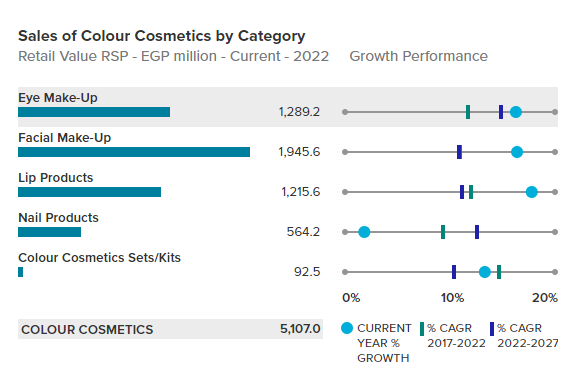

Euromonitor에 따르면 2022년 기준 이집트 화장품 시장 규모는 약 1억470만 달러로, 수요가 많은 화장품은 페이셜 메이크업 제품 3990만 달러, 아이 메이크업 제품 2640만 달러, 립 제품 2490만 달러, 네일 제품 1150만 달러, 색조 화장품 180만 달러 순이다. 각 제품군은 모두 두 자릿수의 성장률을 기록했으나 네일 제품은 1%에 불과했다. 그러나 앞으로 네일 제품의 연평균 성장률(CAGR)은 과거 9.1%에서 22년부터 27년까지 12.6%로 3.5%의 상승이 예상돼 이집트 네일 제품 시장이 더욱 확대될 전망이다. 마찬가지로 아이 메이크업 제품 또한 3.5%의 상승이 기대된다

<2022 화장품 종류별 매출규모 및 성장률>

(단위: 백만 EGP, %, %)

구분

매출액

증감률

*CAGR(연평균 성장률)

파운드

미국 달러

과거

전망

페이셜 메이크업

1,945.6

39.9

17.0

10.8

10.7

아이 메이크업

1,289.2

26.4

16.9

11.6

15.1

립 제품

1,215.6

24.9

18.6

12.0

11.1

네일 제품

564.2

11.5

1.0

9.1

12.6

색조 화장품 세트

92.5

1.8

13.7

14.9

10.2

합계

5,107.0

104.7

-

-

-

* 적용환율 US$ 1=EGP 48.75

[자료: Euromonitor, KOTRA 카이로 무역관 편집]

<카테고리별 색조 화장품 판매량(도표)>

[자료: Euromonitor]

이집트 화장품 시장 동향

- 시장변화: 과거에는 평소에 화장품을 사용하지 않는 이집트 여성이 많았으며 결혼식, 파티 등 특별한 이벤트가 있는 경우에만 색조 화장을 활용한 풀메이크업을 했다. 반면 최근에는 경제력 있는 중산층을 중심으로 자외선 차단 기능이 기능성 화장품을 사용하는 인구가 늘고 있다.

- 안정적 성장세: 최근 일상에서 매일 메이크업을 즐기는 인구가 늘고 있다. 이들을 중심으로 화장품은 필수재로 자리 잡으면서 이집트 화장품 시장이 확대되고 있다. 현재 이집트 경제 상황이 좋지 않음에도 불구하고 소비자들은 화장품 대신 불필요한 다른 수요를 줄이고 화장품 소비는 유지해 화장품 매출은 오히려 증가세를 보였다. 다만 가격 민감도가 높은 대다수의 이집트인들은 가격 경쟁력 있는 제품을 선호하나 빈부 격차가 크기 때문에 해외 명품 화장품 브랜드의 매장 또한 넓게 포진돼 있다.

- 수입 화장품 선도: 이집트에는 다양한 화장품 브랜드가 존재하지만, 특히 유럽산 브랜드들이 시장의 대부분을 차지하고 있다. 일부 이집트 국산 화장품이 있으나 실제로는 글로벌 기업들의 현지 생산이 대다수이며 대부분의 원자재를 수입에 의존한다. 일부 이집트 브랜드의 경우 가격이 저렴하여 고객들의 호응을 얻고 있지만 시장 확장성은 제한적이다. 그러므로 이집트 화장품 시장은 수입 브랜드 간의 경쟁이라 할 수 있다.

- 온라인 판매 확대: 최근에는 많은 화장품 기업들이 오프라인 매장보다 온라인에서 더 많은 판매 및 홍보 활동을 하고 있으며, 경제 상황이 어렵기 때문에 온라인에서 가격을 비교하여 구매하려는 소비자가 늘고 있다. 더욱이 제품을 구매하기 전에 직접 체험해 볼 수 있는 가상시착기술(Virtual Try On) 덕분에 온라인 쇼핑에 대한 소비자들의 선호도가 확대될 예정이다.

특히 기업들은 소셜 미디어를 통한 화장품 매출을 늘리고자 '디지털 마케팅과 인플루언서'를 활용한다. 화장품 소비층의 상당수가 페이스북, 틱톡, 유튜브, 인스타그램 및 기타 소셜 미디어 플랫폼에서 활동하는 메이크업 아티스트를 팔로우하고 있으며 이들을 통해 최신 메이크업 방법을 터득하고 관련 제품의 구매로 이어지는 추세이다.

- 그린 소비 선호: 최근 이슈로 떠오르고 있는 환경 문제가 화장품 소비자 수요에 점점 큰 영향력을 행사하고 있으며, 이는 브랜드의 미래에도 영향을 미치고 있다. 일례로 이탈리아 브랜드인 KIKO Milano는 지속 가능한 재료와 포장재를 사용한 시즌별 제품으로 ‘Green Me 컬렉션‘을 소개하였다. 단기간 판매 예정이었으나 성공적인 출시 이후 기본 제품군으로 자리잡았다. 또 다른 제품 라인인 '블루 미 컬렉션'은 개발도상국의 높은 빈곤율과 해양 플라스틱 오염 문제 해결을 위해 낙후 지역에 재활용 생태계를 구축하는 사회적 기업 ’플라스틱 뱅크‘와 협업하여 100% 재활용 가능한 포장재를 사용한 제품을 출시했다. 이처럼 환경 문제에 대한 중요성은 확산되고 있어 향후 더 많은 브랜드가 친환경 제품 및 포장 혁신에 집중할 것으로 예상된다.

- 높은 가격 민감도: 이집트 소득 계층의 댜양성은 소비자의 구매 경향에도 영향을 미친다. MAC, Chanel, Dior 등과 같은 외국계 프리미엄 브랜드의 인지도, 최고품질 등은 고소득층의 소비를 유도하고 있다. 일반적으로 중산층은 가격 민감도가 높으며 최근의 지속적인 화장품 가격 인상으로 인해 구매 단가는 낮은 편이다.

- 피부 관리 루틴에 관심: 최근 이집트 여성들 사이에서 피부 관리 루틴이 인기다. 이에 맞춰 코스메틱 회사들은 TV 및 소셜 미디어 광고를 통해 스킨 케어 루틴을 소개하는 캠페인을 진행하고 있다, 주 소비층은 피부에 주름이 생기기 시작하는 30대 여성이며, 기업들은 천연성분을 확대한 제품 개선을 통해 10대부터 중년까지 다양한 연령층을 대상으로 스킨케어를 제공하기 위해 노력하고 있다.

- 다양한 기능성 제품 선호: 최근 소비자들은 스킨케어 기능을 보완하는 세정, 보습 기능이 있는 메이크업 제품을 선호해 색조 화장품과 스킨케어의 조합, 즉 뷰티와 퍼스널 케어를 넘나드는 하이브리드 제품이 인기다. 일례로 자외선 차단과 동시에 가벼운 파운데이션 기능을 제공하는 ‘메이크업의 스킨화’가 이루어지고 있으며 고객들은 화장품 성분에도 더 많은 관심을 가지고 커버력, 영양공급 등 특정 기능을 가진 제품을 찾고 있다.

2021~2023 연간 수입 동향

이집트의 화장품 시장은 2023년 기준 5800만 달러로 전년 대비 7.3% 증가했다. 2023년 외환 위기로 인한 많은 상품의 수입액이 감소한 것을 감안하면 의미 있는 성장률이라 할 수 있다. 국가별로는 프랑스가 205만2080만 달러로 1위를 차지했으며 그 뒤를 이어 독일이 830만 달러로 2위, 미국과 이탈리아가 각 490만 달러, 480만 달러로 3~4위를 차지했고 폴란드, 중국이 각 300만 달러, 290만 달러로 5~6위 순이다.

한국은 22만 달러로 16위를 차지하였는데, 이는 2021년 85만 달러로 시장점유율 1.4%를 기록했지만 다음 해 10만 달러까지 대폭 하락한 후 2023년 반등한 수치이다. 2023년 수입시장 점유율은 0.4%로 미미하나 전년 대비 성장률 135%를 기록하여 수입 상위권 국가 중 미국 다음으로 높은 수치를 보였다.

<최근 3개년 상위 10개 수입국 수입 동향>

(단위: 백만US$, %, %)

No.

국가

2021

2022

2023

수입액

증감률

점유율

수입액

증감률

점유율

수입액

증감률

점유율

총수입

62.0

20.4

100.0

53.8

Δ13.2

100.0

57.8

7.3

100.0

1

프랑스

22.4

46.9

36.1

18.5

Δ17.6

34.3

20.8

12.5

36.0

2

독일

7.9

0.5

12.7

10.1

28.3

18.7

8.3

Δ17.7

14.4

3

미국

2.0

Δ24.3

3.2

2.0

Δ1.1

3.7

4.9

145.5

8.5

4

이탈리아

4.4

5.1

7.0

4.7

8.0

8.8

4.8

2.4

8.4

5

폴란드

4.8

13.5

7.7

3.1

Δ34.3

5.8

3.0

Δ6.1

5.1

6

중국

3.1

2.5

4.9

2.6

Δ15.9

4.8

2.9

13.2

5.0

7

UAE

3.3

20.8

5.4

2.8

Δ15.0

5.3

2.1

Δ26.8

3.6

8

레바논

1.1

Δ22.3

1.7

9.4

Δ11.3

1.8

2.0

114.4

3.5

9

스페인

1.6

Δ31.9

2.5

2.5

60.9

4.7

1.9

Δ22.2

3.4

10

스위스

2.4

62.8

3.8

2.2

Δ8.5

4.0

1.5

Δ31.2

2.6

16

대한민국

0.9

118.7

1.4

0.1

Δ88.8

0.2

0.2

135.0

0.4

[자료: IHS MARKIT(2024.4)]

2023년 가장 많이 수입된 화장품 품목은 메이크업 및 피부 관리 용품이 461만 달러 규모로 전년 대비 5.9% 증가하였고 다음은 스킨케어류가 480만 달러, 립스틱류가 280만 달러 규모, 아이 메이크업류가 240만 달러 순이며 3개 품목 모두 전년 대비 30% 이상의 증가율을 보였다.

<최근 3년간 HS코드별 수입 동향>

(단위: 백만 US$, %, %)

No.

(HS코드)품목명

2021

2022

2023

금액

금액

금액

성장률

점유율

총 수입액

62.0

53.8

57.8

7.3

100.0

1

(330499) 미용/메이크업 및 피부 관리용품

(자외선 차단제와 썬텐 제품 포함)

49.0

43.5

46.1

5.9

79.7

2

(330491) 파우더 메이크업 또는 스킨케어류

(각종 파우더(페이스/베이비/목욕) 브러셔 등 포함)

2.8

3.7

4.8

29.6

8.3

3

(330410) 립스틱류

5.8

2.1

2.8

37.6

4.9

4

(330420) 아이 메이크업 류

1.5

1.5

2.4

60.4

4.2

5

(330430) 매니큐어•·페디큐어용 류

3.0

3.0

1.7

Δ45.5

2.9

주*: 적용환율 US$1=EGP 48.75

[자료: IHS MARKIT(2024.4), KOTRA 카이로 무역관 편집]]

경쟁사 동향

Euromonitor에 따르면 이집트 최고 인기 브랜드는 로레알(L'Oréal)의 계열사인 메이블린(Maybellin)이다. 이 브랜드는 8.8%의 시장점유율을 기록하며 합리적인 가격에 좋은 품질을 제공하고 항상 최신 트렌드를 반영한 신제품을 출시한다는 평가를 받고 있다. '핏 미 파운데이션'이 꾸준한 베스트 셀러 제품이며 ‘베이비 모공 제거 컨실러’와 ‘슈퍼 스테이 매트 립스틱’ 등도 인기가 많다. 또한, 구매 전 가상으로 제품을 사용해 볼 수 있는 Virtual Try On(가상시착기술)을 통해 소비자의 구매 결정에 도움을 주고 있으며 온라인 제품 디스플레이 페이지에서 보완 제품을 추천하는 기능이 있어 소비자의 추가 구매를 유도한다.

한편, 온라인 판매에 있어 Amazon Egypt는 절대적인 비중을 차지하고 있다. 아마존 이집트의 뷰티 부문에서 판매량을 기준으로 이집트에서 인기 있는 수입 화장품은 유럽산 브랜드가 대다수를 차지하고 있으며 유명세를 탄 브랜드들이 주를 이루고 있다. 온라인의 경우 오프라인 대비 저렴한 가격대를 형성하고 있어 젊은층들 사이에서 소비가 확대되고 있다.

<Amazon Egypt의 인기 수입 화장품>

사진

국가

상표명

제품 유형

기업명

가격(용량)

프랑스

Garnier

미셀라 클렌징 워터

L'Oréal Egypt LLC

US$1.1(100ml)

이집트

Argento

세안제

Alba Pharma for Drug & Cosmetics Trade

US$1.8(200ml)

미국

Maybelline

립글로스

L'Oréal Egypt LLC

US$4.1(5.4ml)

프랑스

L’Oréal Paris

세럼

L'Oréal Egypt LLC

US$2.5(15ml)

프랑스

L’Oréal Paris

마스크

L'Oréal Egypt LLC

US$0.7(1개)

이집트

Cybele

립스틱

Univest Group

US$3.0(3g)

미국

Maybelline

립스틱

L'Oréal Egypt LLC

US$5.2(5ml)

미국

Maybelline

파운데이션

L'Oréal Egypt LLC

US$5.0(30ml)

미국

Maybelline

컨실러

L'Oréal Egypt LLC

US$5.5(6.8ml)

미국

Maybelline

아이라이너

L'Oréal Egypt LLC

US$2.0

이집트

Orglam

치크 앤 립 틴트

Orglam

US$1.7(12ml)

이집트

Amanda

아이라이너

Misr Cosmetics Co. SAE

US$2.6(7.5ml)

독일

Essence

마스카라

Abu Shakra Trading Ltd

US$2.2(9ml)

이집트

Cybele

블러셔

Univest Group

US$4.3(3.7g)

이집트

Luna

립스틱

Luna Cosmetics Co. SAE

US$2.5(4.5g)

독일

Essence

아이섀도우 팔레트

Abu Shakra Trading Ltd.

US$8.2(9색)

주*: 적용환율 US$1=EGP 48.75

[자료: Amazon Egypt, KOTRA 카이로 무역관 편집]

이집트 인기 K-뷰티 제품

한국산 화장품은 이집트의 대표 이커머스 플랫폼인 아마존 이집트에서 판매되며 인기를 끌고 있다. 이집트 소비자들은 한국 화장품에 대해 혁신적인 제품으로 인지하고 있을 뿐만 아니라 한국 여성들의 스킨케어 루틴에 대한 관심이 높은 편이다. 최근 온라인 접근성이 향상되면서 한국 화장품을 접할 기회가 많아졌다고 한다.

아마존 이집트에서 판매되고 있는 한국산 제품은 페이셜 보습젤, 세럼, 크림 세트, 세안제 등의 기초 화장품이 주를 이루고 있다. 상대적으로 색조 화장품은 거의 없는 것으로 보인다.

<Amazon Egypt 한국 화장품 상위 판매 제품>

사진

상표명

제품 유형

가격/용량

네이처리퍼블릭

페이셜 보습 젤

US$12.3(300ml)

미샤

파우더 파운데이션

US$20.5(15g)

이니스프리

인텐시브 하이드레이팅 크림 세트

US$77.9(1세트)

에뛰드하우스

속눈썹 세럼

US$4.0(9ml)

팜스테이

하이드로겔 아이 패치

US$8.6(60개)

아누아

세안제

US$51.3(300ml)

썸바이미

페이스 토너

US$15.1(150ml)

퓨어덤

마스크

US$0.8(mask)

AXIS-Y

다크 스팟 코렉팅 글로우 세럼

US$23.6(50ml)

Beauty of Joseon

자외선 차단 크림

US$26.6(50ml)

MA:NYO

클렌징 오일

US$46.2(200ml)

COSRX

여드름 마스터 패치

US$5.5(24개)

Tanako

립밤

US$0.4

주*: 적용환율 US$1=EGP 48.75

[자료: Amazon Egypt, KOTRA 카이로 무역관 편집]

아마존 이집트의 고객 코멘트를 분석해보면, 대다수의 소비자는 K-팝, K 드라마, 연예인 등 한류의 영향으로 화장품을 포함한 한국 제품에 관심을 가지게 됐으며 특히 한국 여성들의 건강하고 빛나는 피부를 유지하는 단계적 스킨케어 루틴의 영향을 받아 한국 제품을 구매하게 됐다고 한다.

그들은 한국 화장품의 장점으로 혁신성과 품질력을 꼽는다. 우선 한국 화장품은 혁신적인 제형과 독특한 성분으로 유명하며 실제 한국 브랜드는 쿠션 컴팩트, 시트 마스크, BB 크림 등 스킨케어와 메이크업 분야에서 새로운 트렌드와 기술을 선도하고 있다고 말한다. 또한, 일반적으로 효과적인 성분과 부드러운 제형에 중점을 두어 품질이 우수할 뿐만 아니라 세련된 패키지로 그 매력이 더해진다고 평가한다.

이에 더해 다양한 한국 화장품 브랜드를 취급하는 온라인 소매업체 및 스토어가 확대됨에 따라 접근성이 크게 향상되어 한국 화장품을 더욱 쉽게 구매하게 됐다고 한다.

최근 한국 화장품에 대한 수요가 높아지면서 많은 이집트인들이 페이스북이나 인스타그램, 틱톡 등의 소셜 미디어를 통해 한국 화장품을 소개 및 판매하고 있다. 실제 이집트의 유명 메이크업 아티스트인 T씨는 틱톡을 통해 그의 팔로워에게 한국 화장품을 소개하면서 한국 스킨 케어 제품을 극찬했다. 특히, 여드름, 모공 커버 및 셰이딩 등의 성능이 뛰어나다고 평가하고 특정 브랜드의 페이스 토너 사용을 권하는 영상이 화제였다.

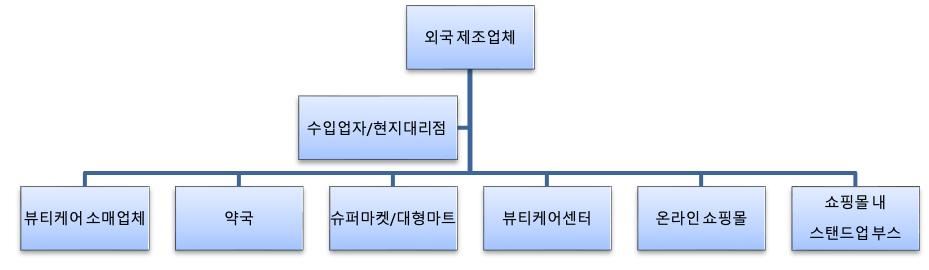

유통 채널

화장품 판매는 최종 소비자에게 판매까지 다양한 홍보활동이 필요한 영역으로 수입업자를 통해 소매점으로 유통되거나 현지에 지정 대리점을 두고 유통 판매하는 방법이 일반적이다. 특히 화장품은 EDA의 사전 인증이 필수적이며 현지 대리점이 이 역할을 수행한다.

특히 대리점을 통한 수출의 경우에는 제품 특성상 시장 흐름에 맞는 다양한 홍보 활동이 필수적인 만큼 화장품 유통분야에 오랜 경험이 많은 파트너를 찾는 게 핵심이다. 단 대리점을 통한 유통·판매의 경우 판매가 최종 소비가 가격 인상은 불가피하다.

<이집트 화장품 유통구조>

[자료 : KOTRA 카이로 무역관]

Euromonitor에 따르면, 이집트의 화장품 판매는 95%가 오프라인에서, 5%가 온라인에서 이뤄지고 있다. 오프라인 매장은 하이퍼마켓, 대형마트부터 화장품 전문점, 약국, 패션용품점, 대형쇼핑몰의 스탠드업 부스 등 형태가 다양한 반면, 온라인 매장은 Amazon Egypt의 비중이 절대적이고 소수의 인스타그램, 틱톡을 통한 홍보 및 판매가 이뤄지고 있다.

<2022 이집트 화장품 소매 채널별 점유율>

채널

대표 판매점

점유율(%)

A. 오프라인 소매점

-

94.7

a. 식료품 소매업체

Kazyon

8.4

- 슈퍼마켓

Metro

5.3

- 대형마트

Carrefour

1.7

- 소규모 지역 식료품점

Abu Zikry

1.3

b. 비식료품 소매업체

Omar Effendi

77.4

- 잡화점

Tawheed & El Nour

6.6

- 건강 및 미용 전문가

El Ezaby Pharmacy

64.8

- 기타 비식료품 소매업체

Maison 69

5.9

c. 직접판매

Avon Cosmetics Egypt

9.0

B. 전자상거래

Amazon

5.3

[자료: Euromonitor, KOTRA 카이로 무역관 조사]

수입관세 및 인증정보

1) 수입관세: 이집트는 수입 화장품에 대해 45%의 수입 관세와 더불어 14%의 부가가치세(VAT)가 부과하고 있다. FTA 체결국인 튀르키예, 유럽자유무역연합(EFTA), 유럽연합(EU), 영국에 대해서는 HS코드 3304 품목에 대해 수입 관세가 면제되며 메르코수르(MERCOSUR)에 대해서는 45%의 수입관세 중 60%가 감면된다.

<화장품에 부과되는 수입 관세>

HS코드

품명

수입 관세

3303

향수 및 화장수

45%

3304

미용 또는 메이크업용 또는 기초화장용 제품류(의약품 제외, 선스크린과 선탠 제품류 포함), 매니큐어용 또는 페디큐어용 제품류

3305

두발용 제품류

3307

면도용 제품류, 인체용 탈취제, 목욕용 조제품, 탈모제와 그 밖의 조제향료, 따로 분류되지 않은 화장품이나 화장용품, 실내용 조제 탈취제(향 첨가 여부 및 살균성 유무 무관)

[자료: 이집트 관세청]

2) 인증: 이집트에 화장품(HS 코드 3303, 3304, 3305, 3306, 3307)을 수출하는 경우, 현지 수입업체가 이집트 의약품청(EDA)에 제품을 등록하고 수입 허가를 받아야 한다.

이집트의 화장품에 대한 규제 및 감독기관은 의약품청(EDA)으로, 모든 화장품은 EDA에 집트 화장품 표준 규격의 요구사항을 준수해야 한다. 이 표준 규격은 화장품의 제조, 생산, 보관 및 유통에 대한 조건과 요구사항을 충족해야 하며 화장품에 함유되는 중금속, 미생물 및 기타 불순물에 대한 한도를 설정하고 있다. 또한, 제조업체명, 주소, 제품 성분, 사용지침 등에 대한 정보를 아랍어 라벨을 부착해야 한다. EDA는 화장품 신고에 대한 규제 규칙 및 절차에 관한 내용을 포함하는 화장품 신고에 대한 규제 가이드를 2023년 발행했다.

화장품 신고 등록 절차는 화장품 수입업체가 EDA 전자 플랫폼을 통해 제품 신고서를 제출하고 EDA의 검토를 걸쳐 이상이 없으면 수수료 납부 후 근무일 기준 10일 내 등록번호가 발급되고 패스트 트랙의 경우 3일 내 발급된다. 제품 신고는 발급일로부터 10년간 유효하며 10년 차에 갱신 여부를 결정해야 한다. 제품에 변동 사항이 없는 한 갱신 절차를 따르게 된다. 신규 신고 기간은 신고 만료일부터 시작된다. 신고서류를 갱신하지 않는 경우는 자동 만료된다. 제품에 대한 변경 사항이 발생한 경우는 신규 등록부터 진행해야 한다.

전망 및 시사점

이집트 화장품 시장 전망과 한국 화장품 진출 시 고려할 점에 대해 두 명의 이집트 바이어들에게 물었다. 바이어들은 이집트 화장품 시장은 고급화 방향으로의 꾸준한 수요 증가를 예상하거나 그러면서도 경제적 어려움으로 인한 대체 수요가 발생하는 시기라고 했다. 한국산 제품에 대해서는 대체로 긍정적으로 평가했고 기초화장품에서 색조화장품으로 다양화가 필요하다고 했다.

이집트 에어 면세점*의 부사장의 컨설턴트인 E씨는 이집트 에어 홀딩 그룹 소속의 공항 면세점 체인 소유 및 운영업체로 향수, 화장품 등의 뷰티 제품은 물론 패션용품, 을 수입•유통하는 대기업에서 근무하고 있다. 그는 이집트의 인구가 증가하고 있고 소득 수준이 높아지면서 피부, 모발, 신체에 직접 바르는 화장품은 고품질의 수입 화장품을 요구하게 될 것이라고 전망했다.

최근 화장품 등 퍼스널 케어 제품의 수입이 증가하고 있으며, 이런 상황은 품질이 좋기로 유명한 한국 화장품에 좋은 기회가 될 것이라고 말했다. 다만, 아직까지 이집트 소비자의 대다수가 가격 민감도가 높기 때문에 한국 기업은 사전 조사를 통해 시장에서 수용가능한 가격을 제시하는 게 중요하다고 조언한다.

이집트 뷰티 및 퍼스널 케어 시장은 해외에서 성공을 거둔 브랜드나 천연성분을 함유한 제품에 대해 이집트 소비자들이 거부감 없이 신규 브랜드 제품을 시도하는 경향이 있어 이 조건을 갖춘 제품이라면 초기 시장 진입이 용이하다고 덧붙엿다.

이집트의 라나 화장품 CFO이자 대표인 S씨는 스킨케어, 퍼스널케어, 헤어케어, 메이크업, 향수를 전문적으로 유통하고 있다. 그는 이집트 로컬 화장품이 전체 시장 점유율의 55%를 차지하고 있고 나머지 45%는 수입품이라고 하며 대다수의 로컬 화장품의 품질은 상대적으로 낮은 수준으로 시장점유율 상승에 대한 기대보다는 현상 유지에 집중할 가능성이 높다고 하였다. 현지 대표 브랜드는 루나, 야스미나, 아만다 등이 있고 이외 글로벌 기업(Sunsilk, Dove 등)의 자회사도 다수 있다고 한다.

반면, 고급 화장품 시장은 크리스찬 디올, 클라란스, 지방시, 채널, 이브 생 로랑, 로레알, 맥스 팩터 등 유럽 브랜드들이 높은 매출을 기록하고 있으며 이는 좋은 품질은 물론 글로벌 명품 브랜드의 인지도와 이미지 때문으로 파악된다. 따라서 현지 수입업체들은 화장품을 필수재로 여기는 고소득층 소비자들을 공략하기 위해 고급 화장품 수입에 집중하고 있으며 또한 외국 및 오리지널 메이크업 브랜드를 사용하기 때문에 화장품 수입이 지속적으로 증가세라고 한다.

한국 화장품에 대해서는 이집트 시장에서 스킨케어 제품에 집중하고 있으며 색조 화장품 라인은 많지 않은데, 이는 이집트인들이 MAC, 메이블린, 로레알 등과 같은 글로벌 브랜드에서 아직은 생소한 한국 브랜드로의 전환을 주저하기 때문일 것이라고 한다. 최근 환율 급등, 보조금 축소, 높은 관세(화장품 관세 45%+부가세 14%), 임대료 및 급여 인상 등으로 일부 소비자들은 고급 화장품 사용을 대폭 줄여야 하는 상황이다. 특히 수입품이거나 수입 원자재에 크게 의존하고 있는 수입품 가격이 두 배로 인상되면서 고급 화장품에 대한 수요가 다소 감소되는 상황이다. 재정적 스트레스로 인해 많은 이집트 소비자들이 기존의 고급 수입 화장품에서 대체품을 고심하고 있는 이 시기에 시장 진출을 고려해 볼 만한다고 조언한다.

이집트 시장은 외모에 관심이 높은 젊은 세대는 꾸준히 증가하고 있으며 점차 화장품을 필수품이라고 인식하는 인구가 늘고 있다. 특히 그 중심에 한류에 관심이 많은 젊은층이 포함되어 있어 시장상황은 좀 더 긍정적일 것으로 보인다. 다만 아직까지 시장이 이원화된 양상을 보이고 있어 타겟고객을 분리하여 접근할 필요가 있고 기존의 기초 화장품 중심의 수출에서 이집트인의 수요가 많은 색조 화장품 수출에도 관심이 필요하다 또한 높은 관세율를 감안한 최종 판매 가격이 시장에 어필할 수 있는 가격이 되도록 마케팅 전략 수립시 고민이 필요해 보인다.

자료: EUROMONITOR, 지구촌 한류동향, Amazon Egypt, Goeic, 이집트 관세청, IHS Markit(이집트 통계청), 이외 KOTRA 카이로 무역관 보유자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (이집트 화장품 시장, 기초화장품 중심에서 색조 화장품으로 확대 필요)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

美 뷰티 시장의 새로운 패러다임, '뷰티 테크'로 열다!

미국 2024-05-10

-

2

2024년 일본 화장품 트렌드, 주목받는 우리 기업 제품은?

일본 2024-05-14

-

3

불황 없이 성장 중인 호주 라면 시장, 지속가능성도 고려 필요

호주 2024-05-10

-

4

간편하게 건강하게! 일본 고단백 식품 붐

일본 2024-05-21

-

5

에콰도르 자외선 차단제 시장동향

에콰도르 2024-05-17

-

6

쿠웨이트 화장품 시장, K-Beauty 강세

쿠웨이트 2024-05-07

-

1

2024년 이집트 자동차 산업 정보

이집트 2024-11-04

-

2

2024년 이집트 가전산업 정보

이집트 2024-10-14

-

3

2021 이집트 ICT 산업 정보

이집트 2022-01-21

-

4

2021년 이집트 자동차산업 정보

이집트 2022-01-20

-

5

이집트 프로젝트 산업 현황

이집트 2022-01-19

-

6

2021 이집트 철강산업 정보

이집트 2022-01-19