-

2023년 베트남 금융산업 정보

- 국별 주요산업

- 베트남

- 하노이무역관 박정호

- 2024-01-04

- 출처 : KOTRA

-

디지털 전환이 화두인 베트남 금융산업

핀테크 기반 폭발적인 비현금 결제 부문 성장이 인상적

가. 산업 특성

정책 및 규제

(1) ‘2025년까지의 베트남 은행 발전 전략 및 2030년까지의 비전’

2018년 8월 8일 자 ‘2025년까지의 베트남 은행 발전 전략 및 2030년까지의 비전’에 관한 결정문 제986/QD-TTg호의 주요 목표는 베트남중앙은행(SBV, State Bank of Vietnam)이 금융 안정에 핵심적인 역할을 하도록 하고, 베트남 은행이 주도할 수 있는 은행 시스템을 개발하며, 은행 경영에 첨단 기술을 적용하는 것이다.

<베트남 은행업 발전을 위한 기간별 주요 목표>

구분

2018~2020년

2021~2025년

2030년까지

총 지불 수단 대비 외화 예금 비율

7.5% 미만

-

5% 미만

총 지불 수단 대비 현금 비율

10% 미만

8% 미만

-

바젤 협약 적용

최소 12~15개의 상업 은행이 바젤 II(Basel II)를 적용하도록 할 것

- 은행 감독 관련 대부분 바젤 원칙을 준수할 것

- 모든 상업 은행이 바젤 II를 적용하도록 할 것

-

상업 은행의 총매출에서

비신용 서비스(non-credit service) 활동으로 인한 수익의 비율

12~13%

16~17%

-

부가적인 업무

은행이 불량 채권, 상호 출자(cross-investment), 상호주소유(cross-ownership) 및 소유권 관련 사기 문제를 처리하도록 할 것

전체 금융 기관 시스템의 불량 채권을 3% 미만으로 유지할 것

-

녹색 금융

-

녹색 크레딧(Green Credit, 친환경 기업 대상 신용대출) 및 녹색 금융(Green Banking) 개발

-

[자료: 결정문 제986/QD-TTg호(2025년까지의 베트남 은행 발전 전략 및 2030년까지의 비전)]

이러한 목표 달성을 위해 제시된 전략은 다음과 같다. 첫째, 통화 시장의 안정성과 안전성을 평가할 수 있는 표준 지표 시스템을 개발한다. 둘째, 금융 기관에 대한 외국인 투자자의 지분율을 높일 수 있도록 관련법을 개정한다. 셋째, 물가 안정과 거시경제 안정을 최우선 목표로 하는 통화정책을 시행한다. 넷째, 관리변동환율제도를 지속해서 시행하며, 경제의 달러통용화(dollarization)를 억제하고 외화 대출을 제한한다. 다섯째, 은행 상품과 서비스의 품질을 개선하고 다양화하며 은행과 핀테크 기업 간의 협력을 장려해야 한다.

(2) ‘2025년까지의 은행 부문의 디지털 전환 및 2030년까지의 비전’

2021년에 공표된 ‘2025년까지의 은행 부문의 디지털 전환 및 2030년까지의 비전’에 관한 결정문 제810/QD-NHNN호의 주요 목표는 베트남중앙은행(SBV)의 경영 활동을 현대적인 방식으로 개선하고, 디지털 은행 모델을 개발하며, 이용 편의성 및 고객경험을 증진하는 것이다.

<은행 부문의 디지털 전환을 위한 기간별 주요 목표>

항목

2025년까지의 목표

2030년까지의 목표

베트남중앙은행(SBV)

온라인을 통한 관리 감독 수행

50% 이상

70% 이상

업무 기록의 온라인에서의 처리 및 저장

90%

100%

금융 기관

성인의 전자 결제 사용률

50% 이상

80% 이상

디지털 채널을 통한 대고객 업무 수행 비율

70% 이상

80% 이상

디지털 채널을 통해 전체 매출의 30% 이상의 수익을 기록하는 금융 기관의 비율

60% 이상

80% 이상

업무 기록의 온라인에서의 처리 및 저장

70% 이상

90% 이상

[자료: 결정문 제810/QD-NHNN호]

목표 달성을 위해 동 결정문에서 언급된 주요 전략은 다음과 같다. 첫째, 오픈뱅킹(Open Banking) 도입을 위해 제3자와의 고객 데이터 공유에 관한 법을 제정한다. 둘째, 핀테크 규제 샌드박스(sandbox)를 개발한다. 셋째, 디지털 뱅킹 서비스를 개선하여 고객이 셀프서비스(self-service) 거래를 수행할 수 있는 모델을 개발한다. 넷째, 베트남중앙은행(SBV)을 중심으로 한 금융 관련 사이버 보안 센터를 구축한다.

(3) 외국인의 베트남 은행 지분 상한

시행령 제01/2014/ND-CP호(2014. 1. 3.)는 베트남 금융 기관에 대한 외국인의 지분 상한을 명시하고 있다. 외국인 투자자의 정확한 한도는 투자자의 유형에 따라 다르며 주요 내용을 살펴보면 아래와 같다. 부실 은행에 대해서는 구조조정을 통해 아래 언급된 상한 적용을 피할 수 있으며, 이 경우에는 국무총리가 그 비율을 결정한다.

1) 외국인(개인)은 베트남 금융 기관의 정관 자본금(charter capital)의 최대 5%를 보유할 수 있다.

2) 외국 기관은 베트남 금융 기관의 정관 자본금의 최대 15%를 보유할 수 있다.

3) 외국인 전략적 투자자(SI)는 베트남 금융 기관의 정관 자본금의 최대 20%를 보유할 수 있다.

4) 외국인 투자자의 베트남 상업 은행 정관 자본금(charter capital) 총지분율은 30%를 초과할 수 없다.

금융 기관 체계

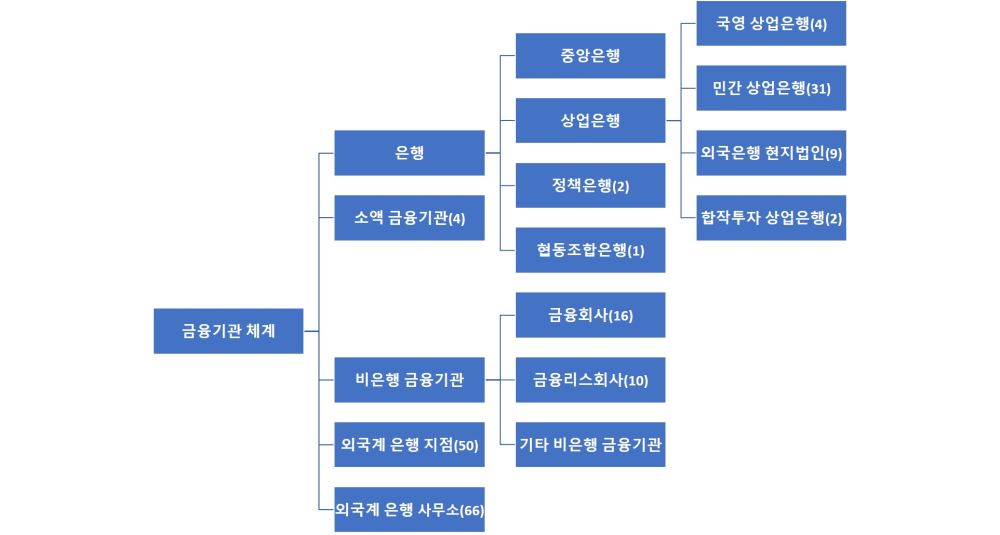

<베트남 금융 기관 체계도>

주: 괄호 안 수치는 2023년 기준 해당 기관 개수

[자료: 베트남중앙은행(SBV), KOTRA 하노이무역관 재구성]

(1) 베트남중앙은행

1951년에 설립된 베트남중앙은행(SBV, The State Bank of Vietnam)은 국가재정 관리의 중심 역할을 담당한다. 통화, 은행 업무 및 외화에 대한 국가 차원의 관리 기능을 수행하며 화폐를 발행하고 국고 출납을 담당한다.

(2) 정책은행 및 협동조합은행

베트남 중앙은행의 베트남 금융기관 체계도에 따르면, 베트남에는 중앙은행과 상업은행 외에도 정책은행(Policy Bank)과 협동조합은행(Cooperative Bank)이 존재한다. 우선 정책은행은 베트남 사회정책은행(Vietnam Bank for Social Policies)과 베트남 개발은행(Vietnam Development Bank) 등 총 두 개이다. 사회정책은행은 사회 취약계층에 대한 저리 융자를 제공하며, 사회정책은행에 배정된 기금은 직업 훈련 및 교육, 사회 안전망에 투입되기도 한다. 개발은행은 베트남의 국내 투자 진흥을 위해 1999년에 설립된 ‘개발지원기금(DAF, Development Assistance Fund)’을 전신으로 하며 개발사업자금 대출 업무를 주로 하는 개발 금융 기관이다. 한편, 협동조합은행은 베트남 전역에 걸쳐 1,179개에 달하는 인민신용기금(People Credit Fund)의 본부 조직이다.

(3) 상업은행

현재 베트남중앙은행 공식 홈페이지에서는 중앙은행이 강제 인수한 부실은행 3개와 중앙은행의 지분이 100%인 AgriBank만을 국영 상업은행(State-Owned Commercial Bank)으로 소개하고 있다. 그러나 정책적 목적으로 설립된 4대 국영 은행과 부실은행을 모두 베트남의 국영 상업은행으로 분류하는 경우도 종종 있다. 부실은행은 Construction Bank(CB), GP Bank, Ocean Bank 등 3개이며, 4대 국영 은행에는 AgriBank(한국의 농협은행과 유사), BIDV, Vietcombank, VietinBank가 꼽힌다.

합작투자은행(Joint-Venture Bank)은 베트남 은행과 외국 은행이 합작 투자한 은행이다. 대만의 Cathay United Bank(CUB)와 베트남의 VietinBank가 합작하여 1990년에 설립된 Indovina Bank(IVB)가 베트남 최초의 합작투자은행이다. 현재 베트남에는 이외에도 러시아의 VTB Bank와 베트남의 BIDV가 합작한 Vietnam-Russia Joint Venture Bank(VRB)까지 총 두 개의 합작투자은행이 존재한다.

외국은행 현지법인(Wholly Foreign Owned Banks)도 베트남 상업은행의 유형 중 하나이다. 2006년에 외국 자본 100%가 투입되는 외국은행 현지법인 설립이 인정되었으며, 2023년 기준 총 9개의 외국은행 현지법인이 베트남에 진출해 있다. 이 중 한국기업은 신한은행과 우리은행 등 2개이다.

<민간 상업은행을 제외한 베트남의 모든 상업은행 종류>

[자료: 각 기업 홈페이지, KOTRA 하노이무역관 종합]

(4) 주요 민간 상업은행

1991년 설립이 허가된 이후 다양한 민간은행이 등장하고 있으며, 일부 국영 상업은행(BIDV, Vietcombank, VietinBank)도 민영화되었다. 이 중 Vietcom Bank는 수년 연속 수익 1위를 유지하고 있다. 코로나 팬데믹 기간과 그 이후에도 Vietcom Bank를 비롯한 많은 은행들이 지속적으로 높은 수익을 기록하고 있다.

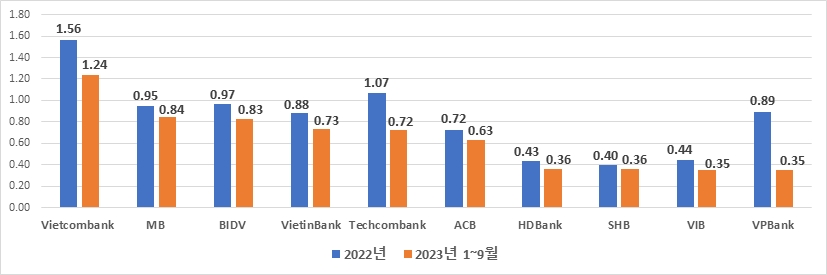

<2022~2023년 상위 10개 은행의 수익(세전)>

(단위: US$ 십억)

주: 2023년 1~3분기 수익 순 정렬

[자료: Tapchitaichinh, VnExpress]

<베트남 주요 상업 은행>

은행명

로고

개요

웹사이트

Vietcombank

- 정식 명칭: Joint Stock Commercial Bank for Foreign Trade of Vietnam(베트남 대외무역은행)

- 1963년에 설립되었으며 2008년에 민영화 시범 국영기관으로 선정되어 2009년에 호치민증권거래소에 상장

- 전국 63개의 행정구역 중 58개에 121개 지점과 510개의 출장소를 운영 중

- 주요 주주: 베트남중앙은행(SBV) 74.8%, 미즈호 은행(Mizuho Bank) 15.0%(2021년 3월 기준)

MB

- 정식 명칭: Military Commercial Joint Stock Bank(베트남 군대은행)

- 1994년에 설립된 국방부 산하 은행

- 전국 63개의 행정구역 중 56개에 306개 출장소를 운영 중

- 주요 주주: 약 14.1%의 지분을 보유한 군영 통신사 비엣텔(Viettel) 그룹이 최대 주주이며, 그 외에도 많은 군수 기업이 지분의 상당 부분을 보유하고 있음

https://www.mbbank.com.vn/

BIDV

- 정식 명칭: Bank for Investment and Development of Vietnam(베트남 투자개발은행)

- 1957년 설립되었으며 2022년 기준 베트남 상업 은행 중 총자산 규모가 가장 큰 은행

- 63개의 모든 행정구역에 895개의 출장소를 운영 중

- 주요 주주: 베트남중앙은행이 BIDV 은행 주식의 81%을 보유하고 있으며, KEB하나은행은 2019년에 투자를 통해 BIDV 지분 15%를 보유하게 됨

https://www.bidv.com.vn/

VietinBank

- 정식 명칭: Vietnam Joint Stock Commercial Bank for Industry and Trade( 베트남 산업무역은행)

비엣틴은행은 63개의 모든 행정구역에 957개의 출장소를 운영 중

주요 주주: 베트남중앙은행이 64.7%의 주식을 보유하고 있으며 2013년부터 전략적 파트너십을 맺은 MUFG은행이 현재 19.7%의 지분을 보유하고 있음

Techcombank

정식 명칭: Vietnam Technological and Commercial Joint- stock Bank(테크콤은행)

1993년 러시아와 유럽에서 귀국한 베트남 사업가들이 설립

- 전국 63개의 행정구역 중 46개의 행정구역에 300개의 출장소를 운영 중

베트남 대기업 마산그룹(Masan Group)의 계열사이며, 또다른 대기업 빈그룹(VinGroup)과도 긴밀한 파트너십을 맺고 있음

[자료: 각 기업 홈페이지, 각 기업 2022년 연간 보고서, KOTRA 하노이무역관 종합]

주요 이슈

(1) 팬데믹 이후 급격히 성장한 비현금 결제

비현금 결제 발전 계획은 베트남중앙은행(SBV)이 오랫동안 시행해 왔지만, 팬데믹 기간 이후로 사람들의 결제 습관이 바뀌기 시작하면서 뚜렷한 성과를 거두기 시작했다. 2020년대에 들어 베트남의 도시와 농촌 모두에서 비현금 결제 수단의 사용이 급격히 증가했다.

베트남 카드 시장은 높은 성장률을 보이며 비현금 결제 증가세를 더욱 빠르게 하는 데 중요한 역할을 하고 있다. 2023년 7월 베트남에서 유통되는 카드 수는 2021년 말 대비 약 8.3% 증가한 1억4,000만 장 이상에 달하며, 이 중 약 1,080만 장이 eKYC(Electronic Know Your Customer, 전자 신분증)로 개설된 카드이다. 더 나아가, 2022년 말 기준 베트남 성인의 77.4% 이상이 은행에 결제 계좌를 보유하고 있는 것으로 나타났다.

베트남중앙은행에 따르면, 2022년 동기 대비 2023년 1~7월 비현금 결제 거래는 51.1%, 인터넷을 통한 거래는 66.2%, 모바일 결제를 통한 거래는 63.1%, QR코드 방식을 통한 거래는 124.2%, 포스(POS)기를 통한 거래는 25.2% 증가했다.

<베트남의 QR결제>

[자료: VietnamPlus]

QR코드를 통한 결제는 최근 높은 성장세를 보이고 있으며, 편의점, 슈퍼마켓, 전통시장, 식음료 매장 등 소액 결제가 많은 점포 대부분에서 사용되고 있다. 또한, 전기·수도세, 텔레비전 요금, 인터넷 요금, 학원비, 병원비 등 청구서 서비스에서도 QR코드 결제가 도입되고 있다.

(2) 베트남중앙은행의 정책금리 인하

2023년 베트남중앙은행은 시장의 유동성 공급을 위해 상반기에만 정책금리를 네 차례 인하했다. 3월에 1%p 인하한 뒤, 4~6월에는 매달 0.5%p씩 인하해 베트남의 기준금리는 4개월간 2.5%p가 인하되었다.

<베트남의 최신 정책금리 인하 결정 주요 내용>

(단위: %)

금리

변경 전

변경 후

단기예금금리 상한

5.0

4.75

재융자금리

5.0

4.5

우선부문 단기대출금리 상한

4.5

4.0

재할인율

3.5

3.0

[자료: 결정문 제1123/QD-NHNN호(2023. 6. 16.)]

베트남의 경제 성장률 및 각종 경제지표가 상반기에 비해 하반기에 회복되어 경기 부양을 위한 베트남중앙은행의 상반기 통화정책이 단기적으로는 효과적이었다고 평가할 수 있을 것이며, 당분간은 추가적인 금리 인하보다는 현 금리 수준을 유지하는 통화정책이 전망된다.

나. 산업 현황

시장 규모

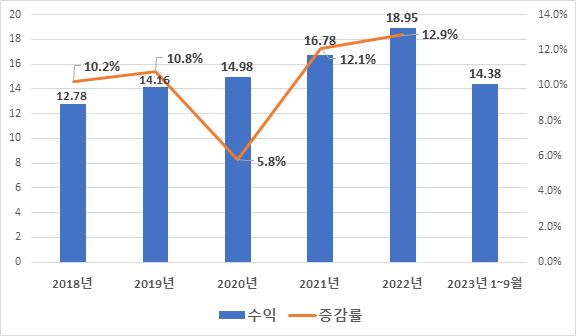

베트남의 금융 산업은 꾸준히 좋은 성과를 거두고 있다. 금융산업(금융업, 은행업, 보험업)의 총매출은 2018년 127억8000만 달러에서 2022년 189억5000만 달러로 지속해서 증가했다. 2023년의 경우 3분기까지의 매출이 전년의 75.9%에 해당하는 143억8000만 달러에 달했다. 베트남 금융 산업은 예상치 못했던 코로나19 팬데믹으로 인해 성장률이 5.8%에 그쳤던 2020년을 제외하고는 산업의 전반적인 매출 성장률이 최근 5년간 매년 10~12%로 안정적인 모습을 보여주고 있다.

<2018~2023년 베트남의 금융업·은행업·보험업 총매출>

(단위: US$ 십억, %)

[자료: 베트남 통계청(GSO)]

베트남 금융 산업의 GDP 기여도도 점차 커지고 있다. 2022년 기준 금융 산업의 GDP 기여도는 4.8%였으며, 이는 2018년의 4.4%에 비해 0.4%p 증가한 수치이다.(2018년: 4.4% → 2019년: 4.4% → 2020년: 4.5% → 2021년: 4.7% →2022년: 4.8%)

금융상품 유형별 시장 분석

(1) 채권 시장

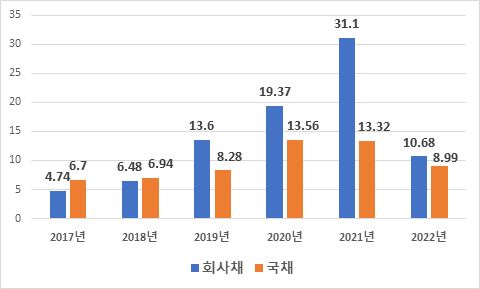

<2017~2022년 베트남 채권 발행 규모>

(단위: US$ 십억)

[자료: 베트남채권시장협회(VBMA, Vietnam Bond Market Association)]

베트남 채권 시장은 1990년대에 형성되어 2000년부터 발전하기 시작했다. 비은행 금융 기관(non-bank credit institution)은 국채 시장에서 약 60%의 점유율을 보유하고 있어 주요 역할을 담당하고 있으며, 나머지 40% 점유율은 상업은행이 차지하고 있다.

<2023년 11월 기준 베트남 국채 금리>

(단위: %)

유형

국채 금리

5년 만기

1.6

10년 만기

2.3

15년 만기

2.5

30년 만기

3.1

[자료: 베트남증권위원회(SSC, State Securities Commission of Vietnam)

회사채의 경우 2022년 기준 전년 대비 전체 발행 규모가 크게 감소해 업종별로도 대부분 발행 규모가 급감했으나, 농업의 경우 발행 규모가 오히려 소폭 증가했다. 2021년에는 베트남의 회사채 발행 규모에 있어 부동산업이 가장 큰 비중을 차지한 반면, 2022년에는 은행업에서의 발행 규모가 가장 컸다.

<2021~2022년 업종별 베트남 회사채 발행 규모 및 비중>

(단위: US$ 억, %)

업종

2022

2021

증감률

부동산

21.76

113.11

-80.8

증권

2.36

9.42

-74.9

소비자 서비스

3.05

16.8

-81.8

소비재

1.91

8.94

-78.6

에너지

2.11

15.66

-86.5

농업

1.24

1.19

4.3

은행업

57.27

98.84

-42.1

금융업

4.18

9.56

-56.3

건설업

9.0

22.3

-59.6

산업 생산

2.91

9.07

-67.9

기타

1.04

6.1

-83

총계

106.84

311.01

-65.6

주: 2023년 12월 15일 베트남중앙은행(SBV) 고시 환율 기준

(1달러 = 23,882동)

[자료: 베트남채권시장협회(VBMA, Vietnam Bond Market Association), KOTRA 하노이무역관 종합]

회사채는 저축에 따른 예금 이자에 비해 금리가 높아 베트남 투자자들 사이에서 대체적으로 큰 인기를 끌고 있다. 그러나 2022년에 발생한 반틴팟(Van Thinh Phat)과 딴호앙민(Tan Hoang Minh)의 회사채 스캔들로 인해 채권 시장에 대한 투자자들의 신뢰도가 떨어졌다. 이에 최근 투자자들은 회사채 투자 시 과거에 비해 더욱 신중하게 접근하는 경향이 관찰되고 있다.

(2) 주식 시장

베트남의 주식 시장은 1996년 베트남 증권위원회가 설립되고, 1998년 시행령 제48/1998/ND-CP호가 발표되면서 형성되었다. 베트남은 2000년 7월 호찌민 증권거래소(HOSE, Ho Chi Minh City Stock Exchange)가 개장하며 주식 거래가 처음으로 시작되었다. 2005년에는 하노이 증권거래소(HNX, Hanoi Stock Exchange)가 설립되었으며, 하노이 증권거래소는 2009년부터 비상장 주식이 거래되는 업컴거래소(UPCOM, Unlisted Public Company Market)도 운영하고 있다. 이에 현재 베트남에는 총 3개의 증권거래소가 있으며, 주로 대형주가 거래되는 호치민거래소의 주가지수인 VN지수(VNI), 중·소형주가 거래되는 하노이거래소의 주가지수인 HNX지수는 각각 우리나라의 KOSPI지수 및 KOSDAQ지수와 유사하다고 볼 수 있다.

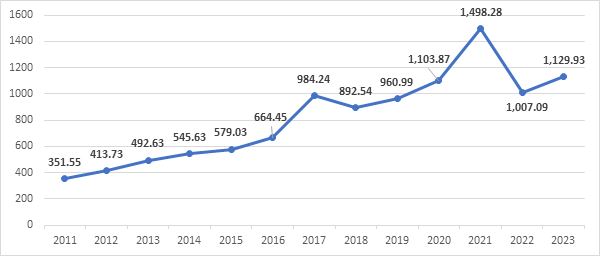

<VN지수(VNI, 베트남의 대표적인 주가지수) 추이>

[자료: 인베스팅닷컴]

VN지수의 추이가 보여주듯이, 베트남의 주식 시장은 계속해서 성장하고 있다. 2023년 11월 기준 전체 시가총액은 2022년 말에 비해 10.1% 증가한 2409억 달러이며, 이는 베트남 전체 GDP의 60.5%에 해당한다. 또한, 2023년 9월 기준 개인투자자의 총 증권 계좌수는 약 776만 개로 이는 전체 인구의 8%를 넘어서는 수치이다.

(3) 보험 시장

베트남의 보험 시장은 1993년에 국영 보험회사 독점체제를 폐지하고 민영보험회사 설립을 허용하면서 형성되었다. 2023년 11월 기준 베트남 보험 시장에는 32개의 손해보험회사, 19개의 생명보험회사, 2개의 재보험회사, 29개의 보험 중개 기업 등 총 82개의 보험 관련 기업이 있다.

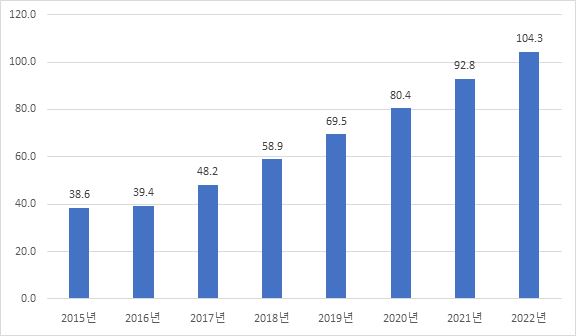

2022년 베트남의 1인당 평균 보험료는 104.3달러에 달했으며, 이는 2015년부터 꾸준하게 증가하고 있다. 한편, 1인당 평균 보험료는 총 보험료 수입을 인구수로 나누어 계산하게 되는데, 이를 보험밀도(insurance density)라고 부른다. 베트남의 보험밀도는 아직 외국에 비해 비교적 낮은 편이지만 베트남의 경제 성장 및 고령화 추이에 따라 앞으로 더 증가할 가능성이 있을 것으로 판단된다.

<2015~2022년 베트남의 보험밀도(1인당 평균 보험료)>

(단위: US$)

주: 2023년 12월 15일 베트남중앙은행(SBV) 고시 환율 기준

(1달러 = 23,882동)

[자료: 베트남 재정부(MoF)]

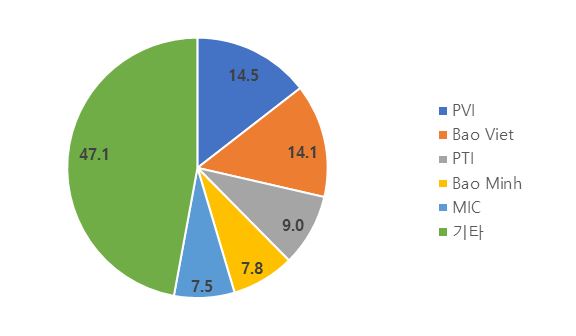

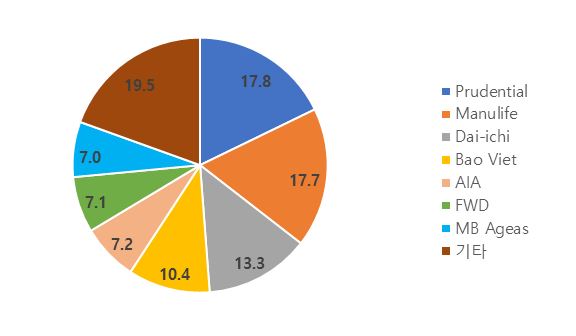

한편, 2022년 베트남의 손해보험 보험료 수익은 전년 대비 17.5% 증가했다. 보험료 수익 기준 손해보험 시장 점유율의 대부분은 상위 5개 기업에 집중되어 있다. 생명보험의 경우 신규 계약의 보험료 수익이 전년 대비 2.7% 증가했다. Prudential과 Manulife가 각각 17.8%의 시장 점유율로 시장을 선도하고 있으며 Dai-ichi, Bao Viet, AIA 등이 그 뒤를 잇고 있다.

<2022년 기준 베트남 손해보험 시장 점유율(보험료 수익 기준)>

[자료: 베트남 재정부(MoF)]

<2022년 기준 베트남 생명보험 시장 점유율(신규 계약 보험료 수익 기준)>

[자료: 베트남 재정부(MoF)]

다. 진출전략

SWOT 분석

<베트남 금융산업 SWOT 분석>

강점(Strengths)

약점(Weaknesses)

- 높은 경제 성장률을 바탕으로 금융 부문에서 외국인 투자를 유치해 금융 부문을 활성화고 있음

- 디지털 뱅킹과 핀테크 솔루션의 빠른 도입으로 금융 서비스 접근성과 효율성이 향상되고 있음

- 은행 관리 감독에 미숙한 부분이 있으며, 이는 금융 안정성에 부담을 주는 부실 대출 증가로 이어질 수 있음

- 금융에 대한 이해도가 부족한 인구가 상당수 존재함

기회(Opportunities)

위협(Threats)

- 중산층의 증가는 금융 상품과 서비스에 대한 수요 증가의 기회를 제공

- 핀테크 솔루션의 지속적인 확장은 금융 격차 해소 및 금융 포용 실현으로 이어질 수 있음

- 세계 시장의 변동성과 지정학적 긴장은 베트남 금융시장에 대한 외국인 투자와 금융시장 안정성에 영향을 미칠 수 있음

- 정부 정책 기조 변동에 따른 금리의 잦은 변동은 투자 및 금융 안정성에 영향을 미칠 수 있음

[자료: KOTRA 하노이무역관]

전망 및 시사점

베트남 소비자들은 모바일과 인터넷 관련 새로운 기술을 빠르게 받아들인다. 베트남인 남녀노소 대부분 한국에 비해 더 빈번하고 익숙하게 QR 결제를 사용하는 모습은 다소 생경하기까지 하다. 베트남인들의 이러한 기술에 대한 개방성은 베트남의 다양한 핀테크 기업이 혁신적인 솔루션을 도입하는 데 유리한 환경을 조성하고 있다. 이러한 소비자 특성을 고려하여 한국 핀테크 기업의 베트남 핀테크 기업과의 협업을 기대해볼 수 있을 것이다. 특히, 모바일 결제, P2P 대출, 인슈어테크 등 유망 분야 관련하여, 기술력이 있는 우리 핀테크 기업들은 베트남 시장 진출 기회를 모색해볼 필요가 있다.

작성자: Tang Thi Thanh Lam

자료: 결정문 제986/QD-TTg호, 결정문 제810/QD-NHNN호, 결정문 제810/QD-NHNN호, 결정문 제368/QD-TTg호, SBV, GSO, 땁찌따이찐, 브이엔익스프레스, SSC, VBMA, 인베스팅닷컴, 베트남 재정부(MoF), KOTRA 하노이 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (2023년 베트남 금융산업 정보)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2023년 베트남 IT산업 정보

베트남 2024-01-04

-

2

2023년 베트남 산업개관

베트남 2023-12-11

-

3

2023년 베트남 물류산업 정보

베트남 2023-12-11

-

4

2023년 베트남 자동차 산업 정보

베트남 2023-12-08

-

5

2023년 베트남 관광산업 정보

베트남 2023-12-12

-

6

2023년 베트남 은행업계의 주요 이슈는?

베트남 2023-07-31

-

1

베트남 흑연 산업 및 관련 프로젝트 동향

베트남 2025-07-11

-

2

2025년 베트남 철강 산업 정보

베트남 2025-07-07

-

3

2025년 베트남 전자산업 정보

베트남 2025-05-13

-

4

2025년 베트남 섬유의류 산업 정보

베트남 2025-04-11

-

5

2025년 베트남 자동차산업 정보

베트남 2025-04-02

-

6

2024년 베트남 전력 및 에너지 산업 정보

베트남 2024-12-10