-

중국 반도체 산업 현황

- 국별 주요산업

- 중국

- 상하이무역관

- 2021-01-14

- 출처 : KOTRA

-

- 정부의 제도적인 지원 아래 빠르게 성장 중 -

- 정치 경제적 글로벌 불확실성이 커지는 가운데 기술력 향상을 통한 자급률 제고 -

가. 산업 특성

□ 정책 및 규제

ㅇ 중국 경제의 지속적인 발전에 따라 반도체 산업이 국민경제의 성장에 미치는 작용과 역할이 갈수록 커져가고 있음. 이와 함께 중국의 반도체 기술은 중국 과학기술의 진보와 사회경제의 발전 있어서 매우 광범위하고 응용되어 발전해 나가고 있음. 중국은 국가적으로 반도체 굴기를 통해 기술 자립도를 키워나가고 있으며 불확실해진 글로벌 경제 속에서 국가경제와 국가의 안전을 보장하기 위해 반도체 산업에 전폭적인 지지와 지원을 아끼지 않고 있음.

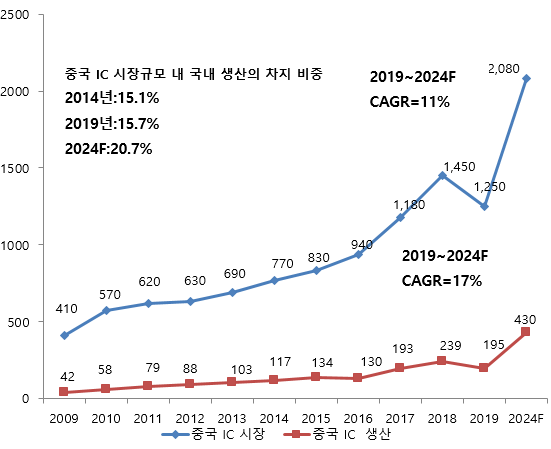

- 특히, 미중 간 갈등으로 불거진 글로벌 교역과 기술분야의 디커플링이 진행되며 새로운 도전에 직면한 상황임. 올해 상반기 IC Insight에서 밝힌 내용에 따르면, 중국은 2019년 반도체 자급률이 15.7%에 불과함. 자신들의 궁극적인 자급률 목표로 책정한 2025년 70%까지 도달하기 위해 비록 요원하긴 하나 적극적인 노력을 수행하고 있으며, 이에 따라 중국 과학기술산업의 주요 포커싱 또한 반도체 쪽으로 점차 집중되고 있음.

ㅇ 최근 중국의 관련 부처는 일련의 반도체 제조업의 구조적 변화와 산업의 업그레이드를 지지하고 응용시장의 소비를 촉진하기 위해 다양한 정책을 펼쳐 나가고 있음. 이에 따라 반도체 산업관리의 규범화와 더불어 관련 법규를 재정비하고 있음.

중국 반도체산업 관련 정책

발표시기

정책 명칭

주요 내용

2014.6

국가집적회로산업 발전촉진강요

반도체 산업의 40%를 차지하는 설계업의 발전을 적극 추진하고 반도체 제조업의 가속화된 발전을 시행. 패키징, 테스트 업계의 발전 수준을 제고하고 반도체 관련 설비와 재료의 업그레이드를 추진

2015.5

중국 제조 2025

핵심기초부품(부속품), 선진기초 공예, 기초재료 등의 발전방향 모색. 반도체 및 전용설비를 중점발전 대상으로 지정하여 반도체 설계 수준의 제고를 추진. 전자기기산업발전의 핵심통용 메모리칩을 연구하고 국가 반도체 칩의 적용 능력 배양

2016.3

국민경제 사회발전 13.5규획강요

연구개발을 통한 반도체의 선진화 및 산업화 추진. 신성장 동력 마련을 위한 반도체 조명 등 적용기술 강화

2016.7

국가정보화발전전략강요

선진기술 시스템 건설 및 기초연구 강화. 산업생태계 협동발전과 우수 기업 육성. 중소기업 창신지원 및 정보자원 규획 강화, 정보자원 이용수준 제고

2016.12

13.5 국가전략성신흥산업발전규획

기술핵심산업 강화와 핵심기초 소프트웨어 공급능력 제고. 전자기기 부속품의 업그레이드 시도. 마이크로 광전자 영역 연구개발 등

2017.1

전략성신흥산업중점상품과 서비스지도목록

반도체, 실리콘 재료 및 화합물 반도체 재료 등을 신흥산업 중점상품으로 지정

2018.3

집성회로 생산기업 기업소득세 정책문제 통지 관련

2018년 1월 1일 이후 신설된 130나노보다 작은 반도체 기업, 또는 경영기간 10년 이상의 집적회로 생산기업 혹은 프로젝트 경우 1~2년의 기업소득세 면제와 3~5년의 25% 법정세율의 반감(50%) 시행 등

2018.11

전략성 신흥산업분류 2018

반도체 제조를 전략성 신흥산업으로 편입

2019.5

집적회로 설계 및 소프트웨어 산업 기업소득세 정책의 공고

조건에 부합해 법에 근거해 설립된 집적회로 설계 기업과 소프트웨어 기업은 2018년 12월 31일 현재 이익 연도를 기준으로 계산해 우대기간 설정. 1~2년의 기업소득세 면제와 더불어 3~5년의 25% 법정세율 반감(50%) 시행 등

2020.8

신시대 직접회로 산업 촉진과 소프트웨어 산업의 질적 발전을 위한 약간의 정책

처음으로 명확히 중국 본토의 반도체 재료와 설비산업의 발전을 격려한다고 언급. 재정세무, 투자융자 등 소프트웨어 산업의 발전과 반도체 재료기업의 경영환경 개선 및 반도체 재료산업의 빠른 발전을 촉진하기 위한 정책

자료: KOTRA 상하이 무역관 정리

□ 최신 동향 및 주요 이슈

ㅇ 5G 영역의 빠른 발전에 힘입어 성장 중인 반도체 산업

- 2020년은 중국의 5G 정식 도입 이후 전면적으로 보급 사용된 시기임. 올해 중국의 춘절 기간 코로나19로 인해 경제발전의 거대한 압박을 받게 된 상황에서 중앙과 지방정부의 지원 아래, 중국의 5G 네트워크 건설은 3월부터 빠르게 진행되기 시작함. 올해 10월 초에만 이미 설정된 건설 목표량을 달성완료했다고 관련기관은 밝힘.

- 글로벌 최대 규모 5G 상용 네트워크를 건설했으며 올해 10월까지 중국은 이미 5G 기지 70만 개를 건설함. 지역별로 보면 동부 연안이 서부 내륙에 비해 5G 네크워크 건설에서 앞서나가고 있으며 남방이 북방보다 더욱 빠른 발전 추세를 보이고 있음. 특히 광동, 장쑤 ,저장, 허난, 산동, 상하이, 베이징, 쓰촨, 충칭 등에는 이미 2만개 이상의 5G 기지국을 보유함.

- 5G 기술 표준은 5G 기술 능력 강화와 업계의 응용력을 키워가는 두 가지 방향으로 발전해 나가고 있음. 5G 기술의 기준 강화와 더불어 네트워크 세분화된 기술력, 5G 가상 전문 네트워크 기술 등이 단계적으로 함께 발전을 구축하고 있음.

- 5G 휴대 전화 또한 대규모로 출고되며 반도체 산업을 견인하고 있음. 2020년 1~11월에 중국 국내의 핸드폰 전체 출하량은 2억8100만 대에 달하며, 그중 5G 핸드폰의 출하량은 1억4400만 대로 전체의 51.4%에 육박함. 2020년 말까지 중국의 5G 핸드폰 수는 2억 개에 달하며 소비시장 또한 안정적으로 발전해 나갈 것으로 예상함.

- 이 밖에도 5G 응용은 업계의 여러 분야에서 이미 진행되고 있음. 현재는 제조공장, 광산, 항구, 의료, 전력망, 교통, 안전, 교육, 문화관광 등 다양한 분야에서 빠르게 발전이 진행되고 있음. 업계의 응용 수요는 현재 모니터링 스마트 인식, 원격제어, 위치 포지셔닝 등의 주요 기술에 초점이 맞춰져 있음.

포산시 이동 5G + 응급의료구조 시스템 구축(구급차 내부)

자료: 왕이신문(网易新闻)

포산시 이동 5G + 응급의료구조 시스템 구축(구급실 내부)

자료: 왕이신문(网易新闻)

ㅇ 미중 간 갈등으로 야기된 중국의 반도체 자급률 제고 노력

- 2020년 이후 화웨이, SMIC 등 중국의 주요 과학기술분야의 메이저 기업들이 미국의 제재 이후 어려움을 겪고 있음. 이는 중국의 반도체 재료와 설비의 국산화를 추진하는 새로운 동력으로 자리잡고 있음.

- 2020년 8월 국무원에서 발표한 '신시대 직접회로 산업 촉진과 소프트웨어 산업의 질적 발전을 위한 약간의 정책'에 따르면 반도체 산업과 소프트웨어 산업을 적극 지원하고 칩의 자급률을 현재의 30%(중국 기준 자급률)에서 70%로 높일 것으로 밝힘. 재정과 세무 분야에 있어서도 전폭적인 지원을 통해 조건에 부합되는 기업에 10년간 기업소득세 면제 등의 다양한 혜택을 제공할 계획임.

- 또한 올해 12월 18일, 베이징에서 열린 중앙 경제업무 회의에 따르면 내년도 국가적 중점 임무로 '산업체인과 공급체인의 자율적 통제 능력 강화'라고 언급함. 비교적 취약한 산업기술분야를 적극적으로 발전시켜 핵심기술 배양을 통한 난관 극복을 명시하고 있음. 특히 기초부품, 기초공예, 핵심기초재료 등 산업발전을 위한 근본적인 기술력 제고를 위해 노력하고 있음.

- 특히 14차 5개년 규획 중에서도 과학기술 자생력 강화를 국가발전의 전략적 기반으로 간주하고 관련 부처는 5G, 직접회로(반도체), 생물의약 등 중점분야를 규획에 포함하시는 것을 적극적으로 추진하고 있음.

- 이와 함께 국무원 학위 위원회는 반도체 산업의 발전을 위해 집적회로 학과를 1급 학과로 선정해 기존의 전자과학기술 1급 학과에서 독립하겠다는 제안을 함 .이는 집적 회로가 '2급 학과'에서 '1급 학과'로 업그레이드 되며 향후 기술연구에 있어 후진 양성과 인재 육성에 충분한 경쟁력을 확보하겠다는 뜻으로 풀이됨.

- 세계 일류의 기술력에 비해 중국 국내의 집적회로 업계 기술은 여전히 낙후돼 있으나 정책, 자금, 인재 등 여러 분야에 있어서 전면적인 지원을 통해 국내 집적회로 업계의 빠른 발전을 시도하고 있음. 이는 반도체 재료-설비-직접회로(IC) 설계-웨이퍼 제조-패키지 산업 체인의 큰 발전을 이룰 수 있는 초석을 다지고 있는 것으로 볼 수 있음.

중국 반도체 주요 재료분야의 발전 수준

중국 대표기업

중국산 발전 진도 현황

후꾸이산업(沪硅产业)

300㎜ 실리콘칩 양산, 기술 수준 28nm 도달

베이징 커화 (北京科华)

난따광뎬 南大光电

베이징 커화: KrF(248nm) 포토레지스트 SMIC 등 고객사 인증

난따광뎬: ArF(193nm)

화터치티(华特气体)

SMIC, 화홍(Huahong) 등 14nm, 7nm 생산라인에 대량 공급

징루이(晶瑞股份)

연 9만 톤 직접회로용 반도체 고순도 유산(硫酸) 1기 프로젝트 완공. 바스프 등 글로벌 기업 대상 독점을 타파하고 성장 중

요우옌신재료(有研新材)

쟝펑뎬즈(江丰电子)

장펑뎬즈의 경우 90~7nm 기술에 대량 적용 중이며 5nm 기술에도 응용

안지커지(安集科技)

연마액(抛光液)은 130~14nm에서 규모화해 생산 중이며 10~7nm 제품은 연구 개발 중

딩롱(鼎龙股份)

28nmCMP 연마 패드의 전체 프로세스를 테스트 진행 중이며 일부 프로세스는 선주문 개시. 14nm 연마 패드는 연구 개발 중

칭이광뎬(清溢光电)

이미 반도체 칩용 마스크(掩膜) 판 설비의 구조와 관련된 제품을 구비했으며 양산 능력은 0.5m에서 0.25um 공정 수준임. 고 정밀도 마스크판 프로젝트는 현재 테스트 단계

자료: 동방증권연구소(东方证券研究所)

□ 주요 기업 현황

ㅇ 기업조사 수치에 따르면 중국 반도체 관련기업은 총 7만7400개가 있으며, 그중 영업 및 존속 상태인 기업은 6만900개임.

- 지역별로 보면 광동성 내 반도체 관련 업체가 전체 반도체 업체 수의 51.56%인 3만1,400개로 가장 많으며 2위는 장쑤성 1만2,100개, 3위는 상하이로 7,100여 개사가 위치해 있음.

- 등록자본금을 기분으로 보면 100만~500만 위안 수준의 기업규모가 34%로 가장 많은 편이며 100만 위안 미만인 기업 또한 약 30%에 달함. 어느 정도 규모를 갖춘 3,000만~5,000만 위안 규모의 기업은 2%로 가장 적은 편임.

2019년 주요 반도체 기업

기업명

설립시기

본사

주요 업무

영업수익

(억 위안)

SMIC(中芯国际)

2000

상하이

집적회로의 웨이퍼 서비스 및 관련 설계업무, 관련 서비스 및 IP 지원, 포토 마스크 제조, 범핑 가공 및 테스트 등 관련 서비스 제공

218.0

Huahong Semiconductor

(华虹半导体)

2005

상하이

주요 제품은 전문 용도의 200mm 웨이퍼 반도체, 비휘발성 메모리 및 전력 부품 등 포함

66.0

TSMC(台积电)

1987

타이완

주요 업무는 집적회로 및 기타 반도체 장치의 설계 및 제조, 마스크 및 패키지 기술 서비스 등 포함

2,490.9

ASM PACIFIC

1975

홍콩

반도체 패키지 재료와 후공정 (반도체 Bonding, 패키지), SMT 기술 등

143.2

SNPS(新思科技)

1986

미국

반도체 설계, EDA 소프트웨어 및 IP 제공자

237.0

CDNS(铿腾电子)

1988

미국

공급품: 전자디자인 자동화 (EDA), 소프트웨어, 하드웨어, IP

163.3

MediaTek(联发科)

1997

타이완

무선 통신 및 디지털 멀티미디어 기술, 반도체 통합 시스템 솔루션 등 집중

573.2

자료: KOTRA 상하이 무역관 정리

나. 산업 현황

□ 세계에서 가장 큰 반도체 시장

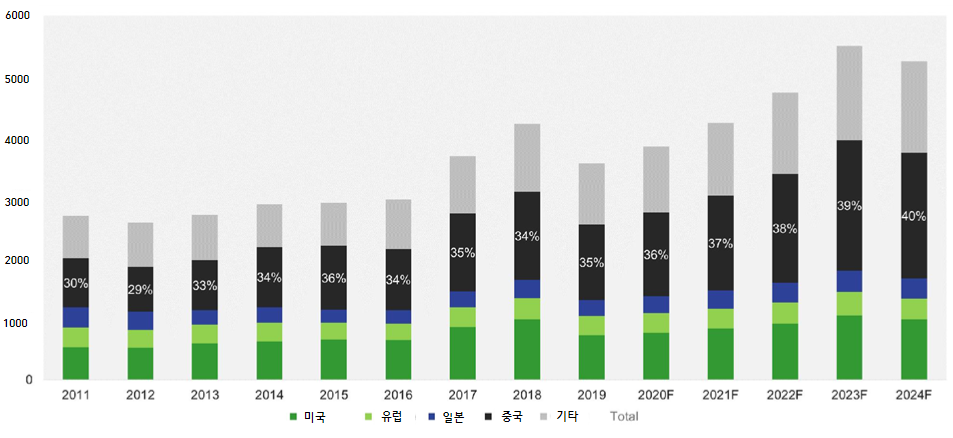

ㅇ 2011년부터 중국은 전 세계에서 가장 큰 반도체 시장으로 부상하였음. 2019년에 발표한 내용에 의하면, 중국 반도체 시장 규모는 전 세계 시장규모의 35%를 차지하고 있으며 이는 미국의 2배에 육박하는 수치임. 중국은 현재 전세계 반도체 시장에서 아주 중요한 위치를 차지하고 있음.

글로벌 직접회로(IC) 시장규모

(단위: 억 달러)

자료: IC insights(1월)

ㅇ 2019년 중국 집적회로 시장규모는 7,500억 위안을 돌파했으며 이중 외자기업이 약 30%의 비중을 차지함. 전 세계 20대 기업 중 절반 이상이 중국 내 생산기지 혹은 연구개발센터를 설립했음.

ㅇ 반도체 재료는 주로 집적회로에 사용되고 있으며 현재 집적회로는 전체 반도체 산업의 80%를 차지하고 있음. 최근 몇 년간 집적회로가 활발히 발전함에 따라 반도체 산업의 발전을 더욱 촉진하고 있음. 중국은 전 세계 주요 전자 정보제조업의 생산기지일 뿐 아니라 세계에서 가장 규모가 크며 가장 빠르게 성장하는 집적회로 시장임.

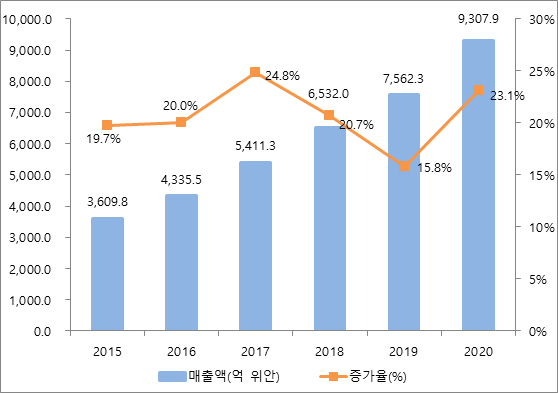

- 2015년 이후 중국의 집적회로 매출액은 지속적으로 증가세를 유지하고 있음. 2019년 집적회로 매출액은 약 7,562억 위안으로 전년 동기 대비 15.8% 증가했으며 2020년에는 9000억 위안을 돌파할 것으로 예상됨.

중국 집적회로(IC) 매출액 추이

(단위: 억 위안, %)

자료: 중국산업정보망(中国产业信息网)

- 중국 집적회로의 산업구조로 볼 때 직접회로 설계의 산업규모가 가장 큰 비중을 차지하고 있으며 시장을 주도하고 있음. 2019년, 중국 직접회로 설계의 산업규모는 2947억 위안이며, 칩 제조 산업규모 2,149억 위안, 패키징 및 테스트 산업규모가 2,494억 위안을 각각 차지하고 있음.

ㅇ 현재 중국의 집적회로 시장은 여전히 공급보다 수요가 더 많은 상황이며, 중국 내 집적회로 생산능력은 시장의 수요를 만족시키지 못해 여전히 많은 부분을 수입에 의존하고 있음. 특히 최첨단 칩은 기본적으로 수입에 의존하고 있어 수입산 집적회로가 여전히 시장에서 지배적인 위치를 차지하고 있음. 현재 글로벌 반도체 산업의 환경을 놓고 보면 중국 로컬기업과 외국기업이 여전히 큰 격차가 존재하는 게 사실이며 특히 최첨단 영역에서 격차가 더욱 심한 것으로 보고 있음.

중국 직접회로(IC) 시장규모와 생산규모 변화 추이

(단위: 억 달러)

자료: IC insights(3월)

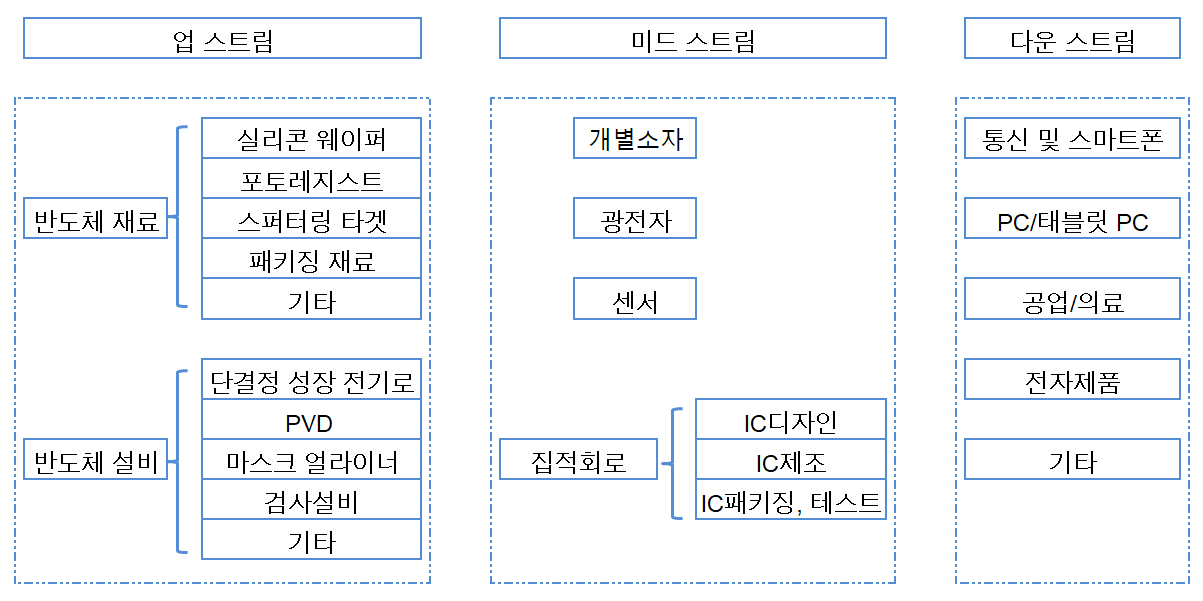

□ 중국 반도체 벨류체인 현황

ㅇ 중국 반도체 벨류체인의 경우 업 스트림의 지주산업, 미드 스트림의 제조산업과 다운 스트림의 응용사업으로 이루어짐. 이중 업스트림 산업은 주로 재료와 설비, 미드 스트림의 핵심은 집적회로의 제조, 다운 스트림은 반도체 응용으로 분류됨.

중국 반도체 산업체인

자료: 중상산업연구원(中商产业研究院)

ㅇ 반도체 설비는 주로 집적회로 제조와 패키징테스트 두 가지 프로세스에 사용됨. 또한 웨이퍼 가공설비, 검사장비, 패키지 설비 등으로 나뉘며 웨이퍼 가공설비가 위주임. 검사설비는 웨이퍼 가공단계(전공정)와 패키징테스트 단계(후 공정)에서 모두 사용됨.

반도체 재료 주요 공급상

재료

중국 내 공급상

국제 공급상

실리콘판

후꾸이산업(沪硅产业), 중환(中环), 요우옌(有研), 마이스커(麦斯克) 등

Shin-Etsu, Sumco, GlobalWafers, Silitronic, SK Siltron 등

포토레지스트

베이징커화(北京科华), 쑤저우뤼이훙(苏州瑞红), 난따광뎬(南大光电) 등

JSR, Shin-Etsu, Tokyo Ohka Kogyo, Fuji Electric, DOW 등

마스크

루웨이광뎬(路维光电), 칭이광뎬(清溢光电) 등

TOPAN, DNP, Photronics, HOYA 등

전자기체

화터(华特), 뤼링(绿菱), 진훙치티(金宏气体), 중촨중궁718소(中船重工718所), 야커커지(雅克科技)

Air Products, Linde, Air Liquide, Taiyo Nippon Sanso, Messer 등

습식용액

쟝화웨이(江化微),징루이(晶瑞), 카이성(凯圣), 신양(新阳), 룬마(润玛), 싱푸우(兴福) 등

BSF, SUMITOMO CHEMICAL, Tokyo Ohka Kogyo, DOW 등

스퍼터링 타겟

쟝펑전자(江丰电子), 요우옌이진(有研亿金) 등

Tosoh SMD, Honeywell, Japan Energy, PRAX 등

CMP재료

안지(安集),딩롱(鼎龙), 신안나(新安纳) 등

DOW, Cabot, Dupont 등

자료: SEMI CHINA

□ 수입액 지속 성장

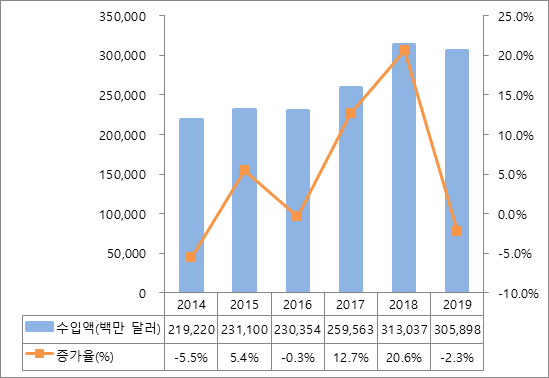

ㅇ 수입의 가장 큰 비중을 차지하는 직접회로(HS 8542 기준)의 수입성장 안정세 유지

- 2014~2019년, 중국의 반도체 직접회로(HS 8542 기준) 수입액은 성장세를 유지하고 있으며 2017~18년 연속 2년간 10% 이상 증가율을 기록함.

- 2019년 중국 직접회로(HS 8542 기준) 수입액은 3058조9800만 달러에 달하며 전년 동기 대비 2.3% 소폭 하락함.

2014~2019년 중국 반도체(HS 8542 기준) 수입액

(단위: 백만 달러, %)

자료: 한국무역협회

ㅇ 대한 수입 2위 차지

- 2017~2019년, 중국 직접회로(HS 8542 기준) 수입액 Top 3 국가(지역)는 대만, 한국, 말레이시아임.

- 한국으로부터의 수입액이 지속적으로 성장 중이었으나 2019년에는 대폭 하락하며 634억3200만 달러의 수입액을 기록함.

- 2019년 중국의 대베트남 직접회로(HS 8542 기준) 수입액은 133억2900만 달러를 기록했으며, 전년 동기 대비 82.8%로 크게 성장함.

2019년 중국 직접회로(HS 8542 기준) 수입 Top 10 국가(지역)

(단위: 백만 달러, %)

순위

국가(지역)

수입액

증가율

(2019/2018)

2017

2018

2019

1

대만

80,730

97,412

99,153

1.8

2

한국

65,612

82,308

63,432

-22.9

3

말레이시아

23,975

25,737

30,569

18.8

4

일본

13,807

15,836

17,291

9.2

5

미국

10,432

12,071

13,568

12.4

6

베트남

5,325

7,291

13,329

82.8

7

싱가포르

6,587

6,747

6,936

2.8

8

필리핀

6,823

7,251

6,743

-7.0

9

아일랜드

3,168

4,473

5,440

21.6

10

태국

3,580

3,950

3,874

-1.9

전체

259,563

313,037

305,898

-2.3

자료: 한국무역협회

다. 진출 전략

□ 현지진출 SWOT 분석

Strength

Weakness

- 우수한 기술력 보유(높은 산업 가치사슬 완성도)

- 시장 내 높은 인지도와 점유율, 지속적인 대중 수출 성장세

- 높은 브랜드 인지도 및 품질력 유지(기초체력 튼튼, 인재 풍부)

- 높은 제품 가격, 유통 경로 부족

- 단기적 이윤창출형 진입(중장기적 혁신사업 개발과 투자 필요)

- 타 국가와의 경쟁 치열(대체 가능)

Opportunities

Threats

- 중국의 산업규모 확대, 산업구조 개선, 신기술 시장 발달

- 신인프라 등 새로운 사회경제 발전의 모멘템 제공

- 5G시장의 빠른 발전에 따른 관련 산업의 상호 발전 견인

- 미국 제재로 인한 수출 감소

- 코로나19로 인한 물류비용과 원가상승, 매출액 하락

- 빠르게 성장하는 중국의 로컬 기술력(정부의 전면적 지원)

□ 유망분야

ㅇ 5G관련 반도체 분야

- 중국 5G시장이 신속히 발전하고 있으며, 5G에 관련된 제품 수요가 지속적으로 향상되고 있음. 이에 따라 우리기업 또한 기술 혁신을 통한 5G 관련 반도체 분야의 연구개발을 가속화하여 시장 내 더욱 큰 포지셔닝을 차지해야함. 이와 함께 전 세계적으로 신기술(AI, VR/AR, IoT 등)의 개발과 연구가 활발해짐에 따라 한중 기업 간 다양한 협력을 통한 새로운 성장동력 확보 마련이 필요함.

ㅇ 제3세대 반도체 관련 분야

- 신재료를 활용한 반도체 기술의 발전에 따라 제3세대 반도체의 가성비가 갈수록 커지고 있으며 응용 분야가 확대되고 있음. 향후 5년 내 제3세대 반도체 재료를 바탕으로 하는 전자부품이 5G기지국, 신에너지자동차, 특고압, 데이터 센터 등의 여러 장소에서 응용될 것으로 보임에 따라 시장 점재력이 높음.

자료: 중국반도체업계협회, 중상산업연구원, 한국무역협회, KOTRA 상하이 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (중국 반도체 산업 현황)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

중국 반도체 시장 동향: 자국 공급망 강화 추세

중국 2022-02-09

-

2

중국 메모리 반도체 시장 동향 ① DRAM

중국 2021-04-13

-

3

중국 반도체산업 핵심기술 돌파 현황은? : EDA 산업과 주요기업

중국 2022-02-18

-

4

2021년 대만 반도체 산업 정보

대만 2021-03-26

-

5

반도체 국산화를 위한 중국의 새로운 시도, 3세대 반도체

중국 2021-11-17

-

6

2021년 미국의 반도체 장비 산업 정보

미국 2021-12-30

-

1

2025년 중국 수소에너지산업 정보

중국 2025-04-02

-

2

2024년 중국 풍력발전 산업 정보

중국 2024-12-17

-

3

2024년 중국 희토산업 정보

중국 2024-11-22

-

4

2024년 중국 산업개관

중국 2024-11-19

-

5

중국 신에너지 자동차 산업 발전 전망

중국 2024-07-29

-

6

2023년 중국 선박산업 동향

중국 2023-12-15

- 이전글

- 다음글