-

미국 와이어링하네스 시장동향

- 상품DB

- 미국

- 디트로이트무역관 송소영

- 2023-07-04

- 출처 : KOTRA

-

Wiring Harness 2028년까지 119억4000만 달러 전망

2023년 4월까지 수입액 기준 한국 2216만 달러로 9위

노동집약적 산업으로 저임금 국가들이 주요 수입국

상품명 및 HS Code

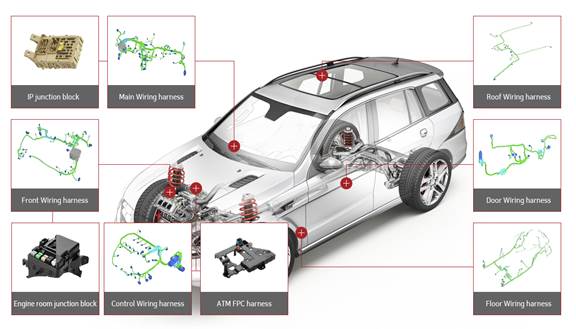

와이어링하네스(Wiring Harness)는 자동차의 각 부위에서 발생되는 전기적 신호 및 전류를 각 전장품에 전달하는 ‘전장화의 핵심 부품’이다. 인체의 신경망과 같이 각종 스위치 및 센서로부터 발생하는 다양한 정보를 해당 부품에 전달해 각 시스템이 제 역할을 수행할 수 있도록 하는 배선의 총집합체이다.

자동차에 탑재된 수많은 전장품들을 전기적으로 상호 연결하는 전기 통로의 역할을 하며 회로에 연결된 와이어, 단자 및 커넥터 세트로 구성된다. 와이어링하네스의 HS Code는 8544.30으로 자동차ㆍ항공기·선박에 사용되는 점화용 와이어링 세트와 그 밖의 와이어링 세트 및 전압이 1000볼트 이하인 그 밖의 전기도체로 한정된다.

<자동차에 사용되는 와이어링하네스(Wiring Harness)>

[자료: Yura Corporation]

미국 자동차용 와이어링하네스 시장동향

와이어링하네스는 '전선을 묶고 정리하고 조립하는 일에 인력이 필요한' 노동집약적 자동차 부품 중 하나이다. 대표적인 와이어링하네스 제조기업들은 가격 경쟁력을 높이기 위해 주요 생산 시설을 중국이나 동남아 등 인건비가 저렴한 국가에 두고 있다. 그러나 코로나 팬데믹으로 인한 중국의 봉쇄 정책으로 공장 가동이 중지되며 와이어링하네스 수급에 어려움이 발생했고, 이는 자동차 생산까지 영향을 주었다.

자동차 생산이 꾸준한 회복세를 보이며, 와이어링하네스 시장 성장도 견인할 것으로 전망된다. 글로벌 시장조사 기관 리서치앤마켓(Research and Markets)의 보고서에 따르면, 2023년 미국 자동차용 와이어링하네스 시장 가치는 95억4000만 달러로 평가되며, 연평균 4.59%로 성장해 2028년에는 119억4000만 달러에 이를 것으로 전망된다.

<미국 와이어링하네스 시장 규모>

[자료: Research and Markets]

글로벌 시장조사 전문기업 마켓앤마켓(Market and Markets)의 보고서에 따르면, 중형 프리미엄 차량의 생산 및 판매의 증가 또한 차량용 와이어링하네스 시장 성장을 견인하고 있다. 자동차 OEM들은 운전자 및 동승자의 안락함을 높이기 위해 음성 인식 시스템, 주변 조명 시스템, 열선 내장 시트 및 스티어링 휠 등의 추가 기능으로 프리미엄 차량의 경쟁력을 높이고 있다. 이러한 추가된 기능은 일반 차량보다 40~50% 이상의 더 많은 와이어링하네스가 필요하며 시장 수요를 견인하고 있다.

자동 긴급 제동장치(AEB), 사각지대 감지 시스템(BSD), 전방 충돌 경고 시스템(FCW), 차선 이탈 경고 시스템(LDW) 등 안전 기능에 대한 필요성과 수요 증가 또한 와이어링하네스 수요에 영향을 준다.

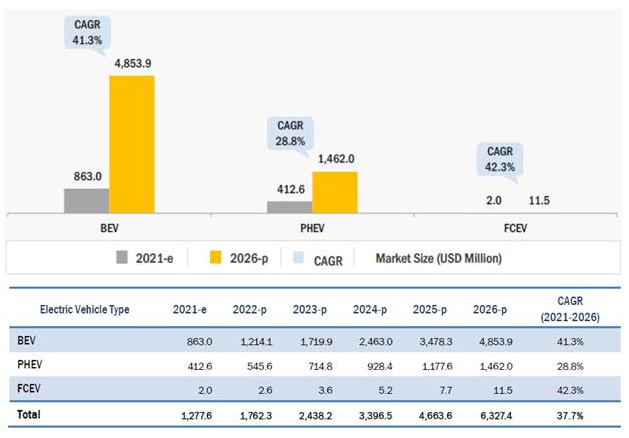

‘전기차 전환’이 빠르게 진행되면서 전기차용 와이어링하네스 시장은 급성장할 것으로 전망된다. 마켓앤마켓 보고서에 따르면, 2021년 전기차용 와이어링하네스 시장은 12억7760만 달러로 평가되며, 연평균 37.7%로 급성장해 2026년에 63억2740만 달러로 성장할 것으로 전망된다.

국제자동차제조업체기구(International Organization of Motor Vehicle Manufacturers, OICA) 보고서 또한 '전기차 전환'은 와이어링하네스 시장 성장의 주요 동력이라고 언급했다. 전기차는 내연기관차에 비해 전자 장치, 센서, 통신장치, ABS, 텔레매틱스 장치 등의 전자 구성 요소와 데이터 전송 와이어의 수가 증가해, 차량 내에서 필요한 와이어링하네스의 수도 증가하게 된다.

<전기차 유형별 자동차용 와이어링하네스 시장 규모>

(단위: US$ 백만, %)

[자료: Markets and Markets]

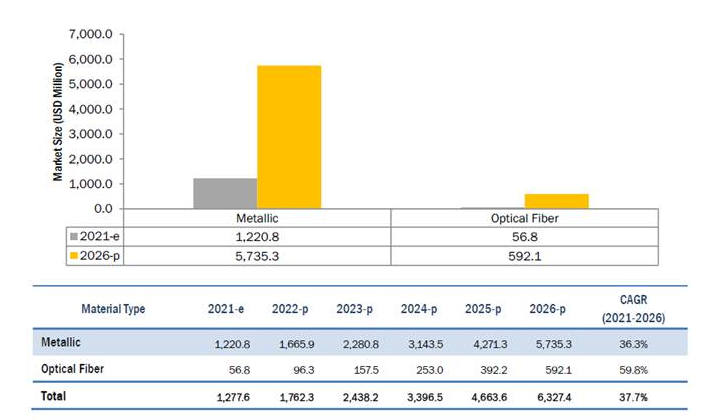

전기차용 와이어링하네스의 재료는 크게 구리, 알루미늄 등의 금속과 플라스틱 및 유리 광섬유 소재로 나뉜다. 2021년 전기차용 와이어링하네스는 금속 소재 채택(95.6%)이 큰 비중을 차지했다. 금속 소재 와이어링하네스 시장은 2021년에 12억2080만 달러로 평가되며, 연평균 36.3%의 성장세로 2026년 57억3530만 달러로 성장할 것으로 예상된다.

현재 자동차용 와이어링하네스 제조에는 알루미늄 케이블이 일부 용도로 사용되고는 있지만, 구리가 일반적으로 사용된다. 구리는 알루미늄보다 가격 변동성이 높지만, 전기 저항이 낮고, 전도성이 뛰어나며, 인장 강도가 높고, 데이터 전송 속도가 빠르다. 또한, 구리는 알루미늄보다 온도 제한이 높기 때문에 고온 환경에서 더 안정적으로 작동할 수 있다는 장점이 있다.

아직 시장의 초기 단계인 광섬유 와이어링하네스는 금속 기반 와이어링하네스보다 빠른 데이터 전송 속도와 높은 대역폭을 제공한다. 또한, 광섬유 와이어링하네스는 낮은 신호 감쇠 특성을 가지고 있어서 더 멀리까지 신호를 전달할 수 있고, 신호의 품질이 유지된다. 전기적 외부 잡음에 대한 내성 또한 뛰어나 신소재로 채택이 늘며 연평균 59.8%의 급성장세로 빠르게 성장할 것으로 보인다.

<전기차 유형별 자동차용 와이어링하네스 시장 규모>

(단위: US$ 백만, %)

[자료: Markets and Markets]

전기차시대, 차량 ‘경량화’를 위한 와이어링하네스 혁신

자동차 중량은 연비 효율을 결정하는 핵심 요소로 ‘전기차 전환’과 함께 ‘경량화’는 매우 중요한 과제이다. 한국자동차연구원(Korea Automotive Technology Institute, Katech)의 보고서에 따르면, 전기차의 무게가 1% 감소되면, 주행 거리가 0.53% 증가된다. 내연기관 차량에 비해 적은 수의 부품 수가 들어감에도 불구하고, 큰 배터리가 탑재된 전기차는 무게와의 전쟁에서 자유롭지 못하다.

기존의 구리 와이어링하네스의 무게는 50~70㎏이며, 엔진 및 섀시(Chassis)에 이어 세 번째로 무거운 요소로 알려져 있다. 일반적으로 차량의 기능 수가 증가함에 따라 필요한 와이어링하네스의 수가 증가하며, 전기차는 내연기관 차량보다 약 30% 더 많은 와이어링하네스가 필요하다. 전기차에서 와이어링하네스의 감량은 매우 중요한 경쟁력이다. 관련 기업들은 기존의 구리를 알루미늄, 구리 피복 알루미늄 또는 구리 피복 강철로 대체해 ‘무게 감량’에 힘쓰고 있다. 포드(Ford) 관계자는 “알루미늄은 비용 효율적이며 구리보다 최대 48%의 무게 감소 효과가 있다”라고 언급했다.

스미토모전기공업(Sumitomo Electric Industries)은 기존의 저전압용 구리선을 고강도 알루미늄 와이어링하네스로 대체 개발했다. 글로벌 시장조사 기업 트랜스패런시마켓리서치(Transparency Market Research)에 따르면, 일부 와이어링하네스 제조 기업들은 알루미늄 합금을 와이어링하네스의 도체 재료로 사용해 중량을 대략 15~20% 감소시켰다.

수입 동향

와이어링하네스를 포함하는 HS Code 8544.30의 2022년 미국 전체 수입액은 2021년 대비 15.2% 증가한 약 128억3666만 달러로 기록됐다. 와이어링하네스의 주요 수입국으로 비교적 낮은 인건비에 풍부한 노동력을 가진 국가들이 이름을 올렸다. 2023년 4월까지 수입액 기준 1위는 USMCA(United States-Mexico-Canada Agreement)로 무관세 적용을 받는 멕시코로 수입액 33억1026만 달러로 70.3%의 큰 점유율을 보였다.

최근 니어쇼어링(nearshoring)에 따른 중남미 국가로부터 수입액이 지속적으로 증가하고 있다. 2위 온두라스는 2억9150만 달러의 수입액으로 6.2% 점유율을 보였다. 3위 니카라과는 2억6240만 달러의 수입액으로 5.6%의 비중을 차지했다. 그 뒤로는 저임금 노동력이 풍부한 아시아 태평양 국가들이 주요 수입국으로 이름을 올렸다.

2022년 대한 수입액은 2021년 대비 23.0% 증가한 8354만 달러를 기록했고, 2023년 4월까지의 수입액 기준으로 0.5%의 점유율을 보이며 9위를 기록했다.

<미국의 와이어링하네스 수입 동향>

(단위: US$ 백만, %)순위

국명

수입액

점유율

증감률

('22/'21)

2020

2021

2022

2023.1~4.

2020

2021

2022

2023.1~4

전체

9,226

11,141

12,836

4,711

100.0

100.0

100.0

100.0

15.2

1

멕시코

6,621

7,700

8,908

3,310

71.8

69.1

69.4

70.3

15.7

2

온두라스

357

653

824

291

3.9

5.9

6.4

6.2

26.0

3

니카라과

328

514

639

262

3.6

4.6

5.0

5.6

24.3

4

필리핀

438

601

692

254

4.7

5.4

5.4

5.4

15.1

5

베트남

481

557

535

177

5.2

5.0

4.2

3.8

-3.9

6

중국

269

340

356

115

2.9

3.1

2.8

2.5

4.9

7

모로코

17

32

45

22

0.2

0.3

0.4

0.5

39.0

8

네덜란드

47

60

70

22

0.5

0.5

0.6

0.5

17.5

9

한국

45

67

83

22

0.5

0.6

0.7

0.5

23.0

10

프랑스

36

31

49

21

0.4

0.3

0.4

0.5

55.5

주: HS코드 8544.30 기준, 국가 순위는 2023년 4월까지 수입액 기준

[자료: US Census Bureau, KOTRA 디트로이트 무역관 정리]

경쟁 동향 및 주요기업

<글로벌 자동차 와이어링하네스 시장 주요 기업 점유율>

[자료: Markets and Markets]

마켓앤마켓의 분석 자료에 따르면, 자동차용 와이어링하네스 시장은 Yazaki Corporation(20~25%), Sumitomo Electric Industries(15~20%), Aptiv PLC(10~15%), Furukawa Electric(3~5%), Leoni AG(1~2%)와 같은 주요 기업들이 시장의 성장을 주도하고 있다. 대부분의 주요 기업은 전 세계적으로 유통망을 보유하고 있으며, 다양한 자동차용 와이어링하네스를 공급하고 있다. 이 밖에도, Nexans(프랑스), Lear Corporation(미국), Fujikura(일본), Samvardhana Motherson(인도) 등 다양한 기업들이 자동차용 와이어링하네스를 제조 및 유통하고 있다.

와이어링하네스 제조기업들을 대표하는 미국 산업 협회에는 와이어링하네스제조협회(Wiring Harness Manufacturer’s Association, WHMA)가 있다. 회원사 간 협력과 지식 교류를 촉진하며, 산업 표준 및 안전 규정 개발, 교육 및 인증 프로그램 제공 등을 통해 산업의 혁신과 품질 향상을 지원하고 있다. (자세한 정보는 WHMA 웹사이트 https://whma.org/automotive 참고)

<글로벌 포지셔닝 상위 5위 자동차 조명 기업>

기업명

국가

기업 정보

Yazaki Corporation

일본

· 설립 연도: 1929년

· 직원 수: 23만5554명

· 매출액: 132억 달러

· 전 세계 46개국에 434개의 제조 공장과 140개의 자회사 설립

· 주요 상품: 에어컨, 태양열 및 가스 장비, 전선 및 케이블, 자동차 안전 및 기본 기능(이동, 회전, 정지)을 위한 와이어링하네스

· 일본의 모든 주요 자동차 제조기업에 와이어링하네스 공급

· 홈페이지: https://www.yazaki-group.com/

Sumitomo Electric Industries

일본

· 설립 연도: 1988년

· 직원 수: 22만5445명

· 매출액: 283억 달러

· 전 세계 40여 개국에 389개의 자회사 설립

· 주요 상품: 와이어링하네스, 자동차 부품, 배전 케이블 및 산업 자재

Aptiv PLC

아일랜드

· 설립 연도: 1994년

· 직원 수: 15만5000명

· 매출액: 158억 달러

· 전 세계 45개국에 124개의 제조 시설과 14개의 주요 기술센터 운영

· 주요 상품: 전기, 전자, 파워트레인 및 안전 솔루션을 제공하는 글로벌 차량 부품

· 홈페이지: https://www.aptiv.com/

Furukawa Electric

일본

· 설립 연도: 1884년

· 직원 수: 5만867명

· 매출액: 69억 달러

· 전 세계 120개 제조시설과 8개 영업소를 보유

· 전자 및 자동차 시스템, 인프라, 기능성 제품, 서비스 및 개발의 4개 비즈니스 부문

· 주요 상품: 와이어 하니스, 주변 모니터링 레이더, 스티어링 롤 커넥터, 자동차 배터리 및 산업용 배터리 제공

· 전자부품 재료 사업 부문: 구리 합금 와이어, 자석 와이어, 알루미늄 와이어, 구리 & 구리 합금 제품, 초전도 케이블, 표면 처리 제품, 전자 부품용 가공 제품 및 특수 금속 공급

· 홈페이지: https://www.furukawa.co.jp/

Leoni AG

독일

· 설립 연도: 1917년

· 직원 수: 100,000명

· 매출액: 28억 달러

· 전 세계 31개국에 72개의 자회사와 94개의 생산 공장 보유

· 주요 상품: 와이어 및 스트랜드, 광섬유, 표준 및 특수 케이블, 하이브리드 및 광 케이블 및 산업용 케이블 시스템 개발, 제조 및 조립

· 홈페이지: https://www.leoni.com/en/

[자료: 각 기업 홈페이지]

유통 구조

자동차 와이어링하네스 시장의 공급망에는 원재료, 부품 제조기업, 자동차 와이어링하네스 제조기업 및 최종 사용자가 포함된다. 기본적으로 부품 제조사들은 자동차 와이어링하네스 제조기업에 하우징(housing), 어셈블리 커넥터(assembly connector), 심플 러그(simple lug), 링(ring), 크림프 핀(crimp pin), 소켓(socket), 단자(terminal) 및 커넥터 하우징(connector housing), 금속 단자(metal terminal), 와이어 및 구성 요소를 와이어링하네스 제조사에 공급한다. 와이어링하네스들은 직접 자동차 제조사에 공급되거나 대체품 및 수리 부품 시장을 통해 최종 사용자에게 유통된다.

<자동차용 와이어링하네스 공급망 분석 >

[자료: Markets and Markets]

관세율 및 인증

미국 국제무역위원회(U.S. International Trade Commission)에 따르면, 와이어링하네스에 해당하는 HS Code 8544.30은 단위 개수(No.)당 5.3%의 일반 관세율을 적용하고 있지만, 한국은 무관세 적용 국가 중에 하나이다.

<미국 와이어링하네스 관세율>

품목명

Ignition wiring sets and other wiring sets of a kind used in vehicles, aircraft or ships

Other electric conductors, for a voltage not exceeding 1,000 V:HS Code

8544.30

적용 관세

일반 관세율 5%, 한국 무관세

Unit

No.

주: 2023 HTSA Revision 8 근거(6/22/2023)

[자료: U.S. International Trade Commission, KOTRA 디트로이트 무역관 정리]

와이어링하네스를 미국으로 수출 시 요구되는 필수 인증은 별도로 없지만, 자동차의 경우 각 OEM사가 정해놓은 규격이나 인증을 따르고 있다. 수출을 준비하는 업체들은 타깃 바이어와 사전 미팅을 통해 이를 충족하는지 확인할 필요가 있다. 최근, 제품 시험, 검사 및 인증 서비스 전문 기업 UL Soultions는 케이블이 와이어링하네스 제조 과정을 거쳐 최종 제품 조립까지 이동하는 일련의 과정을 모니터링해 제품의 품질을 추적할 수 있는 프로그램을 운영하고 있다. 북미 지역에서 신뢰하는 인증 대행 서비스를 통해 품질 평가와 보증을 획득하는 것은 경쟁 우위를 확보하는데 매우 중요하다.

<미국 와이어링하네스 표준 규격>

STANDARDS

WIRING HARNESS DESCRIPTION

SAE 1127

Battery Cable

SAE 1128

Low Voltage Primary Cable GXL TWP TXL GPT HDT STS HTS SXL TWE GTE THE

SAE 1678

Low-voltage Thin-walled Primary Cable

MS-8288

Cable-Primary-Thin Wall XLPE Insulation

MS-7889

Thin Thermoplastic (PVC) Insulated Primary Cable

MS-5919

Thin Wall XLPE Insulated Primary Cable

F.ISO 6722

International Organization for Standardization

[자료: Markets and Markets, KOTRA 디트로이트 무역관 정리]

시사점

미래 모빌리티 시대로 전환되면서 자동차 부품별 향후 시장 전망은 갈리고 있다. 내연기관 차량에서 엔진을 구성하던 부품은 더 이상 필요하지 않으며, 구동 전달 체계에 필요한 부품 수도 줄어들었다. 그러나, 와이어링하네스는 여전히 자동차산업의 핵심 품목이다. 전장 부품이 늘어나며 와이어링하네스의 역할은 더욱 광범위해질 것이라는 전망이다. 이를 위해, 최소한의 케이블로 많은 기기를 호환할 수 있는 기술력을 확보한다면 와이어 하네스 시장에서 경쟁력을 발휘할 것으로 보인다.

또한, 전기차 수요가 증가 함에 따라 고전압, 경량 와이어링하네스 시스템 등 친환경 제품에 대한 수요 또한 동반 상승할 것으로 보인다. 가격 변동이 높은 구리 와이어링하네스보다 구리와 알루미늄의 합금과 같은 재료를 사용하는 등 경량 전선과 유리 및 플라스틱 광섬유 케이블을 통합한 미래형 광섬유 케이블을 선호하고 향후 시장 수요도 증가할 것으로 보인다.

와이어링하네스는 노동집약적 부품 중의 하나로 많은 와이어링하네스 공급 기업들이 중국에 생산 공장을 두고 있다. 2021년, 전 세계 많은 완성차 기업들이 와이어링하네스 수급 대란으로 감량 생산 또는 일부 공장 가동을 전면 중지해야만 했다. 지난 USMCA 발표의 영향과 원활한 공급망 확보를 위해 미국 주요 자동차 기업들은 멕시코 및 중남미 지역에서 와이어링하네스를 수입하고 있다. 바이든 행정부의 '메이드 인 아메리카'와 함께 노동력을 대체할 자동화 장비도 대안으로 거론되고 있다. 이와 관련 한국 기업들도 북미 시장의 동향에 지속적인 관심을 갖고 제품을 준비해 경쟁 우위 확보가 필요하다.

자료: Research and Markets, International Organization of Motor Vehicle Manufacturers, US Census Bureau, U.S. International Trade Commission, Markets and Markets 및 KOTRA 디트로이트 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (미국 와이어링하네스 시장동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

美 역대급 폭염 전망에 날개 달린 ‘냉감 소재’

미국 2023-07-12

-

2

미국 동굴의 땅에서 기회의 땅으로, 켄터키주의 재발견

미국 2024-02-25

-

3

완성차 브랜드 최다 전시, 2023 북미 국제 오토쇼(NAIAS) 참관기

미국 2023-09-25

-

4

美 뷰티 시장의 새로운 패러다임, '뷰티 테크'로 열다!

미국 2024-05-10

-

5

ChatGPT와 함께 알아본 미국 수출 유망 자동차 부품

미국 2023-12-19

-

6

미국 배터리 생산 현지화의 당면 과제, 스마트 제조에서 답을 찾다!

미국 2024-03-14

-

1

2025년 미국 화장품 산업정보

미국 2025-07-01

-

2

2025년 미국 조선업 정보

미국 2025-05-08

-

3

2024년 미국 반도체 제조 산업 정보

미국 2024-12-18

-

4

2024년 미국 의류 산업 정보

미국 2024-11-08

-

5

2024년 미국 가전산업 정보

미국 2024-10-14

-

6

2024년 미국 리튬 배터리 산업 정보

미국 2024-09-04

- 이전글

- 다음글