-

베트남 건강기능식품 시장동향

- 상품DB

- 베트남

- 다낭무역관 김진모

- 2020-09-03

- 출처 : KOTRA

-

Keyword #베트남 건강기능식품 #베트남 건강

- 코로나19로 건강기능식품시장 폭발적 성장 기대 -

- 다양해진 수요 대비 품목 다변화와 타깃고객 연령별 적절한 유통채널 선택 중요 -

□ 상품명 및 HS Code

ㅇ 베트남 기능식품 관리법(No.43/2014/TT-BYT)에 따르면 건강기능식품이란 ‘건강 증진에 도움이 되는 미량 영양소 및 기타 요소(비타민, 미네랄, 아미노산, 지방산, 프로바이오틱스, 그외 생물학적 활성물질)를 보충하는 일반 식품’으로 정의됨.

구분

HS Code

품목

전 세계(HS 6단위)

2106.90

따로 분류되지 않은 조제 식료품

한국(HS 10단위)

2106.90.9099

기타 조제 식료품

베트남(HS 8단위)

2106.90.99

기타 조제 식료품

* 제품별로 세부 분류되는 HS CODE는 상이하며, 그 중 자주 사용되는 HS CODE 2106.90 선정

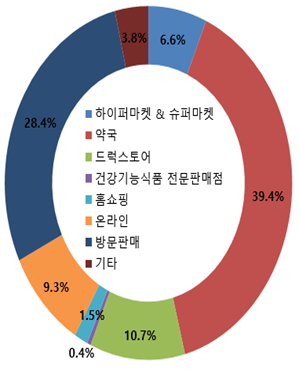

□ 시장 규모 및 동향

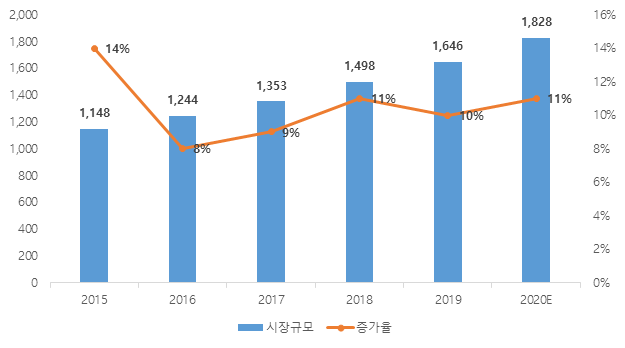

ㅇ (시장규모) 2015~2019년, 베트남 건강기능식품 시장 연평균 7.5% 성장

- 지난 5년(2015~19년)간 베트남 건강기능식품 시장은 연평균 7.5% 성장하며 2019년 약 18억2800만 달러의 시장규모를 기록함. 그 중 체중조절제(12%), 스포츠 영양제(23%)의 성장이 두드러짐.

* 베트남 헬스케어(Consumer Health)산업에서 일반의약품, 알러지 및 소아의약품을 제외한 건강기능식품(비타민, 체중조절제, 스포츠 보충제, 전통약재 등)으로만 산출

- 높은 경제성장률을 바탕으로 한 베트남 소비자들의 구매력 상승과 건강에 대한 관심 증가*가 베트남 건강기능식품 성장을 견인하고 있음.

* 닐슨은 2019년 설문조사를 통해 베트남 소비자가 ‘건강’을 주요 관심사(전체 응답자 중 44%)로 꼽았으며, ‘건강’을 선택한 응답자 중 86%는 건강관련 제품을 구매할 의향이 있다고 밝힘.

- 더불어, 여전히 허술한 의약품 관리체계와 높은 진료비 등의 이유로 베트남 사람들은 자가치료를 선호하고 있으며, 이러한 요인 또한 건강기능식품의 실수요로 이어짐.

ㅇ (동향) 다이어트 보조제, 노화방지, 디톡스 상품 등 다양해진 건강기능식품 수요

- 베트남 내 높아진 비만율*과 젊은 여성층 중심으로 미(美)에 대한 관심이 증가함에 따라 미용∙다이어트 보조제가 인기를 끌고 있음. 그 외에도 대기오염 우려로 인한 디톡스 상품, 노년인구 증가에 따른 노화방지 및 뼈건강 관리제품 등 건강기능식품 수요가 다양해지고 있음.

* 베트남 예방의학국에 따르면 식습관의 변화(외식 증가, 고칼로리 위주 식단)로 인해 2018년 기준 베트남 과체중(비만 포함) 인구 비율은 약 25%로 2005년(6.6%)보다 4배가량 증가

- 최근에는 코로나19로 인해 멀티비타민, 홍삼, 금빛제비둥지(일명 제비집) 등 면역력 증진에 도움이 되는 건강기능식품 인기 급증

베트남 건강기능식품 시장 규모

(단위: 백만 달러)

* 연평균복합성장률(Compound Annual Growth Rate, CAGR) 방식으로 산출

자료: 유로모니터(Euromonitor)

□ 상위 10개국 수입동향 및 한국의 對베트남 수출

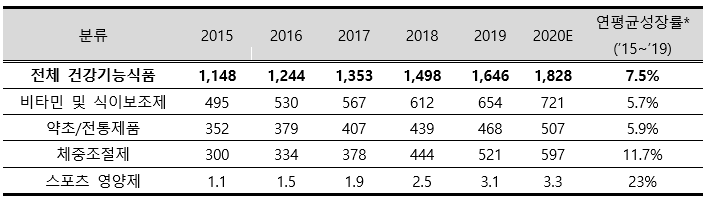

ㅇ 2018년 베트남 건강기능식품 수입시장은 약 5억8600만 달러로 2014년 대비 37.6% 성장

- 베트남의 HS CODE 210690(기타 조제 식료품) 주요 수입국은 미국, 싱가포르, 말레이시아, 중국 대한민국 순이며 미국과 싱가포르가 전체 수입시장의 절반 이상을 차지하고 있음.

- 최근 5년간(2014~18년) 건강기능식품 수입시장 연평균 성장률(CAGR)은 6.6%로 이 기간 내수시장의 연평균 성장률(7.5%)을 하회함. 이는 베트남 건강기능식품의 국산화와 외국기업들의 현지 진출이 증가함에 따른 것으로 판단됨.

* 베트남 식품안전부(VFA)에 따르면 2018년 기준 베트남 건강기능식품 관련 업체는 약 4000개가 있으며 유통되는 전체 품목 중 70%가 베트남에서 생산되고 있음.

ㅇ 2018년 베트남의 한국산 건강기능식품 수입액은 약 2400만 달러를 기록하며 전체 건강기능식품 수입국 중 5위를 차지

- 최근 5년간(2014~18년) 연평균 성장률(CAGR)은 13.6%로 이 기간 베트남 건강기능식품 수입시장 성장률(6.6%)를 크게 상회하며 해당 시장 점유율을 높여가고 있음.

- 수입품목은 인삼(홍삼)류 가공품과 영지버섯 관련 제품이 주를 이루고 있음. 특히, 베트남 내 한국산 인삼(홍삼)은 품질에 대한 신뢰가 높게 형성되며 높은 인기를 누리고 있음.

건강기능식품(HS코드 210690) 수입동향

(단위: 천 달러, %)

자료: ITC TRADE MAP

□ 경쟁동향 및 주요 기업

ㅇ 주로 미국·베트남·한국산이 유통되고 있음. 글로벌 브랜드의 경우 프리미엄 시장, 현지 브랜드의 경우 저가시장을 타깃팅하고 있음

- (비타민∙식이보조제) Herbalife, Amway 등 미국계 글로벌기업과 Traphaco 등 소수의 현지 기업이 높은 시장점유율을 보이나, 각 업체별 시장점유율 차이가 높지 않은 독점적 경쟁 형태

- (약초∙전통제품) 정관장, 홈타민 등 한국 브랜드와 DHG* 등 로컬기업의 제품이 주로 유통되며, 2019년 기준 1위 브랜드 점유율이 4.5%로 높지않아 브랜드 간 경쟁이 매우 치열

* 로컬기업 Hau Giang 제품으로 2019년 Taisho Pharmaceutical(일본)에 인수됨.

- (체중 조절제) 다국적기업 Abott, Herbalife가 2019년 기준 전체시장의 65.3%를 차지하는 과점 체제

베트남 건강기능식품 주요 기업

자료: 회사별 홈페이지 및 언론 종합

ㅇ 베트남 내 한국 건강기능식품 진출동향

- 한국 유나이트 제약사의 종합비타민, 한국 KGC의 홍삼 브랜드(정관장)가 베트남 시장에서 상위권에 자리하고 있음. 한국산 제품은 고품질로 인식되어 경쟁품인 베트남, 중국산에 비해 고가에 판매되고 있음.

· Ms. Nguyen Thi Le ha(Nhat Ha약국, 약사)은 다낭 무역관 인터뷰에서 베트남 건강기능식품 소비자들은 품질을 가장 중요하게 생각하며 그러한 이유로 한국산 제품을 찾는 소비자들이 많다고 밝혔다.

- 최근에는 CJ헬스케어가 베트남 유통업체 비엣하(Viet ha)와 ‘컨디션’ 공급 계약을 체결하는 등 비타민, 숙취해소음료, 다이어트 유산균으로 품목이 다양해지고 있음.

베트남 내 주요 한국 건강기능식품

자료: 회사별 홈페이지 및 언론 종합

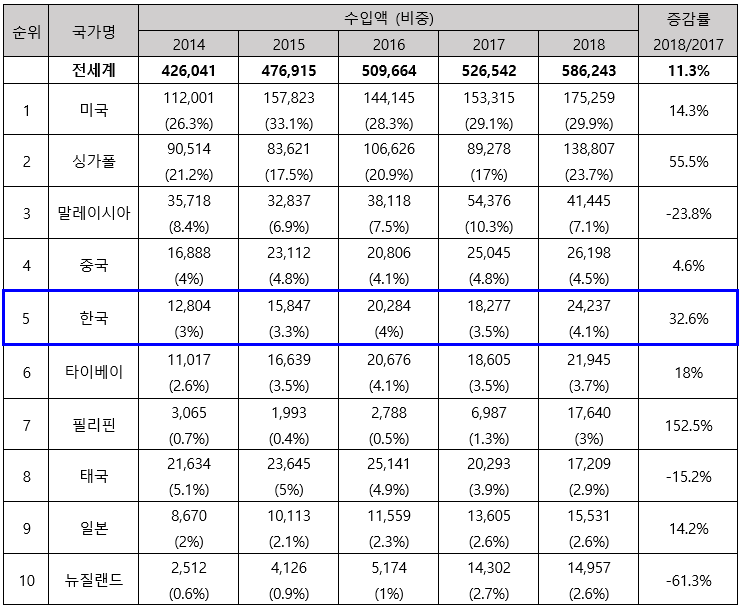

□ 유통구조

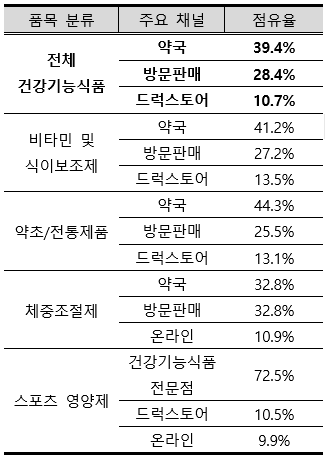

ㅇ 2019년 기준 건강기능식품은 주로 약국(39.4%), 방문판매(28.4%), 드럭스토어(10.7%)에서 유통됨.

- 전문가(약사)에게 상담을 받으며 믿고 구매할 수 있다는 이점 때문에 베트남 건강기능식품 소비자들은 전통적으로 약국 유통채널을 이용해 왔음.

- 최근 약국을 통해 판매되는 제품 중 진품이 아닌 사례가 발견되면서 편리한 쇼핑환경을 갖추고 품질 및 출처를 신뢰할 수 있는 체인형태의 드럭스토어 이용비중이 증가하고 있음. 이에 따라 Vingroup, FPT 등 현지 대형 유통업체들도 드럭스토어 진출에 나서고 있음.

* Nguyen Bach Diep(FPT Retail, CEO)에 따르면 FPT는 2022년까지 700여 개의 드럭스토어 지점을 오픈할 계획이며 연간 약 2억5800만 달러의 수익을 기대하고 있다고 밝힘.

- 방문판매의 경우 유통망에 대한 시설투자 없이 농촌이나 변두리 지역에도 폭넓은 판매망을 구축할 수 있다는 장점으로 글로벌 다단계 회사(Herbalife, Amway 등)에서 주로 이용됨.

ㅇ 건강기능식품 인터넷쇼핑 비중이 최근 5년간(2015-19년) 상승 추세

- 인터넷 및 스마트폰 보급 확대로 전자상거래에 친숙한 소비자들이 증가하고 있음. 특히, 최근 코로나19 사태로 비대면이 트랜드로 자리잡으며 향후 전자상거래를 활용한 소비문화가 보편화될 것으로 기대

- Lazada, Shoppe 등 일반 전자상거래 업체뿐만 아니라 Nhathuoc365와 Guardian같은 대형 약국 및 드럭스토어 체인 또한 자사 홈페이지를 통해 온라인으로 건강기능식품을 판매하고 있음.

- 온라인 채널의 경우 제한된 오프라인 매장보다 더 다양한 종류의 제품에 접근할 수 있고 제품별 비교, 분석이 용이하다는 점에서 젊은 층을 중심으로 인기를 얻고 있음.

베트남 건강기능식품 유통채널별 점유율

자료: 유로모니터

□ 관세율 및 규제 정보

ㅇ (관세) 한국산 건강기능식품의 경우 한-베트남/아세안 FTA 협정세율 0% 적용가능

- 베트남 HS CODE 기준 2106.90.99(기타 조제 식료품)의 경우 1) 원산지 기준과 2) 직접운송원칙에 부합할 경우 FTA 특혜 원산지 증명서를 발급받아 한-베트남/아세안 FTA의 협정세율 0% 적용 가능

- 제3국을 경유해 수입 당사국으로 운송되는 등 직접운송원칙에 위배되는 경우 직접운송의 예외를 인정받기 위한 입증 책임은 수입업자에게 있으며 제3국 경유가 지리적 또는 운송상의 이유이고, 추가 가공이 없었음을 입증해야 함.

- 베트남 관세율의 경우 관세법령정보포털, 통합무역정보서비스, 베트남 관세청을 통해 조회 가능

* 관세법령정보포털(https://unipass.customs.go.kr), 통합무역정보서비스(www.tradenavi.or.kr), 베트남 관세청(www.customs.gov.vn)

베트남 건강기능식품 관세율

품목

FTA 협정

기본

세율

협정

세율

원산지 기준

기타 조제 식료품

(2106.90.99)

한-베트남 FTA

(’15.12.20 발효)

15%

0%

∙ 40% 이상의 역내 부가가치가 발생한 것. 다만, 제1211.20호, 제1212.20호 및 제1302.19호에 해당하는 재료는 체약당사국의 영역에서 완전 생산된 것으로 한정한다.

한-아세안 FTA

(’07.6.1 발효)

15%

0%

∙ 다음 각 호의 어느 하나에 해당하는 것에 한정한다.

1. 다른호에 해당하는 재료로부터 생산된 것

2. 40% 이상의 역내부가가치가 발생한 것. 다만, 제 1211.20호, 제 1212.20호 및 제 1302.19호에 해당하는 재료는 체약 당사국에서 완전 생산된 것에 한정한다.

* 관세외 부가가치세가 제품에 포함되며 해당품목의 경우 통상 10% 부과

자료: 통합무역정보서비스(www.tradenavi.or.kr)

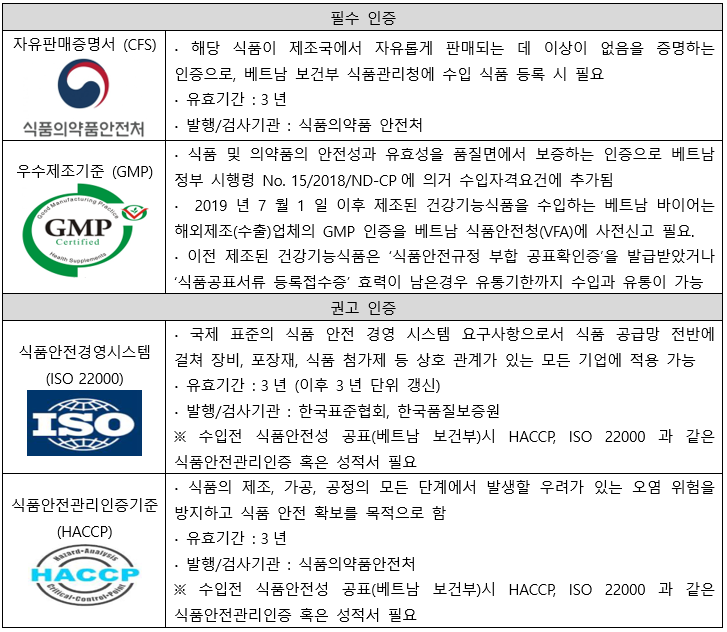

ㅇ (규제) 베트남 건강기능식품 관련 규제로는 1) 제조(수출)업체 필수 인증 요구, 2) 통관 및 유통전 심사, 3) 제품 광고 규제로 구분할 수 있음.

- (인증) 베트남 건강기능식품 유통 시 해당 제조(수출)업체의 자유판매증명서(CFS)와 우수제조관리기준(GMP)인증을 필수적으로 요구하고 있음.

베트남 건강기능식품 관련 인증정보

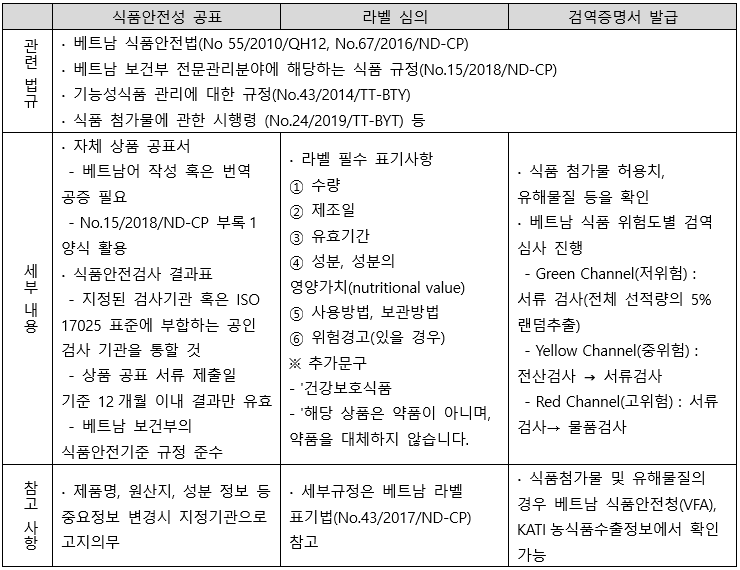

자료: KATI 농식품수출정보- (사전 심사) 베트남 바이어가 건강기능식품을 수입하기 위해서는 1) 식품안전성 공표 및 제품과 업체 등록(베트남 보건부) 2) 라벨 심의(베트남 식품안전청) 3) 검역증명서 발급(베트남 식품안전청) 등 사전절차가 요구됨.

베트남 건강기능식품 수입관련 규제정보

자료: 베트남 식품안전청(VFA) 및 KATI 농식품수출정보

- (제품 광고) 건강기능식품 광고의 경우 식품안전청에 해당 광고 내용을 사전 신고하여야 하며 “이 제품은 전문 치료, 예방목적의 의약품이 아닙니다”라는 문구를 광고에 표시해야 함(No. 15/2018/ND-CP).

□ 시사점

ㅇ 베트남 건강기능식품 시장은 최근 5년간 연평균 7.5%의 높은 성장률을 기록할 만큼 유망한 시장이며 최근 코로나19로 건강관리가 트렌드로 떠오름에 따라 더욱 폭발적인 성장이 기대됨. 더불어, 시장 내 점유율 기준 뚜렷한 선두기업*이 없어 우리 기업의 진출 가능성이 아직 열려있다고 평가할 수 있음.

* 비타민 및 식이보조제, 약초/전통제품의 경우 기업 간 점유율이 비슷한 독점적 경쟁체제의 시장

ㅇ 기존 노년층에서 주로 소비되던 베트남 건강기능식품은 청년층, 중년층 등으로 수요가 확대되고 있으며, 이에 따라 원하는 건강기능식품 품목도 다양해지고 있음. 따라서 우리 기업은 홍삼추출물 및 가공품 위주에서 벗어나 체중조절제, 숙취해소음료 등 진출 품목을 다양화할 필요가 있으며 연령별로 적절한 유통채널 선택*이 중요함.

* 중∙장년층은 약국이나 세미나 등을 통한 구입비율이 높은 반면, 젊은 소비자들은 핸드캐리, 해외직구, SNS등을 통해 식품을 구입

ㅇ 최근 베트남 내 안전성이 검증되지 않은 건강기능식품 및 의약품 적발사례*가 발생함에 따라 건강기능식품에 대한 통관절차 강화 등 단속이 강화되고 있음. 적발 시 엄정대응이 예상되므로 상기 기재된 필수 인증과 규제사항을 철저히 준수하는 것이 중요

* 베트남 보건부는 2016년 원산지 불분명 혹은 미등록제품 244건을 적발, 약 94만3000달러의 벌금을 부과함

ㅇ 코로나19로 현지 시장조사 바이어 미팅에 애로를 겪는 기업들을 위해 KOTRA는 화상상담 온라인 상품관 및 시장조사 등 여러 비대면 마케팅 서비스를 지원하고 있음. 해당 서비스를 활용해 베트남 건강기능식품시장 진출을 도모하는 것을 추천드림.

자료: EUROMONITOR, ITC TRADE MAP, KATI농식품수출정보, Vietnam news등 현지언론, KOTRA 다낭 무역관 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (베트남 건강기능식품 시장동향)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

베트남 유산균 제품 시장 동향

베트남 2021-12-02

-

2

베트남 인삼 시장동향

베트남 2021-10-13

-

3

태국 건강보조제 시장동향

태국 2020-10-07

-

4

베트남 유산균 제품 시장 높은 성장세

베트남 2023-01-10

-

5

필리핀 건강보조식품 시장 동향

필리핀 2021-05-24

-

6

최근 3년간 우리 기업의 문의가 많았던 베트남 건강기능식품 시장동향

베트남 2023-11-16

-

1

2025년 베트남 철강 산업 정보

베트남 2025-07-07

-

2

2025년 베트남 전자산업 정보

베트남 2025-05-13

-

3

2025년 베트남 섬유의류 산업 정보

베트남 2025-04-11

-

4

2025년 베트남 자동차산업 정보

베트남 2025-04-02

-

5

2024년 베트남 전력 및 에너지 산업 정보

베트남 2024-12-10

-

6

2024 베트남 건설산업 정보

베트남 2024-11-06

- 이전글

- 다음글