-

2021년 베트남 전자산업 정보

- 국별 주요산업

- 베트남

- 하노이무역관 한아름

- 2021-09-29

- 출처 : KOTRA

-

가. 산업 특성

정책 및 규제

2018년 3월, 베트남 정부는 2030년 국가 산업 개발 정책 결의안(23-NQ / TW)을 통해 전자산업 및 무선통신기기 산업을 개발 우선순위 분야로 선정한 바 있다. 베트남 정부는 제조업이 고도화됨에 따라 자국 부품소재 산업을 육성하기 위한 마스터플랜을 수립하고 투자유치를 위해 노력 중이다. 또한, 무선통신기기 부품산업 관련 세금 감면책과 각종 인센티브 지원책이 각 지방성 마다 다르게 적용되었던 문제점을 해결하고자 2020년 8월 Decree 115/NQ-CP를 발효하여 세부 시행령을 규정하였다. 베트남 정부는 동 결의안에서 향후 10년 안에 다국적 생산 기업에 부품을 직접 공급할 수 있는 기업 2,000개사를 육성을 목표로 삼았다. 이에 따라 베트남 정부는 부품소재 산업 투자가 대상, 법인세∙수입세 감면, 신용대출 우대 등의 혜택을 제공하고 있다. 그리고 한국 기업의 경우 부품 생산 전 공정 중 일부를 현지기업에 기술 이전하여 생산에 참여시킬 수 있다면 초기 투자비용 감소 및 정부의 지원 혜택 효과도 볼 수 있다.결의안 115(115/NQ-CP)의 주요 내용

(1) 목표

2025년 까지

· 베트남 기업은 국내 생산 및 소비에 필요한 필수 수요의 45%를 충족하는 경쟁력 있는 지원 산업(Supporting Industry)용 부품 생산, 산업 생산 가치의 약 11%를 차지

· 베트남 내의 조립 기업과 다국적 기업에 직접 공급할 수 있는 기업 약 1,000 개 목표

· 국내 기업 비율 약 30% 목표

2030년까지

· 베트남 기업은 국내 생산 및 소비에 필요한 필수 수요의 70%를 충족하는 경쟁력 있는 지원 산업용 부품 생산, 산업 생산 가치의 약 14%를 차지

· 베트남 내의 조립 업체와 다국적 기업에 직접 공급할 수 있는 기업 약 2,000개 목표

(2) 세부과제

a) 부품 및 예비 부품 산업 지원

2025년까지 국내 수요 베트남 내 예비 부품. 금속 예비 부품, 플라스틱-고무 예비 부품 및 전자산업 예비 부품 개발

2030년까지 국내 수요의 65%를 공급하고 하이테크산업에 서비스를 제공하는 제품 분야의 생산을 촉진

b) 첨단 산업을 위한 산업 지원

· 전문적인 지원 장비를 제공하고 첨단 산업에서 기술 이전을 지원하기 위한 엔터프라이즈 시스템을 개발

· 소프트웨어 및 장비 제조 기업의 국제 표준 기계 유지 보수 및 수리 기업을 설립

· 신소재, 전자제품 및 무선통신기기 연구 개발 및 시스템 첨단 지원

*주: 파란색으로 표시된 부분은 전자 산업 관련 지원책

자료: 115/NQ-CP, KOTRA 하노이 무역관 종합

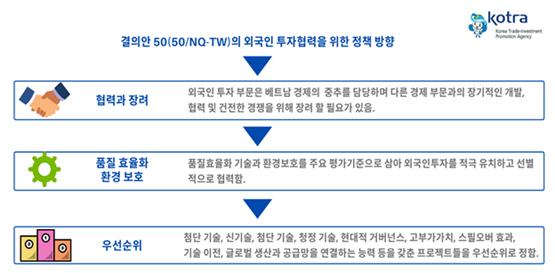

또한 베트남 정부는 FDI 기업 우대 정책을 실시 하고 있다. 결의안 50(Decision 50/NQ-TW)에 따른 외국인 투자협력을 위한 정책 방향은 다음과 같다.

자료: 기획투자부(MPI) 외국인 투자청 (FIA), KOTRA 하노이 무역관 종합

베트남의 FDI 기업 우대 정책

현행 투자법에 따른 인센티브(67/2014/QH13)

2021년 개정 투자법

(61/2020/QH14) 상의 인센티브

세금 우대 기간

사업개시 연도로부터 30년간 10% 우대 세율 적용

▶

사업개시 연도부터 37.5년간 우대세율 5% 적용

세금 면제 사항 및 감면 기간

법인세 최초 4년간 면제, 이후 9년간 50% 감면

▶

법인세 최초 6년간 면제, 이후 13년간 50% 감면

2021년 신규 투자법 상 인센티브 대상 및 프로젝트 조건(2021 개정 투자법 제15조 제2항)

1) 투자등록증 발급일로부터 3년 이내에 6조 VND(2억5940만 달러)를 투자하고 수익 발생일로부터 3년간 매년 10조 VND(4억3240만 달러) 이상의 총 수익 또는 3000명 이상의 근로자를 고용하는 프로젝트

2) 사회 주택 프로젝트(social housing project)

3) 하이테크 프로젝트

4) 창의적 스타트업, 혁신 센터

5) 중소기업 지원 관련 프로젝트가 인센티브 부여 대상이 되는 프로젝트에 추가됨.

특별 인센티브 조건

(2021 개정 투자법 제20조)

1) 총 투자금 6조 VND(2억5940만 달러) 이상의 R&D 또는 혁신 센터(innovation center)

2) 총 투자금 30조 VND (12억9704만 달러) 이상의 프로젝트로 3년 이내에 10조 VND(4억3240만 달러)의 투자를 실행하는 프로젝트 등의 경우 법이 정한 인센티브에서 50% 상향된 인센티브를 부여 할 수 있음.

자료: 61/2020/QH14, FIA, KOTRA 하노이 무역관 종합

참고기사 : 베트남 통신 부품 산업 지원을 위한 정책 간담회

주요기업 현황

일본의 캐논, 파나소닉과 한국의 LG전자 등 주요 가전업체는 이미 2000년대 초반부터 내수용 제품 생산을 위해 베트남에 투자를 시작하였다. 이후 2008년 삼성전자의 베트남(박닌성) 투자로 인해 본격적인 베트남 전자 산업의 도약을 이루었다. 삼성전자에 이어 교세라(‘11년), 노키아(‘12년), LG전자 (‘13~’16년), 후지제록스(‘13년), 인텔(‘15년) 등 전자제품 및 반도체 업체가 순차적으로 진출하였다. 베트남 FDI산업에 초기에 투자진출한 기업 중 삼성전자만큼의 영향력을 끼치는 회사는 전무후무하다. 2008년 북부 박닌성에 6억 7천만 달러 규모의 무선통신기기 제조공장 설립을 필두로, 2020년 기준 삼성의 베트남 누적 투자액은 약 175억달러이며 베트남 수출의 25% 이상을 차지한다.

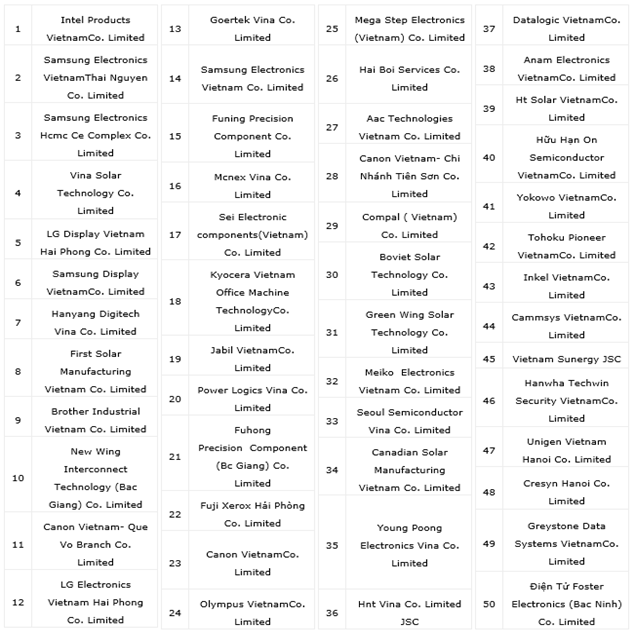

베트남의 전자제품·컴퓨터 및 무선통신기기 관련 주요 기업 현황 (2020)

자료: 베트남 세관총국

주요 공단지역

베트남의 전자제품·컴퓨터 및 무선통신기기 제조공장은 주요 공단에 집중되어 분포해 있다. 남부의 주요 산업 단지로는 호찌민시에 위치한 하이테크 산업 단지인 Saigon High Tech Park(SHTP)가 있으며, 초기 진출기업인 인텔과 삼성 등이 SHTP에 자리를 잡았으며, 뒤를 이어 Nidec, Jabil과 같은 회사가 SHTP단지에 입주하였다. 베트남 전자제품·컴퓨터 및 무선통신기기 산업의 최대 투자지역은 하노이를 둘러싸고 있는 북부지방이다. 하노이에서 차로 한 시간 거리에 있는 박닌은 삼성의 최초 진출 지역이며, 이후 폭스콘과 캐논을 유치했다. 베트남에서 세 번째로 큰 항구도시인 하이퐁은 주요 공단까지 도로교통이 편리하며, 심해항과 인접하고, 중국 선전의 공단까지 트럭으로 12시간만에 운송이 가능하다는 지리적 장점이 있다. 하이퐁에 진출한 주요 기업으로는 LG, 페가트론, ASE 홀딩스의 자회사인 USI등이 있다.

최신 기술동향 및 주요 이슈

메이저 통신 회사들의5G 기술 경쟁

베트남 정보통신부(MIC)는 비에텔(Viettel), 베트남우정통신그룹(VNPT), 모비폰(MobiFone) 등 3개의 대형 모바일 서비스 제공업체에 라이선스를 부여하여 하노이, 호찌민, 다낭, 하이퐁 등 4대 도시에서 5G 서비스를 시범 운영하도록 승인했다. 비에텔은 자체 연구제작한 gNodeB트랜시버에서 5G기술을 사용한 첫번째 화상통화를 시작으로 2020년 1월부터 5G 통신 시범운영을 시작했다. VNPT는 2020년 12월부터 하노이와 호찌민시 중심지역에서 5G서비스를 제공하고 있으며, 모비폰도 비슷한 시기에 호찌민시에서 4K, 8K비디오 스트리밍, AR/VR 가상현실게임, AI학습, IoT서비스를 포함한 상용 5G서비스의 시범운영을 시작했다.

빈패스트(VinFast)와 FPT의 자율주행자동차 개발

베트남 최초의 전기차를 개발한 빈패스트(VinFast)는 FPT와 함께 자율주행자동차를 개발했다. 자율 주행 기능 레벨 2-3이 있으며 지능형 운전 지원 시스템, 적응형 차선 제어 시스템, 크루즈 컨트롤 시스템 활성, 다중 충돌 경고 시스템, 충돌 완화 시스템, 자동 주차 시스템 및 운전자 모니터링 시스템 등을 탑재하고 있다. 특히 VF31, VF32 및 VF33 모델에는 모두 LiDAR 센서를 포함한 고성능 센서 시스템이 설치되어 있다.

베트남, 2030년까지 아세안의 AI허브로 발돋움할 계획

베트남 정부는 베트남을 ASEAN과 세계의 혁신 및 AI 허브로 점진적으로 전환하기 위해 2030년까지 인공지능 (AI)의 연구, 개발 및 적용에 대한 국가 전략을 발표했다. 후잉 타잉 닷(Huynh Thanh Dat) 베트남 과학기술부 장관은 베트남이 2030년까지 AI 연구, 개발 및 적용 측면에서 ASEAN의 4대 국가, 전 세계적으로는 50대 국가로 거듭나는 것이 전략 목표라고 밝혔다. 세부적으로 베트남은 10개의 AI기업을 육성하고 3개 국가 빅데이터 및 고성능 컴퓨팅 센터를 개발할 계획이다.

나. 산업의 수급 현황

시장규모

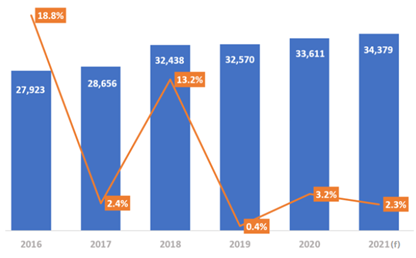

Euromonitor에 따르면 2019년 베트남의 전자제품·컴퓨터 및 무선통신기기 판매 대수는 3,257만 대로 전년 대비 0.4%의 성장에 그쳤으나 2020년 판매 대수는 3,361만 1,000 대로 전년 대비 3.2% 증가했다. 2021년에 베트남의 전자제품·컴퓨터 및 무선통신기기 판매 시장은 2.3% 성장할 전망이다.

베트남 전자제품·컴퓨터 및 무선통신기기 판매량 추이(2016-2021)

(단위: 천 대, %)

자료: Euromonitor 및 KOTRA 하노이무역관 종합

품목별 판매 순위

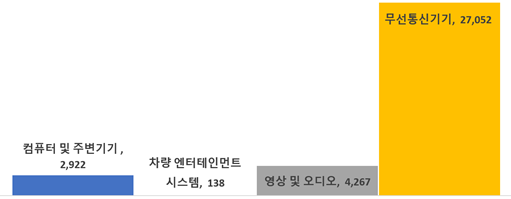

2021년 1월부터 7월 기준, 무선통신기기는 베트남에서 약 2억 7천 대가 판매되어 전자제품·컴퓨터 및 무선통신기기 품목별 판매 순위 1위에 올랐다. 같은 기간 동안 영상 및 오디오 관련기기는 426만 7천대, 컴퓨터 및 주변 기기는 292만 2천 대, 차량 엔터테인먼트 시스템은 13만 8천대 판매되었다.

전자제품·컴퓨터 및 무선통신기기 품목별 판매 대수 (2021.1월~7월)

(단위: 천 대)

자료: Euromonitor 및 KOTRA 하노이무역관 종합

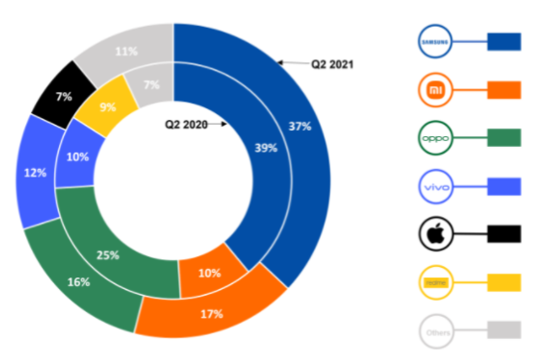

휴대폰 브랜드별 시장 점유율

Centerpoint 에 따르면 2021년 2분기 삼성 휴대폰의 시장 점유율은 37%로, 2020년 2분기 대비 2%p 감소했으나, 전체 점유율에서는 독보적으로 1위를 지켰다. 샤오미는 2020년 2분기 대비 7%p 상승한 17%의 점유율을 보였다. 오포는 2020년 2분기 대비 9%p 감소한 16%를 차지했으며, 비보, 애플 등이 뒤를 이었다.

휴대폰 브랜드 별 점유율 (2020년 2분기 대비 2021년 2분기)

(단위: %)

자료: Centerpoint 및 KOTRA 하노이무역관 종합(2021.7)

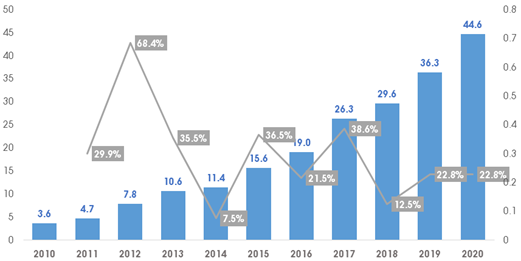

수출동향

2019년 베트남의 전자제품·컴퓨터 및 부품의 수출액은 363억 달러를 기록하며, 섬유 및 의류 분야를 제치고 무선통신기기 및 부품에 이어 베트남에서 두 번째로 큰 수출 품목이 되었다. 베트남 전자제품·컴퓨터 및 부품의 2010년 수출액은 전체 수출액의 5%인 36억달러에 불과했으나, 2010년부터 2020년까지 10년간 연평균 28.6% 급성장하여 2020년에는 446억 달러에 달했다. 2020년 기준, 무선통신기기 및 부품(509억 달러)과 전자제품·컴퓨터 및 부품(446억 달러)의 수출액을 합산한 전자산업 총 수출 규모는 955억 달러에 육박하며, 이 규모는 베트남 전체 수출액의 34%를 차지한다.

베트남 전자제품·컴퓨터 및 부품 분야(무선통신기기 제외) 수출규모 및 성장 추이 (2010-2020)

(단위 : US$ 십억, %)

자료: 베트남 통계청

2021년 상반기에도 역시 베트남의 최대 수출 품목은 무선통신기기 및 부품이었다. 2021년 상반기 기준, 무선통신기기 및 부품의 수출은 전년동기대비 14.2% 증가한 251억 달러를 기록하여 상반기 전체 수출액의 15.9%를 차지했으며, 전자제품·컴퓨터 및 부품 수출액은 237억 달러로 두 번째로 많은 수출액을 기록하였다. 또한 HS Code 85류 품목(전기기기와 그 부분품, 녹음기·음성 재생기·텔레비전의 영상과 음성의 기록기·재생기와 이들의 부분품·부속품)의 2020년 최대 수출국은 중국으로 352억 3,723만 8,000 달러에 달했다. 한국은 2위 수출국으로 265억 5,027만 9,000달러를 기록했으며, 대만, 일본, 미국, 아일랜드 등이 뒤를 이었다.

HS Code 85 품목 수출 상위 10개국 (2018-2020)

(단위: US$ 천, %)

순위

수출국

2018

2019

2020

'19년 대비 '20년 증감률

1

중국

21,437,582

25,986,121

35,237,238

36%

2

한국

23,990,463

24,177,168

26,550,279

10%

3

대만

3,759,838

5,748,192

8,091,552

41%

4

일본

5,906,266

6,215,701

7,169,805

15%

5

미국

3,253,679

5,064,800

4,985,701

-2%

6

아일랜드

1,618,581

2,250,918

3,827,797

70%

7

말레이시아

1,753,859

1,867,912

2,066,055

11%

8

태국

1,446,097

1,592,338

1,531,394

-4%

9

필리핀

768,875

921,807

1,126,037

22%

10

싱가포르

561,837

475,403

826,799

74%

기타

3,401,441

3,471,249

4,031,561

16%

총계

67,898,519

77,771,607

95,444,218

23%

자료: ITC Trademap (2021.8.23)

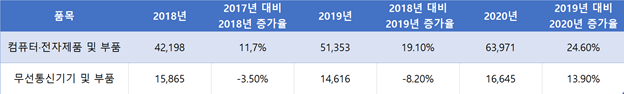

수입동향

2020년 베트남 수입품목 1위는 전자제품· 컴퓨터 및 부품으로 수입규모는 전년 대비 24.6% 증가한 639억 7,100만 달러를 기록했다. 또한 무선통신기기 및 부품은 전년 대비 13.9% 증가한 166억 4,500만 달러규모가 수입되어 수입품목 5위에 올랐다.

베트남 전자 품목별 수입 추이 (2018-2020)

(단위: US$ 백만, %)

자료: 베트남 세관총국

HS Code 85류 품목(전기기기와 그 부분품, 녹음기·음성 재생기·텔레비전의 영상과 음성의 기록기·재생기와 이들의 부분품·부속품)의 2020년 최대 수입국은 미국으로 262억 3,996만 6,000달러를 기록했으며, 2위는 중국으로 252억 1,344만 7,000달러, 3위는 한국으로 86억 8,660만 6,000 달러를 기록했다. 그 외에 홍콩, 일본, 인도, 아랍에미레이트 등이 뒤를 이었다.

HS Code 85 품목 수입 상위 10개국 (2018-2020)

(단위: US$ 천, %)

순위

수입국

2018

2019

2020

'19년 대비 '20년 증감률

1

미국

9,893,390

17,710,300

26,239,966

48%

2

중국

18,773,066

18,755,708

25,213,447

34%

3

한국

7,442,083

8,856,123

8,686,606

-2%

4

홍콩

5,141,767

4,758,430

5,960,191

25%

5

일본

4,457,720

4,760,468

4,827,391

1%

6

인도

3,412,378

3,607,190

2,902,261

-20%

7

아랍에미레이트

4,061,734

3,590,386

2,769,919

-23%

8

오스트리아

3,591,359

2,917,461

2,551,613

-13%

9

네덜란드

2,727,798

2,387,515

2,493,843

4%

10

독일

2,452,601

2,123,141

2,101,390

-1%

기타

24,645,923

27,691,408

27,346,125

-1%

총계

86,599,819

97,158,132

111,092,752

14%

자료: ITC Trademap (2021.8.23)

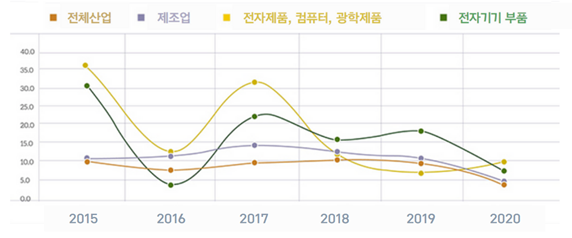

전자제품·컴퓨터 및 부품 생산 산업생산지수

2016년을 제외하고 전자제품·컴퓨터 및 부품 제조업의 산업생산지수(IIP) 성장률은 2015년 이후 5년 동안 제조업보다 높은 성장률을 유지했다. 2017년부터 2019년까지 베트남의 전자제품·컴퓨터 및 부품 제조 산업은 안정적으로 성장하여 산업생산지수를 15%~20%대로 유지했다.

전자제품·컴퓨터 및 부품 제조업 산업생산지수 성장률 (2015-2020)

(단위: %)

자료: 베트남 통계청, Vinacredit

다. 진출 전략

SWOT 분석

강점(Strength)

약점(Weakness)

- 정치적 안정성과 저렴한 인건비용

- 부품소재 육성 산업 정책

- 베트남 내 부품소재 산업 기반 취약

- 전문 기술자 및 숙련공의 부족

기회(Opportunities)

위협(Threats)

- 미-중 무역전쟁으로 인한 베트남으로의 제조기지 이전

- 베트남 전자제품·컴퓨터 및 부품/무선통신기기 시장의 성장, 5G 출시

- 전자제품·컴퓨터 및 부품/무선통신기기 제조업 관련 해외기업들의 베트남 진출 확대로 경쟁 심화

- 일부 대기업에 대한 높은 의존도

유망분야

전자제품·컴퓨터 및 부품 제조업/무선통신기기 제조의 경우, 베트남의 낮은 기술 수준으로 인해 핵심 부품은 수입에 의존하고 있으며 사실상 조립 공장이 대다수이다. 조립공정에 초점이 맞춰져 있으므로, ‘분야’ 보다는 보다 낮은 인건비 획득을 위한 ‘공단 위치 별 투자 환경’이 중요할 것으로 판단된다.

투자지역으로서 남부와 북부 비교

장 점

단 점

북부

(하노이 중심)

-상대적으로 저렴한 토지 임대료

-노사분규 발생률 미미

-근로자세 양호(인내심, 조직 적응력)

-전자 분야 산업 발달

-공무원의 서비스 마인드 부족

-내수시장의 규모가 크지 않음

-연관 산업 발달이 미비

남부

(호치민 중심)

-인프라 기반(호치민, 동나이, 빈증 등)

-자본주의적 비즈니스 관행

-연관 산업의 발달(특히 섬유와 신발 등)

-인건비 상승 추세(호치민 인근)

-노사분규의 빈번한 발생

-높은 토지 임대료(호치민, 동나이 등)

-인력 확보가 쉽지 않음(호치민 인근)

자료: KOTRA 하노이 무역관 종합

베트남 북부지역 주요 투자 대상 성시

시, 성

면적

주요산업

특 징

주요 외국투자기업

하노이

3,328㎢

유통, 서비스, 운송제조 및 건설업

베트남의 수도로 정치, 경제, 문화의 중심지. 호치민에 비해 발전 수준은 떨어지나 최근 급속한 투자로 인해 수도의 면모를 갖춰가고 있음

롯데(한국-부동산, 유통), 대우(한국-부동산),경남(한국-부동산) 캐논(일본-프린터 제조), Panasonic(일본-가전 제조)

박닌

823㎢

전자

수도 하노이 인접 도시로 삼성전자 및 협력사 투자로 인한 베트남 최대 전자 산업 클러스터 위치

삼성전자(한국-휴대폰 제조), 삼성디스플레이(한국-페널), MS NOKIA(미국-휴대폰 제조),오리온(한국-식품 제조)

빈푹

1,235㎢

전자, 섬유업

공항에 인접 접근성 용이, 기존 봉제 섬유업종 분야에 삼성전자 협력사의 집중 투자지역. 일본 오토바이 제조공장 진출

대우버스(한국-버스 제조)

자화전자(한국-전자부품 제조)

Honda(일본-오토바이 제조)

홍진크라운(한국-헬멧)

하이퐁

1,561㎢

중공업 및 경공업,

선박 및 운송

베트남 제 3의 도시로 하노이와 함께 북부 지역 경제의 주축. 경제특구 위치. 최근 외국기업 집중 투자지역

LG전자(한국-전자)

LG디스플레이(한국-패널)

Fuji xerox(일본-전자)

Bosch(독일-자동차부품)

포스코(한국-철강)

브리지스톤(일본-타이어)

자료: KOTRA 하노이 무역관 종합

전망

부품소재 산업 지원정책을 활용한 투자인센티브와 양질의 저렴한 노동력 등 우수한 제조여건은 글로벌 부품 제조사에 매력적인 투자환경이 될 전망이다. 아울러, 베트남의 전자 산업은 미-중 무역전쟁의 수혜도 받을 것으로 예상된다. 글로벌 리서치회사 Gartner가 2020년 3월 글로벌 공급망 리더를 대상으로 실시한 설문조사에 따르면 기업의 33%는 소싱 및 제조활동을 중국 밖으로 이전했거나, 향후 2-3년 내에 이전할 계획이라고 밝혔다. 아시아개발은행(ADB)은 2019년 중국과 홍콩에서 이전하여 베트남에 신규 등록된 FDI업체가 전년 대비 200% 증가했다고 밝혔다. Apple, Nintendo 및 Dell등의 기업 역시 공급망의 일부를 베트남으로 이전할 계획이다. 이에 따라 Apple등의 주요 협력 기업인 Compal Electronics, GoerTek, HZO, Inventec, Luxshare Precision Industry,Pegatron, USI 및 Wistron은 베트남에 대한 신규 투자 계획을 발표했거나 진행중이다.

베트남 기업들의 경우 글로벌 기업과의 기술력 차이, 이로 인한 판로 확보의 어려움, 미진한 정부의 정책적 지원 등으로 인해 사실상 자립하기 힘든 상황이며, 장기적 관점으로 FDI 기업들과 로컬 전자 기업들과의 기술력 차이는 좁히기 힘든 상황으로 수출 및 내수시장 모두에서 한국과 일본 기업의 주도권 경쟁이 지속될 것으로 전망된다.

자료: Decree 111/2015/ND-CP, 베트남 세관 총국, 베트남 통계청, UN Comtrade, ITC Trademap, Statista, 유로모니터, KOTRA 하노이 무역관 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (2021년 베트남 전자산업 정보)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

2

2021년 중국 의료산업 동향

중국 2022-01-17

-

3

2021년 베트남 소매유통산업 정보

베트남 2021-08-30

-

4

2021 베트남 정유 및 석유화학산업 정보

베트남 2021-09-27

-

5

2021년 베트남 제약산업 정보

베트남 2021-09-29

-

6

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

1

2023년 베트남 금융산업 정보

베트남 2024-01-04

-

2

2023년 베트남 IT산업 정보

베트남 2024-01-04

-

3

2023년 베트남 관광산업 정보

베트남 2023-12-12

-

4

2023년 베트남 물류산업 정보

베트남 2023-12-11

-

5

2023년 베트남 산업개관

베트남 2023-12-11

-

6

2023년 베트남 자동차 산업 정보

베트남 2023-12-08

- 이전글

- 다음글