-

프랑스 핀테크 산업 현황 및 전망

- 트렌드

- 프랑스

- 파리무역관 곽미성

- 2021-05-25

- 출처 : KOTRA

-

- 국가적 지원과 규제 속에서 순항 중인 프랑스 핀테크 기업 -

- 틈새 시장을 겨냥하는 프랑스 핀테크만의 정체성 확보가 발전의 열쇠 -

파리를 “핀테크 허브” 도시로 만들겠다는 프랑스 정부의 포부는 어느 정도로 실현되고 있을까? 2019년 야심차게 도입한 ‘기업성장변화법(PACTE 법)’은 작지만 혁신적인 기업을 적극 양성하기 위한 경제적 지원을 할 수 있는 법률적 근거가 됐으며, 특히 프랑스를 스타트업의 나라로 성장시키기 위한 발판이 되었다고 평가받는다. 특히 마크롱 대통령은 지난 2017년 5월 취임 이후 스타트업 인큐베이션을 위한 캠퍼스 Station F를 건립하고 프랑스 경제에 활기와 혁신을 불러일으킬 스타트업에 대한 지원을 강화했다. 이러한 분위기에서 프랑스 스타트업의 꾸준한 성장세가 돋보이는 분야가 바로 핀테크 산업이다. 특히 작년(12월) 브렉시트가 현실화되면서 그동안 런던이 유럽 금융 중심으로서 누려온 위상과 기능을 파리가 이어받겠다는 포부를 밝힌 만큼, 프랑스 내 핀테크 산업의 현황과 전망에 주목할 필요가 있다.

흔들리지 않는 프랑스 핀테크 기업, 2020년에도 성공적인 투자 유치

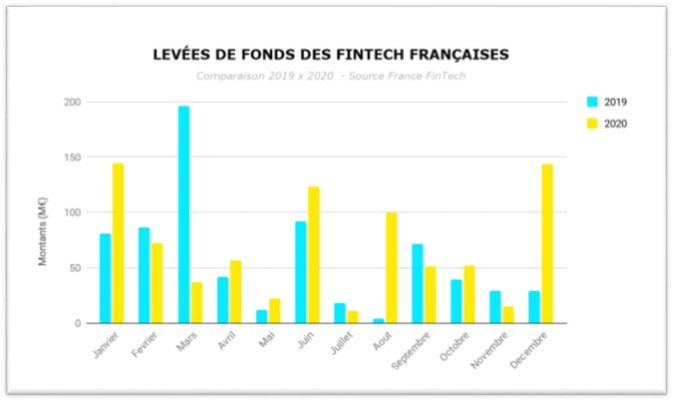

France FinTech(프랑스 핀테크, 인슈어테크, 레그테크 기업 협회)가 지난 2020년 12월 29일에 발표한 바에 따르면, 프랑스 내 핀테크 기업들은 2020년 한 해 동안 8억2820만 유로 규모의 투자를 유치하였으며, 이는 2019년 대비 18.5%가 증가한 수치이다. 이러한 프랑스 핀테크 업계의 투자 유치는 유럽 전체 평균을 한참 상회하는 것으로 특히 미국, 영국, 중국 등 해외 투자를 성공적으로 유치한 결과로 풀이된다.

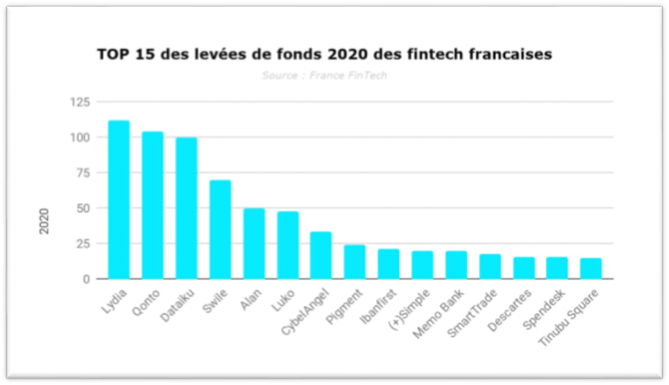

이 중 가장 성공적으로 투자 유치에 성공한 기업으로는 프리랜서 및 중소기업을 위한 네오뱅크 Qonto와 모바일 페이 앱 Lydia가 있으며 이들 기업은 각각 1억400만 유로, 1억1200만 유로를 유치한 것으로 발표됐다. 특히 Lydia의 기록은 핀테크 분야 한 해 투자 유치 금액의 최고 기록을 갱신한 것이다. 그 밖에도 온라인 주거 보험 Luko(4750만 유로) 역시 지난해(2000만 유로)보다 성장한 성적표를 보여줬다.

발표된 투자 금액의 분포를 좀 더 자세히 살펴보면 다양한 핀테크 기업에 투자가 고루 이루어졌음을 알 수 있다. 은행 관련 기업에 30.9%, 운영 서비스 관련 23.5%, 보험 관련 21%, 결제 서비스에 15.3%가 투자된 것으로 집계된다. 이 중 보험(인슈어테크) 분야의 투자는 전체 투자 금액 내 비중이 2019년 대비 5%p 올라 가장 두드러진 증가세를 보였다.

일간지 레제코(Les Echos)에 따르면 이와 같은 2020년의 기록은 2019년 프랑스 핀테크 시장이 60% 성장했던 것에 비추어 다소 실망스러운 결과라는 평가도 존재한다. 그러나 전문가들은 투자 건당 투자 액수는 2019년에 비해 20.6% 증가해 1310만 유로를 기록했다는 점은 프랑스 핀테크 기업의 미래를 밝게 점칠 수 있는 근거 중 하나라고 입을 모았다.

2019&2020년 프랑스 핀테크 기업 투자유치 규모

자료: France FinTech 협회

2020년 투자유치 상위 20개 프랑스 핀테크 기업

자료: France FinTech 협회

이처럼 지난 해에도 꾸준한 성장을 기록한 프랑스 핀테크 기업 중 몇 가지를 소개하면 다음과 같다.

1. Qonto: 올인원 비즈니스 계좌 제공 네오뱅크

자료: Qonto

2016년 설립된 기업으로 2017년부터 프랑스 내 소규모 자영업자 및 프리랜서, 스타트업, 중소기업을 대상으로 하는 온라인 결제 시스템을 제공하고 있다. 2018년 프랑스 중앙은행 산하 ‘건전성감독청’으로부터 결제 기관으로 인증을 받았으며, 은행의 지위를 인정하는 신용 기관 인증을 목표로 준비 중이다.

현재 15만여 개의 기업 또는 자영업자들이 이용하고 있는 Qonto는 회사의 금융 관리와 지출 관리를 한꺼번에 할 수 있는 올인원 비즈니스 계좌를 제공하고 있다. 특히 크게 4가지 유형의 고객으로 분류하고 공통 서비스 외에도 각각의 유형에 필요한 맞춤형 서비스를 제공한다는 것이 이 기업의 장점이다.

- 소규모 자영업자: 주력 사업에 집중할 수 있도록 금융 및 회계 관리 시스템 제공

- 중소기업&스타트업: 항시 감독 하 팀 지출 최적화를 위한 맞춤형 회계 서비스 제공

- 프리랜서: 매일 비용을 지불하고 지불 받을 수 있는 비즈니스 계좌 제공

- 기업 설립자: 주식자본금 관리가 가능한 온라인 비즈니스 계좌 제공

Qonto가 소규모 자영업자 및 사업을 막 시작한 젊은 사업자들에게 인기가 높은 또 하나의 이유는 바로 저렴한 요금제이다. 현재 Qonto는 총 세 가지 요금제를 제시, 매달 9유로/29유로/99유로의 요금만 받으면서 맞춤형 서비스를 제공하고 있다. Qonto의 창립자 프로(Prot)씨는 레제코지와의 인터뷰에서 “우리의 신조는 바로 ‘투명성’이다. 월별 요금제 외에 다른 비용이란 없다”고 설명하면서 덕분에 전체 이용자의 30%에 달할 만큼 소규모 사업가 및 젊은 사업가들에게 각광을 받을 수 있다고 덧붙였다.

현재 Facebook, Airbnb, Spotify 등의 주요 투자자인 DST Global, 중국의 테크 투자 공룡 Tencent, 공격적 투자로 유명한 Valar Ventures 등이 대거 투자를 할 정도로 프랑스 핀테크 업계에서 가장 주목을 받는 기업이다. 2019년에는 스페인, 독일, 이탈리아로 진출해 꾸준히 사업을 확대해 나가고 있다.

2. Yomoni: 로보어드바이저를 통한 맞춤형 투자 관리

자료: Yomoni2015년에 설립된 Yomoni는 로보어드바이저를 도입한 핀테크 기업의 선두주자 중 하나이다. 지난 2020년 한 해에만 1만 명의 신규 고객, 1억2000만 유로의 신규 투자금 유치를 기록, 현재 2만여 명의 고객의 자산 3억2000만 유로 가량을 관리하고 있다. Yomoni의 기본적인 자산 관리 방식은 다음과 같다. 고객들을 크게 10개의 프로필로 분류하고 로보어드바이저가 이에 따라 투자하는 방식으로 고객 대신 투자를 해주는 방식이다. Yomoni 대표 도르나노(d’Ornano) 씨는 “가장 공격적 투자를 희망하는 7~10단계 고객들은 주로 10년 정도 장기 관점을 가지고 투자하려는 젊은 층”이라고 설명한다. 고객들의 투자 위험 선호도에 따라 1.6%에서 7.6%에 이르는 수익률을 기록하고 있다. 도르나노 씨는 레제코 지와의 인터뷰에서 일부 고객들이 트레이딩이나 비트코인 투자 등을 틍해 공격적인 투자를 요구하기도 하였지만, 자신들은 ‘정공법’을 선택했다고 설명했다. 따라서 Yomoni가 주로 이용하는 투자 상품은 유로 펀드, ETF, ESP(Equity Savings Plan), 생명보험 상품 등으로 구성된다.

전통적으로 주거래 은행을 쉽게 바꾸지 않을 뿐만 아니라 생명보험 상품처럼 쉽고 빠르게 전환할 수 없는 투자를 선호해온 프랑스인들의 투자 문화를 바꿈으로써 프랑스인들을 낮은 배당금에 만족해왔던 저축인에서 적극적인 투자인으로 변모할 수 있도록 돕겠다는 목표 하에 계속해서 영업을 확장해 나가고 있다.

건전한 핀테크 기업문화 정착을 위한 당국의 당근과 채찍

이처럼 계속해서 성장하는 프랑스 핀테크 시장에 주목하여 프랑스 정부는 핀테크 기업들이 장기적으로 꾸준히 성장할 수 있도록 지금부터 핀테크 시장의 건전성을 위해 여러가지 조치를 발빠르게 취하고 있다.

프랑스 내 금융 관련 감독 및 규제는 ‘프랑스 금융시장 감독청’(AMF: Autorité des Marchés Financiers)과 중앙은행 산하 ‘프랑스 건전성 감독청(ACPR: Authorité de Contrôle Prudentiel et de Résolution)이 이원화하여 담당하고 있다. AMF는 금융 시장 전반 및 투자 기업을, ACPR은 은행과 보험 부문, 그중 특히 은행 거래, 지불결제서비스, 투자서비스 등의 관리 및 감독을 담당하고 있다. 이처럼 이원화된 관리,감독기관은 개방과 규제라는 이원적 접근을 통해 프랑스 내 핀테크 기업 및 시장에 대한 관리를 계속해 나가고 있다.

AMF는 지난 2019년 ‘기업성장변화법’ 입법 과정에서 핵심적인 역할을 했을 만큼 장기적 관점에서 프랑스 금융 시장의 혁신을 위해 여러 노력을 펼쳐왔다. 또한 PACTE법에 의해 개정된 ‘통화 및 금융에 관한 법률(Monetary and Financial Code)’시행에 필요한 구체적인 시행 지침을 마련함으로써 자유로운 기업 활동, 혁신적인 기업의 자금조달 지원, 보다 공정한 기업활동을 가능하게 만들고자 노력하고 있다. 나아가 혁신적 기업들의 자금조달 경로의 다양화를 위해 ICO를 통한 자금조달 투명성을 제고하고 디지털자산 서비스업에 대한 규제도 도입, Optional Visa라는 ICO 임시 승인 제도까지 마련할 정도로 프랑스 기업 및 금융 시장이 새로운 기술 도입에 유연하게 대처할 수 있는 발판까지 마련하고 있다.

이러한 개방의 노력과 더불어 ACPR은 변화하는 금융 시장이 보다 건전하고 안전한 방향으로 나아갈 수 있는 세부적인 규제 방안을 마련하고 있다. 특히 핀테크와 관련해서 ACPR은 해마다 파리 핀테크 포럼을 개최, 오픈뱅킹·디지털자산·금융업계 AI 알고리즘 거버넌스 등의 다양한 주제를 다루면서 프랑스 및 유럽 핀테크 시장의 동향과 앞으로의 발전 가능성에 대해 심도 있는 논의를 이어 나갈 수 있는 장을 마련하고 있다. 또한 핀테크 시장이 발전하기 위해서 함께 고려돼야 하는 기업 안전성 평가 및 소비자 보호를 위한 각종 규제 가이드 라인을 제시하고 있다. 일례로 지난 10월 개최된 핀테크 포럼에서 ACPR은 중앙 은행 차원에서 결제 안전성 강화를 위한 여러 조치를 실행할 것을 예고한 바 있다. 여기에는 결제인의 본인 인증, 거래 방식 및 운영의 위험 정도 명시, 소프트웨어 보안성 강화, 사용자의 경각심 제고 등의 구체적인 방안이 담겨있다. 또한 최근에는 핀테크 기업들이 ‘네오뱅크’라는 명칭을 사용할 수 있는 기준을 강화하고 보다 세밀한 규제를 시작하면서 네오뱅크를 표방하는 많은 핀테크 기업들이 긴장하고 있는 상태이다.

프랑스 핀테크 기업의 전망: 사회적 분위기와 틈새 전략

이러한 상황에서 프랑스 핀테크 기업의 향방이 어떻게 될 지 단정짓는 것은 상당히 어려운 일이지만, 지속되는 프랑스 정부의 적극적인 지원은 긍정적인 영향을 줄 것으로 판단된다. 이전까지 유럽 내 제1의 핀테크 강국은 영국이었으나 브렉시트 후 그 자리를 노리려는 프랑스 정부의 노력이 계속되고 있기 때문이다. 사실 2020년 프랑스에는 총 1200여 개의 핀테크 기업이 기업활동을 펼치고 있지만 이는 아직 영국의 1/3 정도밖에 되지 않는 수준이다. 그러나 현 프랑스 대통령 디지털 및 전자커뮤니케이션 수석비서관 세드릭 오(Cédric O)는 2020년 11월 스타트업 전문 경제 매체 Sifed와의 인터뷰에서 프랑스 정부의 핀테크 기업 육성에의 포부를 강하게 밝혔다. 한국계로 잘 알려진 오 수석은 “프랑스가 브렉시트를 통해 이득을 볼 수 있는 부분은 바로 금융 영역이다”며 “프랑스 내 핀테크 분야 성장이 가속화“되고 있는 것은 주지의 사실이므로 이 기세를 몰아 “파리를 유럽 금융 허브로 만들겠다”라는 포부를 내비쳤다.

이를 뒷받침하듯 핀테크 기업을 비롯한 스타트기업에 친화적인 문화 정착을 위해 펼친 노력은 파리를 “핀테크 허브”로 격상시킬 수 있는 기반이 되어왔다. 일간지 르몽드(Le Monde)지에 따르면 프랑스 정부는 핀테크 기업 등을 비롯해 새로운 기술을 바탕으로 사회적 혁신을 불러올 기업들이 성장할 수 있는 각종 지원 정책을 펼쳐왔다. 심지어 2018년 12월에는 블록체인에 5억 유로 규모의 투자를 펼칠 것이라는 발표까지 할 정도로 금융과 관련된 새로운 기술을 적극 도입하는 모험을 펼칠 만큼 프랑스 정부는 과감하게 움직여왔다. 또한 ‘기업성장변화법’을 바탕으로 보다 적극적이고 유연하게 스타트업 분야에 지원할 수 있는 법적 근거를 마련했을 뿐만 아니라 미래 테크놀로지 선두 기업 40개로 구성된 ‘Next 40’ 지수를 만들 정도로 미래 산업 육성에 대한 프랑스 정부의 의지는 확고해 보인다.

그러나 여러 전문가들은 런던과의 비교 내지 여타 성공적인 핀테크 기업의 모델 참고에 집착하지 말고 프랑스 핀테크의 고유한 장점을 키워야 한다고 조언한다. Gaia Capital Partners의 베레비(Berrebi)씨는 Kotra 파리 무역관과의 인터뷰에서, 프랑스 핀테크 스타트업에서 앞으로 발전 가능성이 보이는 부분은 기존의 전통적인 금융업에서 주목하지 않았던 고객들, 특히 소규모 자영업자 및 프리랜서에서부터 이커머스 고객 및 청소년들을 겨냥하는 서비스일 것이라고 밝혔다. 보다 자세히 말하자면 Qonto나 Shine과 같은 네오뱅크(케이뱅크나 카카오뱅크처럼 오프라인 지점 없이 인터넷 또는 모바일을 통해 금융 서비스를 제공하는 은행들) 기업들이 성공궤도에 안정적으로 오른 것을 주목할 필요가 있다는 것이다. 그에 따르면 Qonto처럼 ‘컨슈머’가 아닌 ‘프로슈머(프로페셔널+컨슈머)’를 타깃을 삼은 핀테크 기업의 성공이야말로 프랑스 핀테크가 어떤 틈새 전략 속에서 성장할 수 있는 지를 잘 보여준다.

이와 더불어 틴 뱅크(Kard, Pixpay), 이커머스에서 활용 가능한 후불제(deffered payment) 또는 캐시백 서비스(Alma, Joko), 모바일 전용 결제(Lydia), 마이크로크레딧(Fifrog) 등 전망 있는 니치 전략을 택한 핀테크 기업들의 사례를 참고할 필요가 있다고 덧붙였다.

물론 기존 유럽 핀테크 시장을 주도하던 영국 내 기업들이 브렉시트라는 새로운 환경에 적응하기 위해 에너지를 쏟는 기간 동안, 프랑스를 비롯한 유럽 대륙 내 기업들은 핀테크 시장에서 점유율을 공격적으로 확장시킬 수도 있을 것이다. 그러나 관건은 국가마다 다른 제약과 규제, 금융 관행 및 환경 속에서 국경을 넘어 성장할 수 있을 것인지에 달렸다고 Gaia Capital Patners의 관계자는 조언한다. 그리고 이와 관련하여 프랑스에는 초반부터 탄탄하게 성장을 할 수 있었던 우수한 역량을 갖춘 핀테크 기업들이 많이 존재할 뿐만 아니라 프랑스 내 금융 규제 환경이 핀테크 등 새로운 플레이어에 비교적 친화적이고 이들의 등장에 발맞춰 빠르게 정책을 변화시키고 있다는 점에 비추어 볼 때 앞으로 이들 기업의 발전 가능성은 충분한 것으로 평가된다.

자료: ACPR, AMF, France FinTech, Sifed, 일간지 Les Echos, Le Monde, KOTRA 파리 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (프랑스 핀테크 산업 현황 및 전망)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

프랑스 스타트업 최근 동향 및 진출기회

프랑스 2022-03-21

-

2

영국의 핀테크 성장 배경과 비결

영국 2021-04-12

-

3

금융 강국 영국의 오픈 뱅킹, 어디까지 왔나

영국 2021-05-25

-

4

독일 핀테크 산업 규모, 4년 만에 23배 성장

독일 2021-05-25

-

5

태국 핀테크 스타트업의 이색 보험상품들

태국 2021-05-25

-

6

대만 핀테크 시장 동향

대만 2021-05-25

-

1

2021년 프랑스 비디오게임 산업 정보

프랑스 2021-09-27

-

2

2021년 프랑스 자동차 산업 정보

프랑스 2021-09-24

-

3

2021년 프랑스 신재생에너지 산업 정보

프랑스 2021-09-23

-

4

2021년 프랑스 산업 개관

프랑스 2021-09-23

-

5

2021년 프랑스 IT산업 정보

프랑스 2021-09-22

-

6

프랑스 신재생에너지 산업정보

프랑스 2020-10-22