-

원가 절감에 주목하는 중국 전기차 배터리 시장

- 트렌드

- 중국

- 항저우무역관

- 2020-12-24

- 출처 : KOTRA

-

- 삼원계 배터리 중심으로 시장 수요 확대 -

- 배터리 생산 기업별 R&D 및 증설 투자 확대, 배터리 원가 절감이 업계 공통 관심사 -

신에너지 차량용 배터리, 코로나19를 극복하고 하반기 이후 회복세 뚜렷

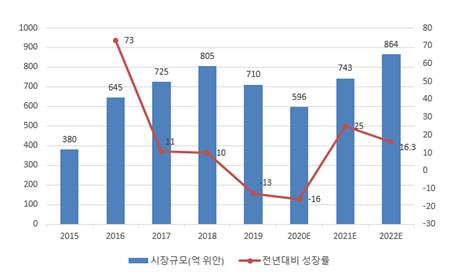

초상은행연구원(招商银行研究院)의 분석 자료에 따르면, 올해 상반기 코로나19 바이러스 확산으로 인해 신규 완성차 구입 수요가 감소하며 2020년 상반기 기준 중국 동력 배터리 시장 규모는 전년대비 16.10% 하락한 596억 위안(한화 약 9조8000억 원)을 기록했다.

그러나 2020년 7월 이후 코로나19 방역 상황이 다소 진정되며 완성차 판매와 함께 배터리 생산이 빠른 속도로 회복세를 보였다. 올해 10월 기준 전기차 동력 배터리 생산량은 총 9.9GWh로 전년 동월 대비 47.9%, 전월 대비 14.5% 증가했다. 2022년까지 향후 2년간 전기차용 동력 배터리 시장 규모는 약 860억 위안(한화 약 14조 원)으로 확대될 것으로 예상된다.

중국 자동차 동력 배터리 시장 규모

(단위: 억 위안)

자료: 초상은행연구원(招商银行研究院)

중국 자동차 동력 생산량 데이터 (2019-2020년 1~10월 비교치)

(단위: GWh)

자료: www.aqsiqauto.com

중국 자동차용 동력 배터리 시장 기업별 점유율

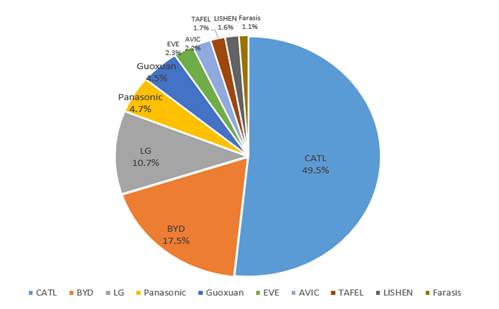

초상은행연구원(招行银行研究院)의 보고자료에 따르면 중국 전기차에 납품되고 있는 동력 배터리의 약 49.5%가 중국 로컬 기업 CATL에서 생산한 제품이며, 그 뒤를 이어 BYD(중국)와 LG화학(한국)이 각각 17.5%와 10.7%로 시장 점유율 2~3위를 차지하고 있는 것으로 나타났다. 특히 중국 내 생산되는 테슬라 모델 3 제품에 한국산 배터리 탑재가 증가하며 향후 한국산 배터리의 시장 점유율이 확대될 것으로 기대된다.

기업별 중국 동력 배터리 시장 점유율(2020년 1-4월 기준)

(단위: %)

자료: 초상은행연구원(招商银行研究院)

신에너지 자동차 리튬 이온 배터리 기술 동향

리튬인산철 배터리 VS 삼원계 배터리

구분

리튬인산철배터리

삼원계배터리

양극재

(소재)

LFP를 양극재로 쓴 배터리

“철” 등 소재를 많이 사용

NCA(니켈,코발트,알류미늄), NCM(니켈,코발트,망간) 등 양극재에 비철금속이 포함된 배터리

에너지 밀도

(항속 거리)

낮음.

(평균 100-300km)

높음.

(평균 400-600km)

제조 원가

낮음.

높음.

폭발 위험성

낮음.

높음.

주요 생산국

중국

한국, 일본 등

자료: KOTRA 항저우 무역관 자체 정리

리튬 이온 배터리 생산에 사용되는 양극재 소재의 종류에 따라 크게 리튬인산철 배터리와 삼원계 배터리로 분류된다. 리튬인산철 배터리는 삼원계 배터리와 비교해 외부 충격이나 온도변화에 폭발 가능성이 낮아 안정성이 높은 편이며, LFP 양극재 소재에 있어 비교적 저렴한 광물자원인 “철” 비중이 높아 생산 원가가 낮은 장점을 가지고 있다. 다만, 현재 기술로는 에너지 밀도에 있어서 삼원계 배터리에 현저히 미치지 못해 400km 이상의 항속거리를 확보하는데 어려움이 있다.

반면 삼원계 배터리는 높은 전압 플랫폼과 층상 결정구조로 구성돼 있어 에너지 밀도가 월등히 높으며, 향후에 기술 개발을 통해 추가로 에너지 밀도를 높혀갈 가능성이 있다. 이에 따라 500km 이상의 항속거리를 요구하는 최신 전기차 모델에는 삼원계 소재 배터리가 탑재되는 경우가 많다.

원가 절감에 대한 업계 요구로 지속되는 리튬인산철 수요

2019년 6월 중국 정부의 전기차 배터리에 대한 보조금 지급이 축소된 이후, 완성차 기업의 배터리 생산 기업에 대한 원가 인하 요구가 높아졌다. 이에 따라 완성차 업체 모델 중에 항속거리계가 낮은 모델(400km 이하)의 경우 리튬인산철 배터리의 탑재 다소 증가하는 모습을 보였다.

실제로 2019년 하반기에 발표한 중국 공신부(工信部) 신에너지차 추천 목록(工信部新能源汽车推荐目录)에 따르면 최근 2개년 (2017-2019) 월평균 전기차 생산량 중에 리튬인산철 배터리 탑재 비중이 5~10% 내외였던 반면, 2019년 7월 이후에는 그 비중이 약 10~20% 내외로 증가하는 양상을 보였다.

향후에도 저렴한 생산 원가를 장점으로 LFP 양극재를 활용한 리튬인산철 배터리의 출하량은 당분간 꾸준한 수준을 유지할 것으로 예상되며, 2021년 기준 리튬인산철 배터리의 예상출하량은 약 33~38GWh에 달할 것으로 전망된다.

기간별 중국 승용차 출하량 대비 리튬인산철 배터리 장착 비중

(단위: %)

자료: 초상은행연구원(招商银行研究院)

배터리 기술의 메인은 여전히 삼원계 배터리

향후 3년간 동력 배터리 분야에서는 여전히 삼원계 배터리, 리튬인산철 배터리, 망간산리튬 배터리가 주로 사용될 것으로 예상된다. 그중에 가장 생산 비중이 높은 기술은 삼원계 배터리이다. 2020년 중국 공신부 1차 승용차 추천 목록(工信部第一批乘用车推荐目录)에 따르면 전체 전기차 생산량의 약 82%의 차종에 삼원계 배터리가 장착돼 있는 것으로 분석됐다. 또한 아래 [표2] 자료에 따르면 올해 1~11월 출시된 주요 전기 완성차 기업의 신제품의 대다수가 삼원계 배터리를 탑재하고 있음을 확인할 수 있다.

삼원계 배터리의 에너지 밀도 향상으로 항속거리가 점차 늘어날 뿐만 아니라 배터리 생산에 투입되는 원자재도 다변화되고 있어 생산 원가도 점차 낮아질 것으로 기대된다. 2021년 기준, 삼원계 배터리의 설치량은 약 124.5GWh에 이를 전망이다.

중국 월별 판매량 Top 10 전기차 동력 배터리 탑재 현황(2020년 1~11월)

순위

차 종

판매량(대)

출시날짜

항속거리

배터리 유형

공급사

1

Tesla Model 3

113,655

2020.2.

486/600/668

리튬인산철/삼원계

LG /파나소닉

2

宏光 MINI EV

77,370

2020.7.

120.170

삼원계

国轩高科/星恒电源

宁德时代/华霆动力

3

AION S

40,229

2020.7.

410/510

삼원계

CATL

4

BYD秦EV

37,506

2020.8.

400~421

삼원계

BYD

5

ORA R1

36,764

2020.7.

301~504

삼원계

CATL

6

奇瑞小蚂蚁

31,175

2020.9.

301/510

리튬인산철/삼원계

CATL

7

理想ONE

26,498

2019.10.

180

삼원계

CATL

8

NIO ES6

25,452

2020.5.

420~610

삼원계

CATL

9

BMWX5 PHEV

20,921

2020.9.

61~95

삼원계

BMW/CATL

10

宝骏E100

20,563

2020.8.

250/305

리튬인산철/삼원계

CATL

자료: KOTRA 항저우 무역관 자체 정리

삼원계 배터리 생산 원가 절감을 위한 기술 개발 박차

최근 삼원계 배터리 소재 개발에 있어서 "고니켈화" 추세가 두드러진다. 코발트 등 고가의 비철금속 재료의 비중을 줄이고 니켈 함량을 높이며, 기존에 NCM523(니켈-코발트-망간 비중 5:2:3)을 대체해 NCM811(니켈-코발트-망간 비중 8:1:1)의 차용이 증가하고 있다. NCM 811 양극재의 경우 1킬로와트시(kWh)당 양극재, 극판, 분리막 면적을 기존 대비 약 17% 줄일 수 있을 뿐만 아니라 소재의 원가 비용이 NCM523에 비해 약 10% 가량 줄어드는 장점이 있다.

2019년 초상은행연구원 자료에 따르면 고니켈 NCM 811 소재의 생산 비중은 전체의 14.2%로 전년대비 129% 성장했다. 주요 NCM 811 배터리 생산 업체로는 LG화학(한국) 및 CATL(중국)이 있으며 각각 원통형과 각형 NCM 811 배터리를 집중 생산하고 있다. 최근 테슬라 모델 3에도 NCM811 원통형 배터리가 적용되며 수요는 점차 늘어날 것으로 기대된다.

소재별 중국 삼원계 배터리 생산 비중

(단위: %)

자료: 초상은행연구원 (招商银行研究院)

시사점

중국 시장 내에 신에너지 전기차 보급이 확산됨에 따라 주요 완성차 업계에서는 차량 생산에 있어 핵심 파워트레인 기술이자 원가의 대부분을 차지하는 배터리에 대한 혁신이 계속 요구되고 있다. 특히 기술 안정성을 기본으로 높은 항속거리를 확보함과 동시에 원가 절감을 위한 기술 개발이 지속되고 있다.

현재 중국 자동차 동력 배터리 시장은 LG, CATL 등 주요 기업이 시장을 선도하며 치열한 경쟁을 하고 있다. 향후에는 기술의 안정화뿐만 아니라 원가 경쟁력이 핵심 이슈가 될 것으로 예상된다. 초상은행연구원(招商银行研究院) 관계자와의 인터뷰에 따르면 2020년 기준 삼원계, 리튬인산철 배터리의 판매가격은 각 0.87/Wh, 0.78/Wh로 전년 동기 대비 약 15% 하락했다고 전했다. 아울러 향후 2년 내에 동력 배터리 평균 판매가가 지속 하락할 것으로 예상했다.

지속적인 R&D를 통한 기술 우위와 증설을 통한 가격경쟁력(규모의 경제) 확보 경쟁이 한창인 시장 상황 속에서 배터리 핵심 소재, 장비 관련 우리 기업의 틈새 시장 공략 가능성이 있을 것으로 사료된다.

자료: 초상은행연구원(招商银行研究院), 중상정보망(中商情报网),중국자동차질량망( 中国汽车质量网), Saidi 컨설팅 (赛迪顾问),aqsiqauto.com 및 KOTRA 항저우 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (원가 절감에 주목하는 중국 전기차 배터리 시장)의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

세계 최대 흑연 공급망: 중국의 음극재 및 흑연화 공정시장 동향

중국 2022-02-18

-

2

커피 및 차류

필리핀 2020-12-24

-

3

2021년 베트남 자동차 산업 정보

베트남 2021-05-13

-

4

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

5

소스, 조미료, 시즈닝 제품

베트남 2020-12-24

-

6

가정용 믹서기 및 분쇄기

홍콩 2020-12-24

-

1

2023년 중국 선박산업 동향

중국 2023-12-15

-

2

2021년 중국 2차전지 산업 동향

중국 2022-01-17

-

3

2021년 중국 의료산업 동향

중국 2022-01-17

-

4

2021년 중국 신에너지차 산업 동향

중국 2022-01-17

-

5

중국 스마트 커넥티드카(ICV) 산업 동향

중국 2022-01-14

-

6

2021년 중국 정보통신(ICT) 산업 동향

중국 2022-01-11