-

베트남의 LNG 발전 프로젝트 전망

- 투자진출

- 베트남

- 하노이무역관 김윤진

- 2022-04-07

- 출처 : KOTRA

-

2022년 말 베트남 최초 LNG 터미널인 티바이 터미널 완공해 LNG 수입 개시 예정

수입산 LNG는 베트남 전력수요 충당을 위해 불가피, 국내외 에너지기업의 LNG 프로젝트 참여 확대 중

베트남 에너지시장에서 천연가스 및 LNG 수요 전망

천연가스는 석탄에 비해 에너지 단위당 이산화탄소 배출량이 적은 편이기 때문에 환경친화적인 연료로 인식되고 있으며 세계적 추세인 탈 탄소 정책의 일환으로 글로벌 수요가 증가하고 있다. 베트남 역시 천연가스를 주요 에너지원 중 하나로 삼고 있다. 급증하는 전력 수요를 바탕으로, 최근 베트남에서는 전통적인 가스화력발전 외에도 수입산 LNG를 활용한 LNG 발전 프로젝트에 대한 개발 및 투자가 적극 추진되고 있으며, LNG가 새로운 발전원으로 부상하고 있다. Fitch Solutions에 의하면, 베트남의 천연가스 수요는 향후 10년 동안 두 배 이상 증가하여 2020년 9.7bcm에서 2030년 22.7bcm로 증가할 것으로 예상된다. 높은 수요는 수입산 LNG와 신규 해상 가스 프로젝트로 인한 공급 안정성 개선에 의해 뒷받침될 것으로 보인다.

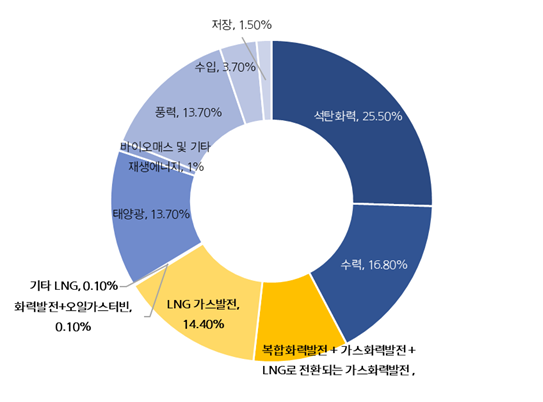

베트남이 곧 공식 발표를 앞두고 있는 제8차 국가전력개발계획(PDP8)의 가장 최신 잠정안에 따르면, 가스 및 LNG는 전력 부문에서 석탄화력의 빈자리를 채우며 비교적 큰 성장을 보일 것으로 예측된다. 이는 베트남 정부의 2050년 탄소중립 목표와도 무관하지 않다. 베이커앤맥켄지 베트남의 자료에 의하면 베트남의 전체 가스발전 설비용량은 2020년 7GW에서 2030년 약 38GW로 5배 이상 증가하고 전체 발전 설비용량에서 가스의 비중은 10.3%에서 24%로 약 14%p 확대될 계획이다. 특히, 수입산 LNG 도입으로 인해 2020년까지 전무한 LNG 발전 설비용량이 2030년 22GW, 2045년 55GW까지 비약적으로 증가할 것으로 예상된다.

<PDP8(잠정안)의 2030년 베트남 전력 유형별 설비용량 비중>

[자료: 베이커앤맥켄지 베트남, KOTRA 하노이 무역관 종합]

<PDP8(잠정안)의 2025~2045년 가스발전 설비용량 확충 계획>

(단위: MW, %)

유형

2020

2025

2030

2035

2040

2045

복합화력 가스터빈 + 가스화력발전 + LNG 전환 가스화력발전

7,097

10,907

14,783

14,783

14,783

14,783

LNG 가스터빈

0

3,500

22,400

36,750

51,150

55,750

기타 LNG

0

0

200

3,200

11,100

22,700

합계

7,097

14,407

37,383

54,733

77,033

93,233

전체 설비용량 중

가스발전 비중10.23

13.5

24.0

25.6

27.8

27.4

[자료: 베이커앤맥켄지 베트남, KOTRA 하노이 무역관 종합]

2022년 초 현재 기준 베트남은 아직까지 LNG를 발전에 투입하고 있지 않으나 베트남 정부의 적극적인 LNG 발전 프로젝트의 추진에 따라 2030년이 되면 베트남의 발전용 LNG 수요는 약 1020만 톤에서 1300만 톤까지, 2045년에는 약 3200만 톤에서 최대 4250만 톤까지 증가할 전망이다.

<2025~2045년 발전용 LNG 수요(보통 수요 시나리오)>

(단위: 백만 톤)

발전소 위치

2020

2025

2030

2035

2040

2045

LNG_북부

0.0

0.0

3.3

7.5

11.4

15.S

LNG_중북부

0.0

0.0

0.0

0.0

0.0

0.0

LNG_중남부

0.0

0.0

1.1

1.7

1.7

1.7

LNG_남부

0.0

1.9

5.8

11.9

13.9

14.8

합계

0.0

1.9

10.2

21.1

26.9

32.0

[자료: 베트남 산업무역부 제8차 국가전력개발계획(PDP8) 잠정안(’21.2월)]

<2025~2045년 발전용 LNG 수요(높은 수요 시나리오)>

(단위: 백만 톤)

발전소 위치

2020

2025

2030

2035

2040

2045

LNG_북부

0.0

0.0

3.7

8.1

14.1

20.7

LNG_중북부

0.0

0.0

0.0

1.5

1.9

2.0

LNG_중남부

0.0

0.0

1.3

2.5

2.5

2.5

LNG_남부

0.0

2.2

8.0

12.0

15.1

17.2

합계

0.0

2.2

13.0

24.1

33.7

42.5

[자료: 베트남 산업무역부 제8차 국가전력개발계획(PDP8) 잠정안(’21년 2월)]

Fitch Solutions는 가스 발전량이 2023년부터 2031년까지 연평균 약 9.1%로 꾸준히 증가하고 LNG 터미널 가동 확대에 따라 동 기간 이후에는 더 큰 성장을 보일 것이라고 예측한다. PDP8의 수정을 거치면서 베트남 정부는 당초 예상보다는 다소 느린 속도로 탈석탄정책을 추진하려는 움직임을 보이고 있으나 석탄 발전프로젝트에 대한 국제자금 조달 확보가 어려워지고 수입산 LNG 보급이 확대되면서 가스 및 LNG 발전의 낙관적인 성장이 기대된다.

베트남 천연가스 고갈 위기에 따른 수입산 LNG 도입 정책

그간 베트남의 가스 화력발전은 국내 천연가스 매장량을 활용해 운행돼 왔으나 2021년 기준 베트남의 천연가스 매장량은 약 0.7tcm으로 고갈 위기에 직면해있다고 볼 수 있다. 최근 몇 년간 베트남의 천연가스 생산량은 연간 약 9.0~10.0bcm 수준에 머물러 있으며, 현재의 매장량과 향후 개발 추진 속도를 미루어 봤을 때 베트남의 천연가스 생산량은 미래 수요(특히 높은 발전용 수요)를 충족시키기엔 매우 부족한 형편일 것으로 예상된다. 베트남의 가스 생산량은 2025년부터 감소하기 시작할 것으로 예측되며 중국과의 분쟁으로 남중국해 해양 탐사도 여의치 않은 상황이기에 가스 수급 문제가 대두되고 있다.

천연가스 고갈 문제 및 국내 가스 공급 부족현상을 해결하기 위해 베트남 정부는 수입산 LNG 도입을 적극적으로 추진하고 있다. 베트남 정부는 지난 2017년 결정서 '2035년을 향한, 2025년까지의 베트남 가스산업 발전 기본계획'(Decision No. 60/QD-TTg)’ 공표를 통해 천연가스 수입 계획을 수립한 바 있다. 이 계획에 따르면 베트남은 2021~2025년 사이에 연간 1.0~4.0bcm 수입 LNG를 공급받을 수 있는 인프라를 구축하고 2026~2035년에는 이 용량을 연간 6.0~10.0bcm으로 늘릴 예정이다. 이 결정서에 따르면, 베트남의 천연가스 생산량은 2035년에 17~21bcm까지, 소비량은 23~31bcm까지 늘어날 것으로 예측된다.

<2035년까지 베트남 가스산업 발전 기본계획의 주요 목표>

내용

목표

국내 천연가스 생산량

17~21bcm

국내 천연가스 소비량

23~31bcm

LNG발전 프로젝트 구현 가속화를 통한

전체 가스 공급량(LNG 수입 포함) 중 LNG발전용 비중 확대전체의 70~80%를 LNG발전용으로 소비

[자료: 2035년을 향한, 2025년까지의 베트남 가스산업 발전 기본계획(Decision No. 60/QD-TTg)]

또한 ‘2045년까지의 비전, 2030년 국가 에너지 개발전략’에 대한 결의문(Resolution No. 55/NQ-TW)에서는 LNG 개발과 투자와 관련된 3가지 주요 목표를 강조했으며, 향후 이런 목표를 중점으로 개발을 이어갈 것으로 예상된다. 첫 번째 목표는 "LNG 활용 가스화력발전소의 신속한 개발에 주력해 가스 화력을 점차 중요한 발전원으로 전환하고 시스템 규제를 지원”하는 것이며, 두 번째는 “LNG의 수입 및 소비를 위한 기술 인프라에 대한 우선 투자” 그리고 마지막으로는 "2030년까지 약 8.0bcm, 2045년까지 약 15.0bcm의 LNG를 수입할 수 있는 인프라 구축”이 해당된다.

베트남은 이르면 2022년에 PV Gas의 티바이(Thi Vai) LNG 프로젝트의 완료와 함께 처음으로 LNG 수입국이 될 것으로 예상된다. LNG 수입시대 대비를 위해 LNG-전력망 전반에 걸쳐 인프라를 구축하기 위해 상당한 선행 투자가 필요한 상황이다.

주요 LNG 발전 프로젝트 추진 현황 및 향후 계획

베트남의 최근 LNG 프로젝트 추진의 가장 중요한 배경은 전력 수요의 확대이다. 국제금융공사(IFC)에 따르면 베트남의 전력 수요는 2030년까지 매년 평균 8% 증가할 것으로 전망되고 있다. 베트남 정부는 전력 공급 확대 및 기술 다양화, 전력 송출 인프라 확충을 장려하기 위해 에너지 분야 투자 및 정책을 지원하기 위해 상당부분 노력하고 있으며, 이러한 노력은 앞서 언급한 PDP와 가스산업 발전 기본계획에 반영돼 있다.

베트남 정부는 전통적인 석탄 화력에서 벗어나 LNG, 태양광, 풍력과 같은 보다 친환경적이고 재생가능한 에너지원을 중점 발전원으로 삼고자 하는 움직임을 보이고 있다. 특히 2019년도부터 시작된 베트남 정부의 LNG 복합화력발전소, LNG 터미널 구축 프로젝트는 베트남 정부의 탈(脫)석탄 의지와 석탄 화력 중심의 전통적인 에너지 정책의 변화를 보여준다. 발전원으로써 LNG의 중요성을 강조함과 동시에 베트남 정부는 외국인 투자자가 LNG 프로젝트에 참가할 수 있는 유리한 조건을 만들고 있으며 실제로 베트남 LNG 프로젝트에 참여하고자 하는 해외 투자자의 관심이 높아지고 있다.

현재 PDP8 잠정안에 포함된 LNG 발전 프로젝트의 규모는 총 14.9GW 규모 수준이며, 대부분의 프로젝트는 남쪽과 남쪽 중부 해안선을 따라 위치해있다. 그러나 PDP8은 2021년 2월 첫 초안 발표 이후 4번의 수정을 겪고 있어 베트남 전력시장에서 LNG가 차지하게 될 중요도는 PDP8이 공식 발표돼야 확실시될 것으로 보인다. Fitch Solutions에 따르면 현재 개발승인전(pre-FID) 단계에 머물러 있으나 2022년에서 2029년 사이에 가동을 계획하는 베트남의 가스화력발전 프로젝트의 규모는 약 26GW에 달하며, 향후 10년 동안 가스화력 발전량이 70% 이상 증가하는 데 기여할 것으로 예상된다.

<2022~2029년 베트남 주요 LNG 발전 프로젝트 목록>

발전소명

위치

용량(MW)

완공예정

투자사(국가)

비고

Hiep Phuoc

호찌민

1,200

2022

Hai Linh Co. Ltd(베트남)

발전소, 하이런LNG 터미널 통해 LNG 수입

Son My 1(BOT)

빈투언

2,250

2027

EDF(lead sponsor), Sojitz, Kyushu(일본), Thai Binh Duong Group(베트남)

발전소, 손미LNG 터미널 통해 LNG 수입

Son My 2(BOT)

빈투언

2,250

2027~2029

AES Corporation

(미국)

발전소, 손미LNG 터미널 통해 LNG 수입

Nhon Trach 3&4

동나이

1,500

2023~2024

PV Power

(베트남)

발전소, 티바이(Thi Vai) LNG 터미널 통해 LNG 수입

Ca Na

닌투언

1,500

2029~2030

투자사 선정 중

발전소 및 부유식 저장장치, 파이프라인 등이 포함된 발전단지

Bac Lieu

박리우

3,200

2025~2028

Delta Offshore Energy

(싱가포르)

발전소 및 부유식 저장장치, 파이프라인 등이 포함된 발전단지. 외국인 투자자가 개발하는 첫 대규모 LNG 사업

Long Son

바리아

붕따우1,500

2027-2028

EVNGENCO3(lead sponsor), TTC Investment, PECC2, Thai Binh Duong Group(베트남), Mitsubishi(일본), General Electric(미국)

발전소 및 부유식 저장장치, 파이프라인 등이 포함된 발전단지

Long An

롱안

1,500

2029-2030

투자자 선정 중

발전소

총 계획용량

14,900

[자료: 베트남 산업무역부 제8차 국가전력개발계획(PDP8) 잠정안(’21년 2월), 현지 언론보도, KOTRA 하노이 무역관 종합]

LNG 발전소 구축에 앞서 필요한 것은 LNG 수입을 위한 제반 인프라 구축이다. 베트남 국영기업 베트남석유가스공사(PetroVietnam, PVN) 산하 PV Gas는 바리아붕따우 지역에서 2022년 완공을 목표로 베트남 최초의 LNG 수입 터미널인 티바이(Thi Vai) LNG 터미널 구축 프로젝트를 추진하고 있다. 티바이 터미널의 연간 처리 가능한 LNG 규모는 1.4bcm이며, 완공 시 동나이지역에 있는 1,500MW 규모의 년짝(Nhan Trach) 3호(2022년 완공 예정) 및 4호(2023년 완공 예정) LNG 가스복합화력발전소에 LNG를 공급할 예정이다. 티바이 LNG 터미널 프로젝트와 년짝 3∙4호 프로젝트는 모두 한국 삼성물산이 수주받아 건설공사를 수행하고 있다.

LNG 인프라 개발 시장의 주요 플레이어

베트남 LNG 시장에서는 국영기업의 역할이 매우 주도적인 역할을 하고 있다. LNG 투자에 참여하는 국영기업으로는 대표적으로 페트로베트남과 베트남전력공사(EVN)의 자회사가 있다. PV Gas는 티바이 LNG 터미널 건설 뿐만 아니라 손미 LNG 터미널 개발을 위해 미국 AES Corporation과 합작 투자회사를 설립했으며, 꽝닌 LNG 프로젝트의 투자자 컨소시엄도 이끌고 있다. EVN의 자회사인 발전공사3(EVENGENCO 3) 역시 롱손 LNG 프로젝트를 통해 LNG 발전소 개발에 참여하고자 한다.

<PVN의 티바이 LNG 저장소>

[자료: 베트남석유가스공사]

베트남 전력산업은 이전부터 외국인 투자자들의 큰 관심을 받아왔으며, 외국인 투자자들의 관심은 LNG 인프라 프로젝트로도 이어지고 있다. 일본은 베트남 전력산업의 오랜 파트너이며 현재 도쿄가스, Sojitz, Kyushu, JERA 및 J-Power와 같이 베트남에서 LNG 프로젝트를 추진하기 위한 많은 회사들이 진출해있다. 글로벌 석유 및 가스 그룹인 ExxonMobil, AES Corporation 등 미국 기업들도 베트남 LNG 투자에 적극 참여 중이며, 한국 역시 공기업인 가스공사 및 남부발전 등을 비롯해 민간부문의 삼성물산, GS에너지, 한화에너지 등이 나서서 주도적인 역할을 하고 있다.

외국기업은 LNG 프로젝트 수주를 위해 국내외 민간기업 및 국영기업과 활발히 협력하고 있다. ExxonMobil은 2020년 10월 하이퐁시 및 일본 전력 회사인 JERA와 "하이퐁의 LNG 가스 화력 발전 단지 프로젝트에서 협력"하기 위한 3자 양해각서(MOU)를 체결한 바 있다. 총 투자액이 51억 달러로 추정되는 이 프로젝트에는 FSRU, FSU, 파이프라인으로 구성된 LNG 수입 터미널 및 4.5GW 용량의 가스 발전소가 포함된다. 도쿄전력과 마루베니는 PV Power가 이끄는 합작투자사에 합류해 꽝닌 LNG 프로젝트를 개발하고 있으며, 일본 에너지회사인 Sojitz, Kyushu는 프랑스 EDF와 함께 약 2.3GW 규모로 개발 중인 Son My 1 발전소 프로젝트의 공동 자금 조달자로 참여하고 있다.

한편, 베트남 민간기업 차원에서도 태양광·풍력 프로젝트의 성공에 힘입어 LNG 프로젝트 진출에도 많은 기대를 심고있다. 지난 2년 동안 재생 에너지 산업의 폭발적 성장은 많은 국내 기업의 성장으로 이어졌다. 베트남 민간기업은 그간 에너지 산업에서 크게 부각되지 못했으나 태양광 및 풍력 발전 프로젝트 진행을 통해 상당한 포트폴리오를 빠르게 구축할 수 있었다. 쭝남그룹(Trung Nam Group), T&T그룹 등 풍력 및 태양광 발전에 성공적으로 투자한 일부 기업은 LNG 프로젝트에도 주목하고 있다. 베트남 신재생에너지 대표기업이라고 볼 수 있는 쭝남그룹은 2020년부터 베트남 및 동남아 최대 규모의 태양광 발전소인 쭝남투안남 발전소(450MW 규모) 사업을 운영하고 있으며, 투안박-닌투안 풍력사업 운영에도 투자한 바 있다. 쭝남그룹은 신재생에너지 분야의 투자 경험을 바탕으로 LNG 프로젝트에도 참여하고자 한다. 쭝남그룹이 맡아 개발하고 있는 닌뚜언성의 까나 LNG 발전소 프로젝트는 총 1,500MW 설비용량을 가진 가스화력발전 프로젝트로 2030년에 상업적 운행이 가능할 것으로 예상된다.

시사점

LNG 부문의 자금조달 가능성의 확대, 외국인 자본 유입 증가, 정부 지원 등 각종 긍정적인 요인이 있어 LNG 프로젝트에 대한 전망은 대체로 밝으나 PDP8 발표가 계속해서 지연되고 있어 향후 베트남 에너지 공급에서 가스(LNG)의 역할에 대한 불확실성이 잔재하고 있다는 점은 주의가 필요하다. 베트남 정부는 COP26 정상회의에서 탄소중립을 발표하며, PDP8 수정을 통해 미래발전원에서 LNG와 석탄의 비율을 줄일 것이라고 선언한 바 있기에 최종 PDP8에 LNG 비중이 어떻게 반영될 지 기다려볼 필요성이 있다. 실제로 2021년 11월 19일, 베트남 정부는 PDP8 초안에 대한 변경사항을 논의하는 회의에서 2030년 신규 수입 LNG 발전 설비용량을 40.95GW(2021년 3월 초안 기준)에서 22.4GW로 축소됨을 발표한 바 있다. 2045년까지의 설비용량도 3월 초안의 83.55GW에서 55.75GW으로 감소된다. 그러나 수정된 초안에서도 국내 천연가스의 발전용량과 석탄 화력 발전소를 LNG로 전환하는 발전소의 발전용량은 2030년까지 14.78GW로 그대로 유지되었다.

베트남의 LNG 발전 프로젝트가 큰 잠재력을 갖고 있다는 점에 대해서는 많은 공감대가 형성되어 있다. 그러나 아직까지 완공되어 정식으로 가동중인 LNG 발전소가 없다는 점과 베트남 정부의 불완전한 정책 프레임워크 등의 사유로 LNG 프로젝트의 실효성에 대해서 의문을 가지는 일부 업계 종사자도 있다. 따라서 베트남의 가스화력발전 투자 전망은 1호 프로젝트가 완료되고 가동될 때까지 지속적으로 주의 깊게 관찰이 필요할 것으로 보인다.

공동작성: Truong Thi My Duyen

자료: 제8차 국가전력개발계획(PDP8) 초안, 베이커앤맥켄지 베트남, Decision No. 60/QD-TTg, Fitch Solutions, 현지 언론 및 KOTRA 하노이 무역관 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

KOTRA의 저작물인 (베트남의 LNG 발전 프로젝트 전망 )의 경우 ‘공공누리 제4 유형: 출처표시+상업적 이용금지+변경금지’ 조건에 따라 이용할 수 있습니다. 다만, 사진, 이미지의 경우 제3자에게 저작권이 있으므로 사용할 수 없습니다.

-

1

2021년 GCC 프로젝트 시장 리뷰 및 2022년 전망

아랍에미리트 2022-04-07

-

2

미국 풍력발전산업, 해상풍력 성장 기대

미국 2022-04-07

-

3

장기화되는 우크라이나 사태로 한숨 커지는 프랑스 기업들

프랑스 2022-04-07

-

4

2021년 요르단 경제 요약 및 2022년 전망

요르단 2022-04-06

-

5

우크라이나 주요 품목별 공급망 동향

우크라이나 2022-04-06

-

6

러시아의 자동차 부품 수급 차질과 병행수입 확대 추진 배경

러시아연방 2022-04-06

-

1

2023년 베트남 금융산업 정보

베트남 2024-01-04

-

2

2023년 베트남 IT산업 정보

베트남 2024-01-04

-

3

2023년 베트남 관광산업 정보

베트남 2023-12-12

-

4

2023년 베트남 물류산업 정보

베트남 2023-12-11

-

5

2023년 베트남 산업개관

베트남 2023-12-11

-

6

2023년 베트남 자동차 산업 정보

베트남 2023-12-08